Contents

- 1 ما هو الرسم البياني الخطي؟

- 2 أهمية المخططات الخطية في الخيارات الثنائية

- 3 كيفية قراءة الرسم البياني الخطي

- 4 مكونات المخطط الخطي

- 5 تفسير الرسوم البيانية الخطية لتحليل السوق

- 6 المخططات الخطية مقابل أنواع المخططات الأخرى

- 7 تقنيات متقدمة مع المخططات الخطية

- 8 الأخطاء الشائعة عند استخدام المخططات الخطية

- 9 الأسئلة المتداولة (FAQs) حول المخططات الخطية

ما هو الرسم البياني الخطي؟

المخطط الخطي هو نوع من الرسم البياني الذي يعرض المعلومات كسلسلة من نقاط البيانات تسمى “العلامات” المتصلة بواسطة مقاطع خط مستقيم. يتم استخدامه بشكل شائع في تداول الخيارات الثنائية لتصور تحركات الأسعار خلال فترة زمنية محددة الرسوم البيانية للسعر. إن بساطة ووضوح المخططات الخطية تجعلها أداة أساسية لكل من المتداولين المبتدئين وذوي الخبرة.

أهمية المخططات الخطية في الخيارات الثنائية

تعتبر المخططات الخطية حاسمة في تداول الخيارات الثنائية لأنها سهلة القراءة والتفسير، وتوفر رؤية واضحة لاتجاهات الأسعار وحركات السوق، وتساعد المتداولين في اتخاذ قرارات مستنيرة من خلال تسليط الضوء على الاتجاهات والأنماط.

كيفية قراءة الرسم البياني الخطي

لقراءة المخطط الخطي، عليك أن تفهم مكوناته الرئيسية:

- محور الوقت (المحور السيني): يمثل الفترة التي يتم خلالها جمع البيانات. يمكن أن يتراوح هذا من دقائق إلى أشهر، حسب احتياجات التحليل الخاصة بك.

- محور السعر (المحور ص): يعرض مستويات الأسعار في نقاط زمنية مختلفة.

- نقاط البيانات: تمثل كل نقطة سعر الإغلاق في وقت محدد.

- خطوط الاتصال: تربط هذه الخطوط نقاط البيانات وتظهر اتجاه تحركات الأسعار.

مكونات المخطط الخطي

محور الوقت (المحور السيني)

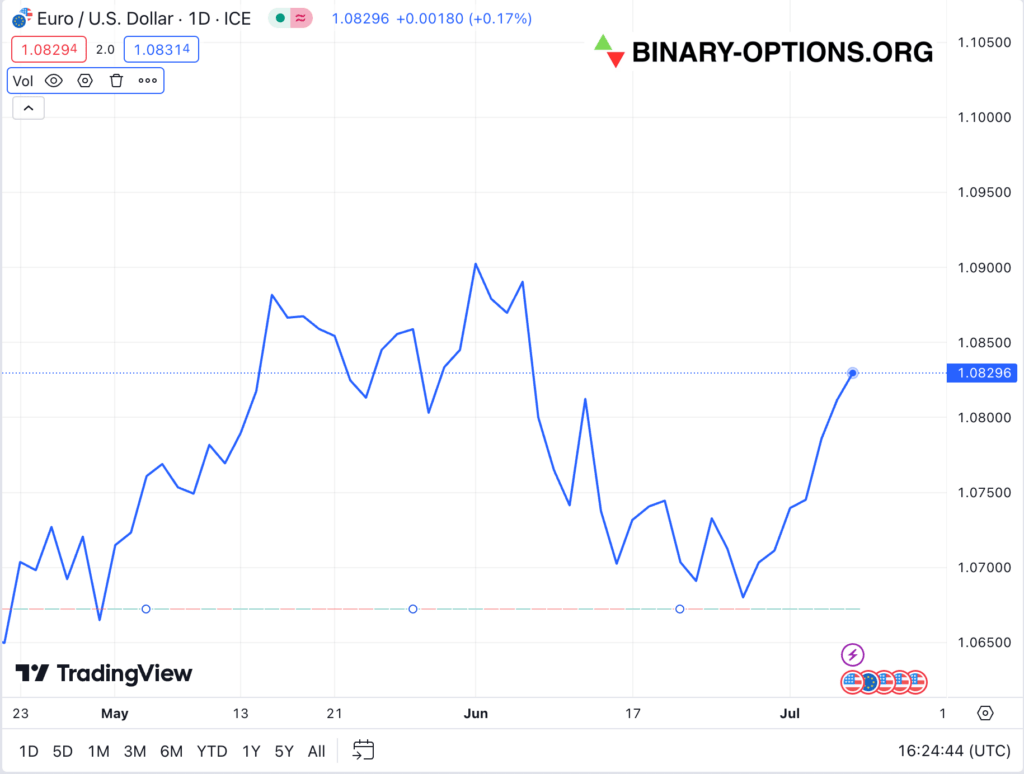

يمثل المحور الزمني (المحور السيني) على المخطط الخطي الفترة التي يتم خلالها جمع البيانات. يمكن أن يتراوح ذلك من دقائق إلى أشهر، اعتمادًا على احتياجات التحليل الخاصة بالمتداول.

محور السعر (المحور ص)

يعرض محور السعر (المحور Y) مستويات الأسعار في نقاط زمنية مختلفة. يساعد هذا المحور المتداولين على فهم كيفية تحرك السعر خلال الفترة المحددة.

نقاط وخطوط البيانات

نقاط البيانات هي علامات فردية تمثل أسعار الإغلاق في أوقات محددة. تُظهر الخطوط التي تربط نقاط البيانات هذه اتجاه واتجاه تحركات الأسعار.

مؤشرات الحجم

يمكن إضافة مؤشرات الحجم إلى الرسوم البيانية الخطية لإظهار حجم التداول، مما يساعد المتداولين على فهم القوة الكامنة وراء تحركات الأسعار.

إعداد الرسوم البيانية الخطية على منصات التداول

اختيار منصة التداول المناسبة

يعد اختيار منصة تداول موثوقة أمرًا بالغ الأهمية لتحليل الرسم البياني الخطي الفعال. ابحث عن المنصات التي توفر أدوات رسم بياني قوية وبيانات في الوقت الفعلي وواجهات سهلة الاستخدام.

تخصيص إعدادات المخطط الخطي

قم بتخصيص إعدادات المخطط الخطي الخاص بك عن طريق ضبط الإطار الزمني والألوان والمؤشرات لتتناسب مع استراتيجية التداول الخاصة بك وتفضيلاتك.

إضافة مؤشرات إلى المخططات الخطية

قم بتحسين تحليل الرسم البياني الخطي الخاص بك عن طريق إضافة مؤشرات فنية مثل المتوسطات المتحركة وخطوط بولينجر ومؤشر القوة النسبية (RSI) للحصول على رؤى أعمق حول تحركات الأسعار.

حفظ وتصدير بيانات المخطط الخطي

تسمح لك العديد من منصات التداول بحفظ وتصدير بيانات المخطط الخطي الخاص بك لمزيد من التحليل أو حفظ السجلات. هذه الميزة مفيدة لتتبع أداء التداول الخاص بك مع مرور الوقت.

تفسير الرسوم البيانية الخطية لتحليل السوق

يعد تفسير المخططات الخطية مهارة أساسية في تحليل السوق والتي يمكن أن تعزز بشكل كبير قدرة المتداول على اتخاذ قرارات مستنيرة. من خلال فهم كيفية تحديد الاتجاهات، وتحديد مستويات الدعم والمقاومة، والتعرف على الأنماط، والتنبؤ بتحركات الأسعار، يمكن للمتداولين الحصول على رؤى قيمة حول سلوك السوق.

تحديد الاتجاهات

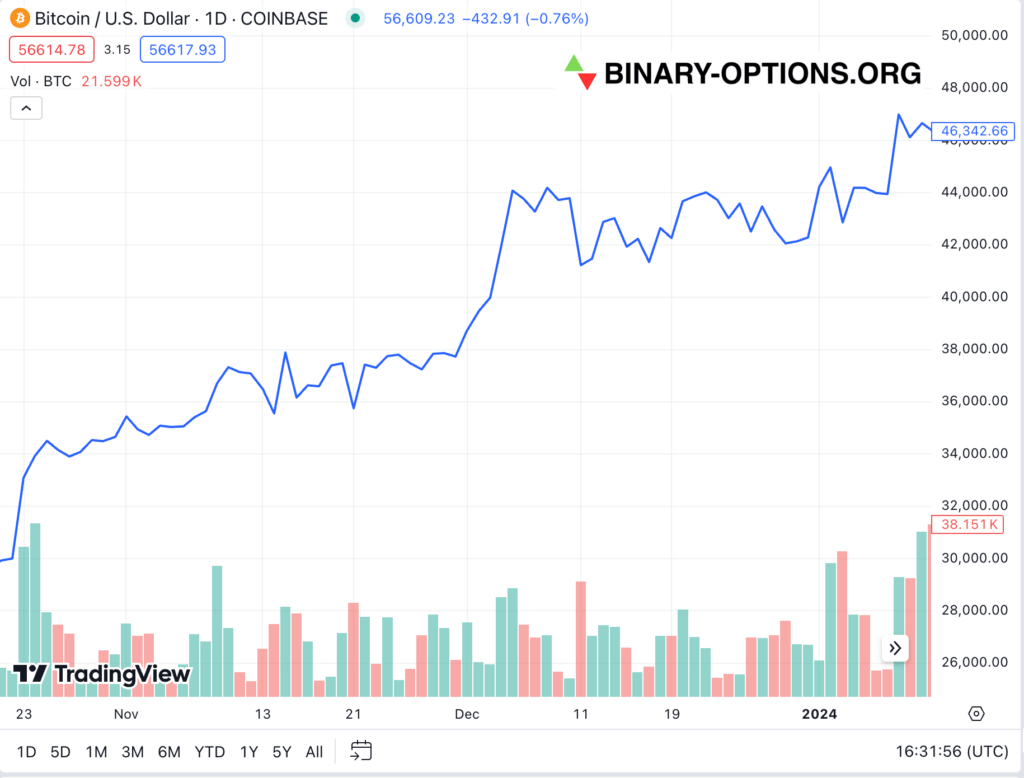

الاتجاهات هي الاتجاه العام الذي يتحرك فيه سعر الأصل. يمكن أن تكون الاتجاهات صعودية (صعودية)، أو هبوطية (هبوطية)، أو جانبية (محايدة).

الاتجاه التصاعدي (الصاعد): يحدث هذا عندما تتحرك الأسعار باستمرار نحو الأعلى. سلسلة من الارتفاعات الأعلى والقيعان الأعلى تميز الاتجاه التصاعدي.

مثال: إذا تحرك سعر السهم من 50 دولارًا إلى 55 دولارًا، ثم إلى 53 دولارًا، ثم إلى 58 دولارًا، ثم يعود إلى 55 دولارًا، فهذا يدل على اتجاه تصاعدي مع ارتفاعات أعلى وأدنى مستويات أعلى.

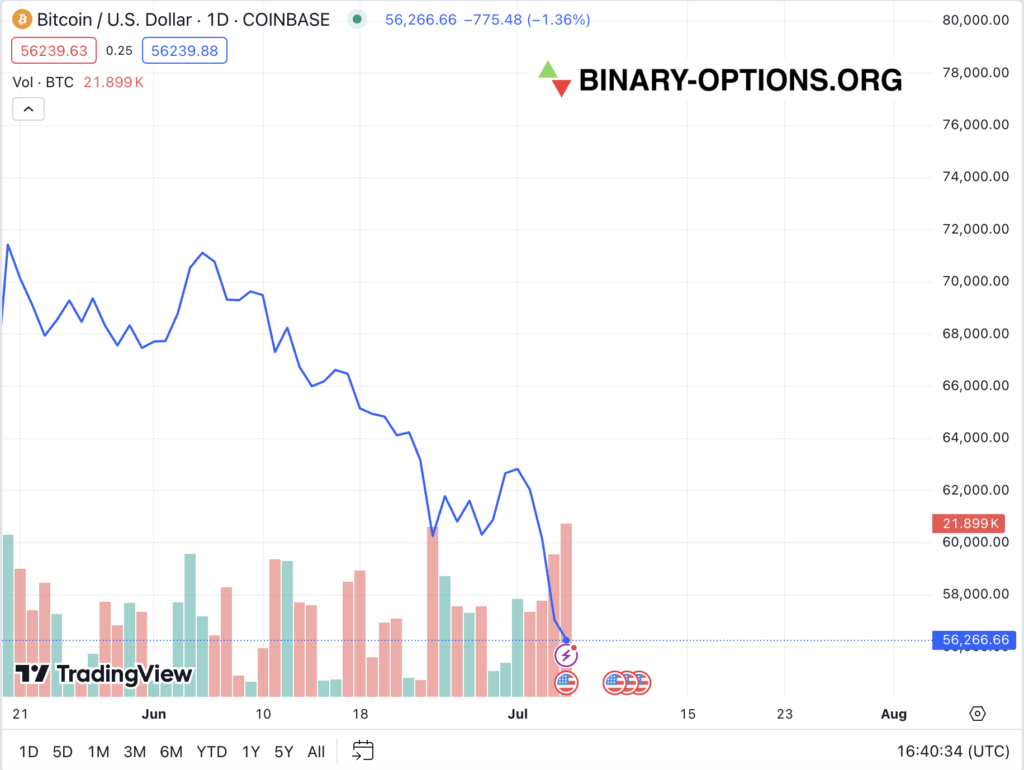

الاتجاه الهبوطي (هبوطي): يحدث هذا عندما تتحرك الأسعار باستمرار نحو الانخفاض. سلسلة من الارتفاعات المنخفضة والقيعان المنخفضة تميز الاتجاه الهبوطي.

مثال: إذا انخفض سعر السهم من 50 دولارًا إلى 45 دولارًا، ثم إلى 48 دولارًا، ثم إلى 42 دولارًا، ثم يعود إلى 45 دولارًا، فهذا يدل على اتجاه هبوطي مع ارتفاعات أقل وأدنى مستويات منخفضة.

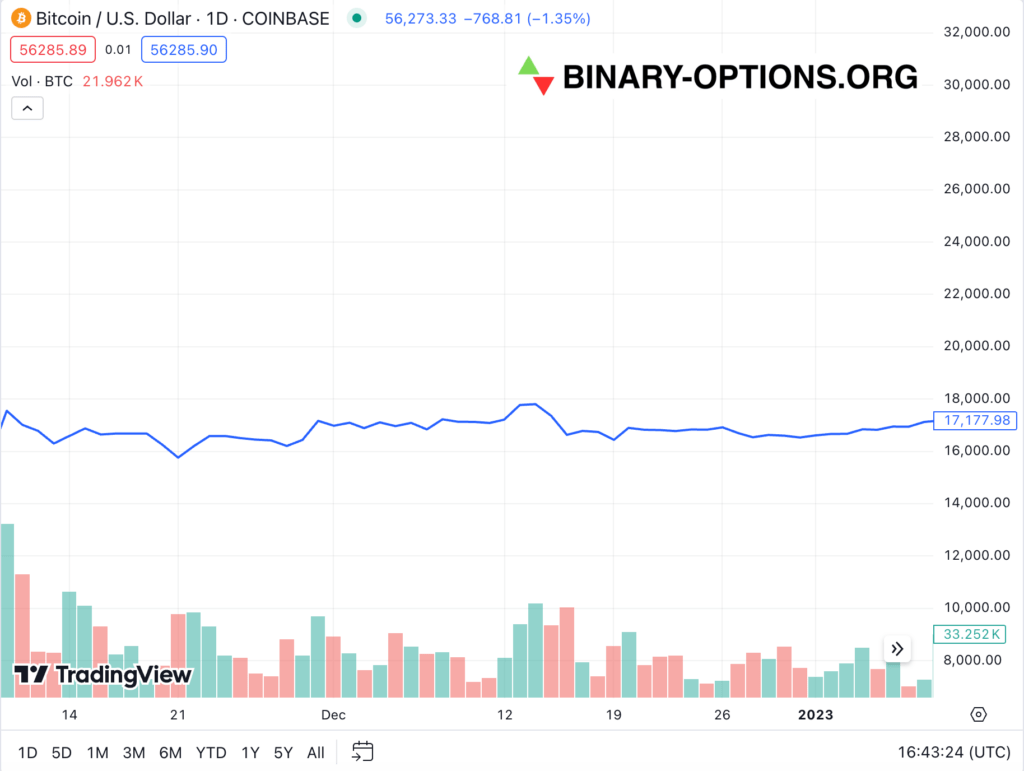

الاتجاه الجانبي (محايد): يحدث هذا عندما تتحرك الأسعار ضمن نطاق أفقي، مما يشير إلى عدم وجود اتجاه واضح. تظل الارتفاعات والانخفاضات ثابتة نسبيًا.

مثال: إذا تذبذب سعر السهم بين 50 دولارًا و 55 دولارًا لعدة أسابيع، فهو في اتجاه جانبي.

اكتشاف مستويات الدعم والمقاومة

مستويات الدعم والمقاومة هي نقاط السعر الرئيسية حيث يميل السوق إلى عكس اتجاهه.

مستوى الدعم: هذا هو مستوى السعر الذي من المتوقع أن يتوقف فيه الاتجاه الهبوطي مؤقتًا بسبب تركيز الاهتمام بالشراء. عندما ينخفض سعر الأصل إلى مستوى الدعم، فإنه يميل إلى التوقف عن الانخفاض وربما حتى الارتداد.

مثال: إذا انخفض السهم بشكل متكرر إلى 100 دولار ثم ارتد، فإن 100 دولار هو مستوى دعم. قد يقوم المتداولون بوضع أوامر شراء حول هذا السعر، متوقعين أن السعر سيرتفع مرة أخرى.

مستوى المقاومة: هذا هو مستوى السعر الذي من المتوقع أن يتوقف فيه الاتجاه الصعودي مؤقتًا بسبب تركيز الاهتمام بالبيع. عندما يرتفع سعر الأصل إلى مستوى مقاومة، فإنه يميل إلى التوقف عن الارتفاع وربما ينخفض.

مثال: إذا ارتفع السهم بشكل متكرر إلى 150 دولارًا ثم انخفض، فإن 150 دولارًا هو مستوى مقاومة. قد يقوم المتداولون بوضع أوامر بيع حول هذا السعر، متوقعين أن ينخفض السعر مرة أخرى.

التعرف على الأنماط

أنماط الرسم البياني هي تشكيلات تم إنشاؤها بواسطة تحركات الأسعار على الرسم البياني ويمكن أن تشير إلى تحركات الأسعار المستقبلية المحتملة.

الرأس والكتفين: يشير هذا النمط إلى انعكاس محتمل. ويتكون من ثلاث قمم: قمة أعلى (الرأس) بين قمتين أقل (الكتفين).

مثال: إذا ارتفع سعر السهم إلى 100 دولار، وانخفض إلى 95 دولارًا، ثم ارتفع إلى 110 دولارات، ثم انخفض إلى 95 دولارًا، ثم ارتفع إلى 100 دولار قبل أن ينخفض مرة أخرى، فإن هذا يشكل نمط الرأس والكتفين، مما يشير إلى اتجاه هبوطي مستقبلي.

قمم وقيعان مزدوجة: تشير هذه الأنماط إلى انعكاس محتمل. تتشكل القمة المزدوجة بعد قمتين عند نفس المستوى تقريبًا، بينما يتشكل القاع المزدوج بعد قاعين.

مثال: إذا ارتفع سعر السهم إلى 120 دولارًا، وانخفض إلى 110 دولارًا، ثم ارتفع مرة أخرى إلى 120 دولارًا، ثم انخفض، فإنه يشكل قمة مزدوجة، مما يشير إلى اتجاه هبوطي مستقبلي. على العكس من ذلك، إذا انخفض السعر إلى 80 دولارًا، وارتفع إلى 90 دولارًا، ثم انخفض مرة أخرى إلى 80 دولارًا، ثم ارتفع، فإنه يشكل قاعًا مزدوجًا، مما يشير إلى اتجاه صعودي مستقبلي.

مثلثات: تشير هذه الأنماط إلى فترة من التماسك قبل أن يستمر السعر في اتجاه الاتجاه الحالي. هناك مثلثات صاعدة، وتنازلية، ومتماثلة.

مثال: يتشكل المثلث الصاعد عندما يرتفع سعر السهم إلى مستوى مقاومة بينما ترتفع أدنى مستوياته تدريجياً. يشير هذا إلى اختراق محتمل فوق مستوى المقاومة.

توقع تحركات الأسعار

من خلال تحليل تحركات الأسعار السابقة، يمكن للمتداولين تقديم تنبؤات مدروسة حول تحركات الأسعار المستقبلية.

المتوسطات المتحركة: يعمل المتوسط المتحرك على تسهيل بيانات السعر لتحديد اتجاه الاتجاه. تشمل الأنواع الشائعة المتوسط المتحرك البسيط (SMA) والمتوسط المتحرك الأسي (EMA).

مثال: إذا تجاوز المتوسط المتحرك البسيط لـ 50 يومًا فوق المتوسط المتحرك البسيط لـ 200 يوم، فإنه يشكل “تقاطعًا ذهبيًا”، مما يشير إلى حركة صعودية محتملة للسعر.

مؤشر القوة النسبية (RSI): يقيس مذبذب الزخم سرعة وتغير تحركات الأسعار. تشير قيم مؤشر القوة النسبية فوق 70 إلى ظروف ذروة الشراء، في حين تشير القيم أقل من 30 إلى ظروف ذروة البيع.

مثال: إذا ارتفع مؤشر القوة النسبية للسهم فوق 70، فقد يكون في منطقة ذروة الشراء، مما يشير إلى انخفاض محتمل في السعر. على العكس من ذلك، إذا انخفض مؤشر القوة النسبية إلى ما دون 30، فقد يكون السهم في منطقة ذروة البيع، مما يشير إلى زيادة محتملة في السعر.

بولينجر باند: تتكون هذه النطاقات من النطاق الأوسط (SMA) ونطاقين خارجيين يمثلان الانحرافات المعيارية. فهي تساعد في تحديد ما إذا كانت الأسعار مرتفعة أو منخفضة على أساس نسبي.

مثال: إذا لامس سعر السهم الحد العلوي لمؤشر بولينجر، فقد يكون في منطقة ذروة الشراء، مما يشير إلى انخفاض محتمل في السعر. إذا لامس النطاق السفلي، فقد يكون في منطقة ذروة البيع، مما يشير إلى زيادة محتملة في الأسعار.

مثال عملي

تخيل أن أحد المتداولين يقوم بتحليل تحركات أسعار أسهم شركة XYZ على مدار ستة أشهر باستخدام مخطط خطي. ويلاحظ التاجر ما يلي:

- تحديد الاتجاهات: يُظهر السهم اتجاهًا تصاعديًا واضحًا مع ارتفاعات أعلى وأدنى مستويات أعلى من 50 دولارًا إلى 75 دولارًا.

- اكتشاف مستويات الدعم والمقاومة: يجد السهم الدعم بشكل متكرر عند 60 دولارًا ويواجه مقاومة عند 70 دولارًا.

- التعرف على الأنماط: يتشكل نموذج القاع المزدوج عند مستوى 60 دولارًا، مما يشير إلى اتجاه صعودي محتمل.

- توقع تحركات الأسعار: لاحظ المتداول وجود تقاطع ذهبي مع تقاطع المتوسط المتحرك البسيط لـ 50 يومًا فوق المتوسط المتحرك البسيط لـ 200 يوم، مما يشير إلى مستقبل صعودي. يقع مؤشر القوة النسبية بالقرب من 65، وهو ليس في منطقة ذروة الشراء بعد، مما يشير إلى أن الاتجاه الصعودي قد يستمر.

باستخدام هذا التحليل، يقرر المتداول وضع مركز طويل، متوقعًا المزيد من الزيادات في الأسعار بناءً على الاتجاهات المحددة ومستويات الدعم والمقاومة والأنماط المعترف بها والمؤشرات التنبؤية.

المخططات الخطية مقابل أنواع المخططات الأخرى

يعد فهم نقاط القوة والضعف في أنواع الرسوم البيانية المختلفة أمرًا بالغ الأهمية لتحليل السوق الفعال. سنقوم هنا بمقارنة المخططات الخطية مع مخططات الشموع اليابانية والمخططات الشريطية، مع تسليط الضوء على ميزاتها واستخداماتها.

الرسوم البيانية الخطية مقابل الرسوم البيانية الشمعدانية

المخططات الخطية:

- بساطة: الرسوم البيانية الخطية واضحة ومباشرة، وتعرض خطًا واحدًا يمثل أسعار الإغلاق خلال فترة زمنية معينة. هذه البساطة تجعلها سهلة القراءة ومثالية لتحديد الاتجاهات العامة بسرعة.

- الحد الأدنى من التفاصيل: فهي تظهر فقط أسعار الإغلاق، وهو ما يمكن أن يشكل قيدًا إذا كنت بحاجة إلى معلومات مفصلة حول تحركات الأسعار خلال كل فترة.

مخططات الشمعدان:

- معلومات تفصيلية: توفر الرسوم البيانية الشمعدانية رؤية شاملة لتحركات الأسعار خلال فترة زمنية محددة. تُظهر كل شمعة أسعار الافتتاح والإغلاق والأعلى والأدنى.

- الوضوح البصري: يتم تظليل جسم الشمعة (المنطقة الواقعة بين سعري الافتتاح والإغلاق) للإشارة إلى اتجاه السعر: باللون الأخضر أو الأبيض للحركة الصعودية (سعر الإغلاق أعلى من الافتتاح) والأحمر أو الأسود للحركة الهبوطية (سعر الإغلاق أقل من سعر الافتتاح). افتتاح).

- التعرف على الأنماط: تعتبر الرسوم البيانية الشمعدانية مفيدة بشكل خاص للتعرف على الأنماط التي تشير إلى انعكاسات أو استمرارات السوق المحتملة. تتضمن الأنماط الشائعة أنماط Doji وHammer وEngulfing.

- مثال: قد يستخدم المتداول مخطط الشموع اليابانية لتحديد نمط تصاعدي غامر، حيث يتبع الشمعدان الأحمر الصغير شمعدان أخضر كبير، مما يشير إلى احتمال حدوث انعكاس صعودي.

مقارنة عملية:

- حالة الاستخدام: تعتبر الرسوم البيانية الخطية ممتازة للحصول على فكرة سريعة عن الاتجاه العام، في حين أن الرسوم البيانية الشمعدانية مناسبة بشكل أفضل للتحليل المتعمق واستراتيجيات التداول قصيرة المدى بسبب طبيعتها التفصيلية.

- مثال: بالنسبة لاستراتيجية الاستثمار طويلة الأجل، قد يستخدم المتداول المخططات الخطية لتحديد اتجاهات السوق العامة والتحول إلى مخططات الشموع اليابانية لتحديد نقاط الدخول والخروج بناءً على حركة السعر التفصيلية.

المخططات الخطية مقابل المخططات الشريطية

المخططات الخطية:

- بساطة: كما ذكرنا سابقًا، توفر الرسوم البيانية الخطية تمثيلًا مباشرًا لأسعار الإغلاق، مما يجعلها سهلة التفسير واستخدامها لتحديد الاتجاهات العامة.

- تفاصيل محدودة: لا تظهر نطاق تحركات الأسعار خلال كل فترة، مما يؤدي إلى فقدان معلومات حول الأسعار الافتتاحية والأعلى والمنخفضة.

المخططات الشريطية:

- معلومات تفصيلية: توفر المخططات الشريطية معلومات مفصلة حول تحركات الأسعار خلال كل فترة. يمثل كل شريط الأسعار الافتتاحية والإغلاقية والعالية والمنخفضة.

- بناء: يتكون الشريط من خط عمودي يشير إلى النطاق السعري للفترة، مع وجود خطوط أفقية على الجانبين الأيسر والأيمن تمثل أسعار الافتتاح والإغلاق، على التوالي.

- تحليل الاتجاه: يمكن للمخططات الشريطية أن تساعد المتداولين على تحديد الاتجاهات والتقلبات خلال كل فترة. يشير طول الشريط إلى نطاق حركة السعر، مما يوفر نظرة ثاقبة لتقلبات السوق.

- مثال: قد يشير العمود الطويل ذو النطاق الواسع إلى تقلبات عالية، في حين يشير العمود القصير إلى الاستقرار.

مقارنة عملية:

- حالة الاستخدام: الرسوم البيانية الخطية هي الأفضل لتصور الاتجاهات طويلة المدى وتبسيط التحليل، في حين توفر الرسوم البيانية الشريطية رؤية أكثر تفصيلاً لحركة السعر، وهي مناسبة لتحديد فرص التداول على المدى القصير وفهم تقلبات السوق.

- مثال: قد يستخدم المتداول الرسوم البيانية الخطية لتحديد الاتجاه العام للسهم على مدار عام ثم يتحول إلى الرسوم البيانية الشريطية لتحليل تحركات الأسعار اليومية وتقلباتها قبل إجراء التداول.

ملخص

- المخططات الخطية: الأفضل للحصول على عرض سريع ورفيع المستوى لاتجاهات السوق. إنها بسيطة وسهلة القراءة ولكنها تفتقر إلى معلومات مفصلة عن الأسعار.

- الرسوم البيانية الشمعدانية: تقديم رؤى تفصيلية حول تحركات الأسعار خلال كل فترة، وهي مفيدة لتحديد أنماط السوق واتخاذ قرارات التداول على المدى القصير.

- المخططات الشريطية: تقديم عرض تفصيلي لتقلبات الأسعار خلال كل فترة، وهو مفيد لفهم تقلبات السوق وتحليل الاتجاهات على المدى القصير.

تقنيات متقدمة مع المخططات الخطية

الجمع بين المخططات الخطية والمؤشرات الفنية

عزز تحليلك من خلال الجمع بين الرسوم البيانية الخطية والمؤشرات الفنية للحصول على رؤية شاملة للسوق.

تراكب المخططات الخطية المتعددة للمقارنة

قم بتراكب مخططات خطية متعددة لمقارنة أداء الأصول المختلفة أو لتحليل نفس الأصل عبر أطر زمنية مختلفة.

استخدام الرسوم البيانية الخطية للتحليل على المدى الطويل مقابل التحليل على المدى القصير

قم بتكييف تقنيات تحليل الرسم البياني الخطي للاستثمارات طويلة الأجل مقابل استراتيجيات التداول قصيرة الأجل لتحقيق أقصى قدر من نتائج التداول الخاصة بك.

الأخطاء الشائعة عند استخدام المخططات الخطية

الإفراط في الاعتماد على البيانات التاريخية

تجنب خطأ الإفراط في الاعتماد على البيانات التاريخية. في حين أن الأداء السابق يمكن أن يشير إلى الاتجاهات المستقبلية، إلا أنه ليس ضمانًا دائمًا.

إساءة تفسير التقلبات الطفيفة

لا تسيء تفسير التقلبات الطفيفة باعتبارها اتجاهات رئيسية. ركز على تحركات الأسعار الكبيرة لاتخاذ قرارات تداول أكثر دقة.

تجاهل بيانات الحجم

يمكن أن يؤدي تجاهل بيانات الحجم إلى استنتاجات غير صحيحة. يشير الحجم إلى قوة حركة السعر ويجب أخذه في الاعتبار عند تحليلك.

الفشل في استخدام المخططات الخطية بالتزامن مع أدوات التحليل الأخرى

يجب استخدام المخططات الخطية جنبًا إلى جنب مع أدوات وتقنيات التحليل الأخرى لإنشاء استراتيجية تداول شاملة.

الأسئلة المتداولة (FAQs) حول المخططات الخطية

ما هي الفوائد الرئيسية لاستخدام الرسوم البيانية الخطية في تداول الخيارات الثنائية؟

الرسوم البيانية الخطية بسيطة وسهلة القراءة وفعالة لتحديد الاتجاهات واتخاذ قرارات تداول مستنيرة.

كيف أختار الإطار الزمني المناسب لمخططي الخطي؟

يعتمد الإطار الزمني المناسب على استراتيجية التداول الخاصة بك. قد يفضل المتداولون على المدى القصير أطر زمنية أقصر، في حين قد يختار المستثمرون على المدى الطويل فترات زمنية أطول.

هل يمكن استخدام المخططات الخطية لتداول الخيارات الثنائية على المدى القصير؟

نعم، يمكن استخدام الرسوم البيانية الخطية للتداول على المدى القصير، ولكن يجب استكمالها بأدوات تحليل أخرى للحصول على دقة أفضل.

ما هي المؤشرات الأكثر شيوعا المستخدمة مع الرسوم البيانية الخطية؟

تشمل المؤشرات الشائعة المتوسطات المتحركة وخطوط بولينجر ومؤشر القوة النسبية (RSI) ومؤشرات الحجم.

مزيد من القراءة: