Contents

- 1 Was ist ein Liniendiagramm?

- 2 Bedeutung von Liniendiagrammen bei binären Optionen

- 3 So lesen Sie ein Liniendiagramm

- 4 Komponenten eines Liniendiagramms

- 5 Interpretieren von Liniendiagrammen für die Marktanalyse

- 6 Liniendiagramme im Vergleich zu anderen Diagrammtypen

- 7 Fortgeschrittene Techniken mit Liniendiagrammen

- 8 Häufige Fehler bei der Verwendung von Liniendiagrammen

- 9 Häufig gestellte Fragen (FAQs) zu Liniendiagrammen

- 9.1 Was sind die Hauptvorteile der Verwendung von Liniendiagrammen beim Handel mit binären Optionen?

- 9.2 Wie wähle ich den richtigen Zeitrahmen für mein Liniendiagramm?

- 9.3 Können Liniendiagramme für den kurzfristigen Handel mit binären Optionen verwendet werden?

- 9.4 Welche Indikatoren werden am häufigsten bei Liniendiagrammen verwendet?

Was ist ein Liniendiagramm?

Ein Liniendiagramm ist eine Art Diagramm, das Informationen als eine Reihe von Datenpunkten, sogenannten „Markern“, anzeigt, die durch gerade Liniensegmente verbunden sind. Es wird häufig im Handel mit binären Optionen verwendet, um Preisbewegungen über einen bestimmten Zeitraum hinweg zu visualisieren Preisdiagramme. Die Einfachheit und Klarheit von Liniendiagrammen machen sie zu einem unverzichtbaren Werkzeug sowohl für Anfänger als auch für erfahrene Trader.

Bedeutung von Liniendiagrammen bei binären Optionen

Liniendiagramme sind beim Handel mit binären Optionen von entscheidender Bedeutung, da sie leicht zu lesen und zu interpretieren sind, einen klaren Überblick über Preistrends und Marktbewegungen bieten und Händlern dabei helfen, fundierte Entscheidungen zu treffen, indem sie Trends und Muster hervorheben.

So lesen Sie ein Liniendiagramm

Um ein Liniendiagramm lesen zu können, müssen Sie seine Hauptkomponenten verstehen:

- Zeitachse (X-Achse): Stellt den Zeitraum dar, über den die Daten erfasst werden. Abhängig von Ihren Analyseanforderungen kann dies zwischen Minuten und Monaten liegen.

- Preisachse (Y-Achse): Zeigt die Preisniveaus zu verschiedenen Zeitpunkten an.

- Datenpunkte: Jeder Punkt stellt den Schlusskurs zu einem bestimmten Zeitpunkt dar.

- Verbindungslinien: Diese Linien verbinden Datenpunkte und zeigen die Richtung der Preisbewegungen.

Komponenten eines Liniendiagramms

Zeitachse (X-Achse)

Die Zeitachse (X-Achse) in einem Liniendiagramm stellt den Zeitraum dar, über den die Daten erfasst werden. Dies kann je nach Analysebedarf des Händlers zwischen Minuten und Monaten liegen.

Preisachse (Y-Achse)

Die Preisachse (Y-Achse) zeigt die Preisniveaus zu verschiedenen Zeitpunkten. Diese Achse hilft Händlern zu verstehen, wie sich der Preis im ausgewählten Zeitraum entwickelt hat.

Datenpunkte und Linien

Datenpunkte sind einzelne Marker, die die Schlusskurse zu bestimmten Zeitpunkten darstellen. Die Linien, die diese Datenpunkte verbinden, zeigen den Trend und die Richtung der Preisbewegungen.

Lautstärkeanzeigen

Volumenindikatoren können zu Liniendiagrammen hinzugefügt werden, um das Handelsvolumen anzuzeigen, was Händlern hilft, die Stärke hinter Preisbewegungen zu verstehen.

Einrichten von Liniendiagrammen auf Handelsplattformen

Auswahl der richtigen Handelsplattform

Die Auswahl einer zuverlässigen Handelsplattform ist für eine effektive Liniendiagrammanalyse von entscheidender Bedeutung. Suchen Sie nach Plattformen, die robuste Diagrammtools, Echtzeitdaten und benutzerfreundliche Schnittstellen bieten.

Anpassen der Liniendiagrammeinstellungen

Passen Sie Ihre Liniendiagrammeinstellungen an, indem Sie den Zeitrahmen, die Farben und die Indikatoren an Ihre Handelsstrategie und Vorlieben anpassen.

Hinzufügen von Indikatoren zu Liniendiagrammen

Erweitern Sie Ihre Liniendiagrammanalyse, indem Sie technische Indikatoren wie gleitende Durchschnitte, Bollinger-Bänder und den Relative Strength Index (RSI) hinzufügen, um tiefere Einblicke in Preisbewegungen zu erhalten.

Speichern und Exportieren von Liniendiagrammdaten

Auf vielen Handelsplattformen können Sie Ihre Liniendiagrammdaten zur weiteren Analyse oder Aufzeichnung speichern und exportieren. Diese Funktion ist nützlich, um Ihre Handelsleistung im Laufe der Zeit zu verfolgen.

Interpretieren von Liniendiagrammen für die Marktanalyse

Die Interpretation von Liniendiagrammen ist eine grundlegende Fähigkeit in der Marktanalyse, die die Fähigkeit eines Händlers, fundierte Entscheidungen zu treffen, erheblich verbessern kann. Indem Händler verstehen, wie man Trends erkennt, Unterstützungs- und Widerstandsniveaus erkennt, Muster erkennt und Preisbewegungen vorhersagt, können sie wertvolle Einblicke in das Marktverhalten gewinnen.

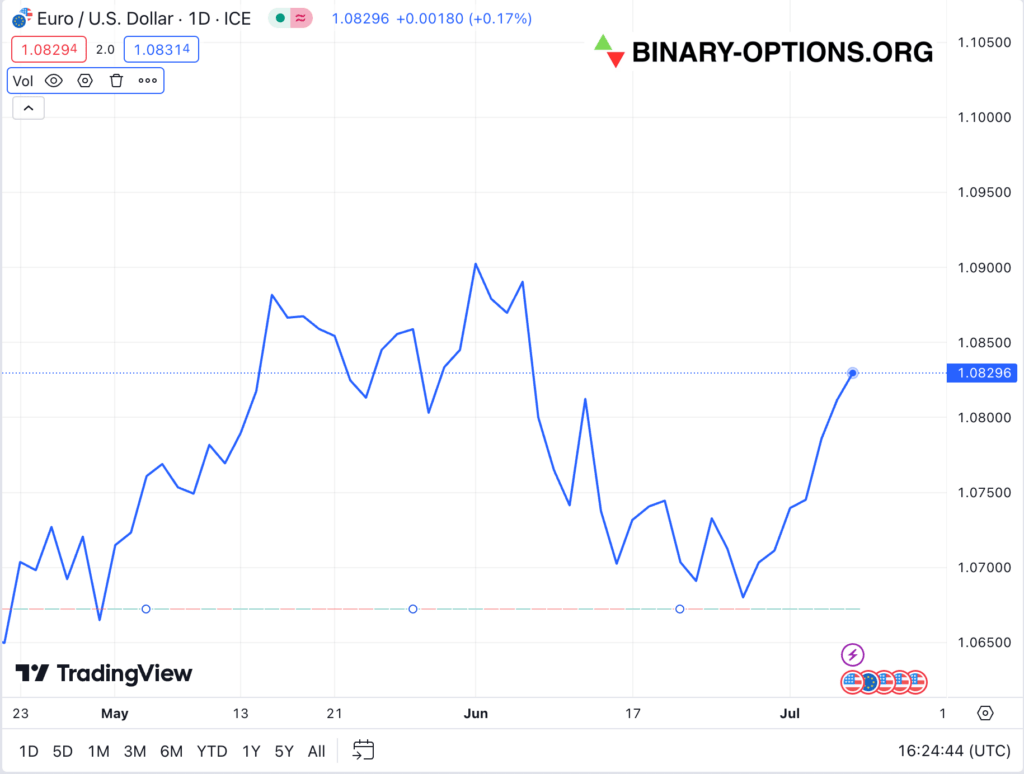

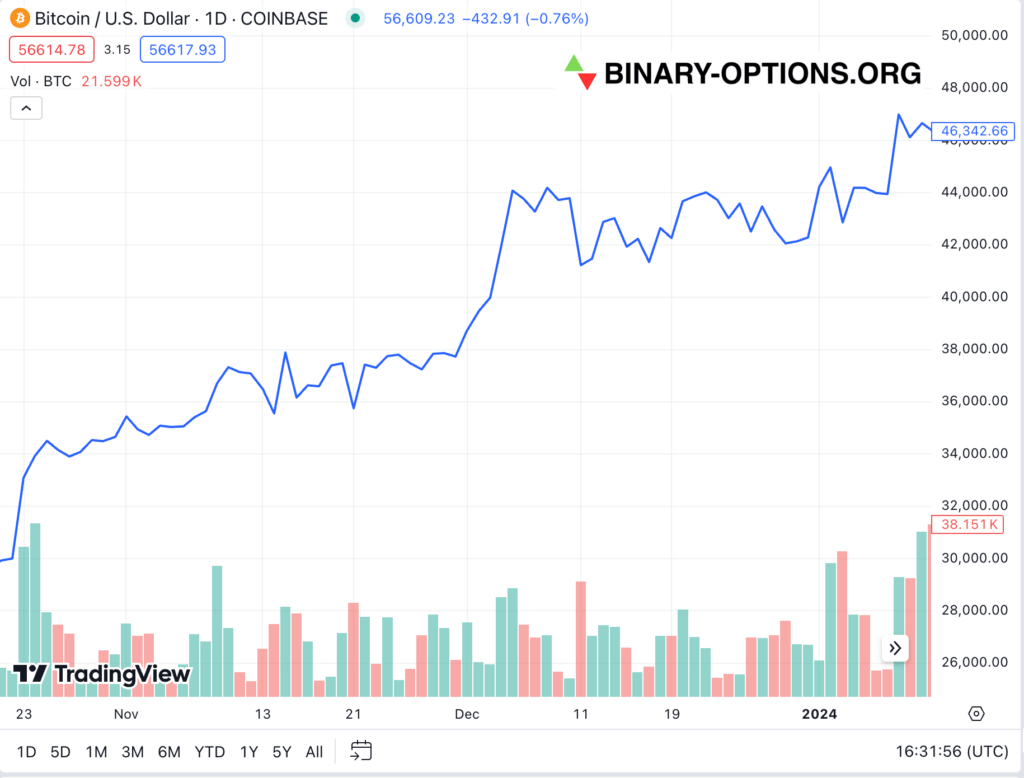

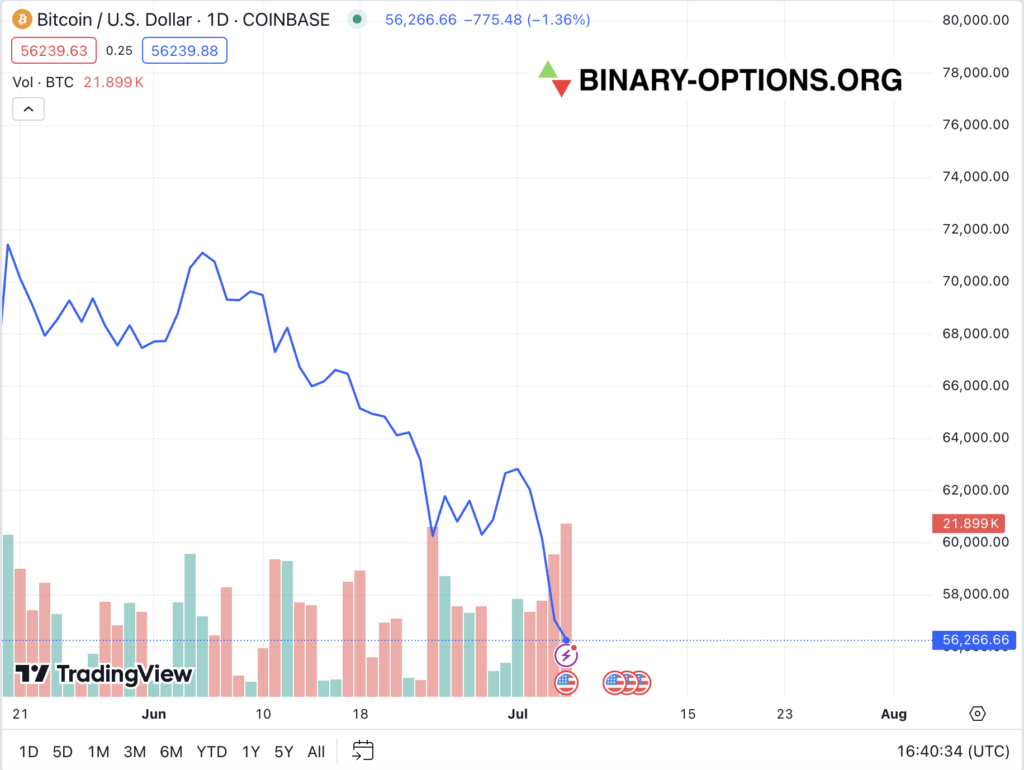

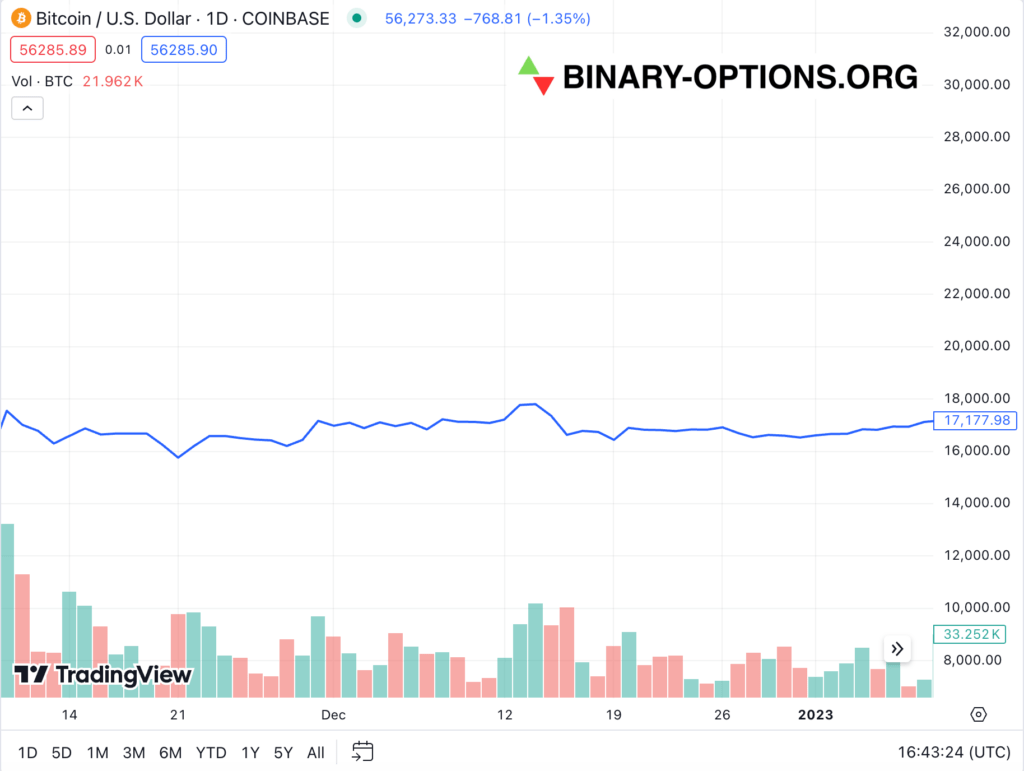

Trends erkennen

Trends sind die allgemeine Richtung, in die sich der Preis eines Vermögenswerts bewegt. Trends können nach oben (bullisch), nach unten (bärisch) oder seitwärts (neutral) verlaufen.

Aufwärtstrend (bullisch): Dies tritt auf, wenn die Preise kontinuierlich steigen. Eine Reihe höherer Hochs und höherer Tiefs kennzeichnet einen Aufwärtstrend.

Beispiel: Wenn sich der Preis einer Aktie von 50 $ auf 55 $, dann auf 53 $, dann auf 58 $ und wieder zurück auf 55 $ bewegt, zeigt dies einen Aufwärtstrend mit höheren Höchst- und höheren Tiefstwerten.

Abwärtstrend (bärisch): Dies tritt auf, wenn die Preise kontinuierlich sinken. Eine Reihe tieferer Hochs und tieferer Tiefs kennzeichnet einen Abwärtstrend.

Beispiel: Wenn der Preis einer Aktie von 50 $ auf 45 $, dann auf 48 $, dann auf 42 $ und wieder zurück auf 45 $ fällt, zeigt dies einen Abwärtstrend mit niedrigeren Höchst- und Tiefstständen.

Seitwärtstrend (Neutral): Dies tritt auf, wenn sich die Preise innerhalb eines horizontalen Bereichs bewegen und keine klare Richtung anzeigen. Die Höhen und Tiefen bleiben relativ konstant.

Beispiel: Wenn ein Aktienkurs über mehrere Wochen zwischen 50 und 55 US-Dollar schwankt, befindet er sich in einem Seitwärtstrend.

Unterstützungs- und Widerstandsniveaus erkennen

Unterstützungs- und Widerstandsniveaus sind wichtige Preispunkte, an denen der Markt dazu neigt, seine Richtung umzukehren.

Unterstützungsstufe: Dies ist ein Preisniveau, bei dem ein Abwärtstrend aufgrund einer Konzentration des Kaufinteresses voraussichtlich anhalten wird. Wenn der Preis eines Vermögenswerts auf ein Unterstützungsniveau fällt, hört er tendenziell auf zu fallen und erholt sich möglicherweise sogar.

Beispiel: Wenn eine Aktie wiederholt auf 100 $ gefallen ist und sich dann erholt hat, ist 100 $ ein Unterstützungsniveau. Händler könnten rund um diesen Preis Kaufaufträge erteilen, in der Erwartung, dass der Preis wieder steigen wird.

Widerstandsstufe: Dies ist ein Preisniveau, bei dem ein Aufwärtstrend aufgrund einer Konzentration des Verkaufsinteresses voraussichtlich pausieren wird. Wenn der Preis eines Vermögenswerts auf ein Widerstandsniveau steigt, hört er tendenziell auf zu steigen und kann sogar fallen.

Beispiel: Wenn eine Aktie wiederholt auf 150 $ gestiegen und dann gefallen ist, ist 150 $ ein Widerstandsniveau. Händler könnten in der Nähe dieses Preises Verkaufsaufträge erteilen, in der Erwartung, dass der Preis wieder fallen wird.

Muster erkennen

Diagrammmuster sind Formationen, die durch die Preisbewegungen auf einem Chart entstehen und potenzielle zukünftige Preisbewegungen anzeigen können.

Kopf und Schultern: Dieses Muster weist auf eine mögliche Umkehr hin. Es besteht aus drei Gipfeln: einem höheren Gipfel (Kopf) zwischen zwei niedrigeren Gipfeln (Schultern).

Beispiel: Wenn ein Aktienkurs auf 100 $ steigt, auf 95 $ fällt, auf 110 $ steigt, auf 95 $ fällt und auf 100 $ steigt, bevor er wieder fällt, bildet sich ein Kopf-Schulter-Muster, das auf einen zukünftigen Abwärtstrend hindeutet.

Doppelte Oberteile und Unterteile: Diese Muster deuten auf eine mögliche Umkehr hin. Nach zwei Gipfeln auf ungefähr gleicher Höhe bildet sich ein Doppelhoch, nach zwei Tälern ein Doppelboden.

Beispiel: Wenn ein Aktienkurs auf 120 $ steigt, auf 110 $ fällt, wieder auf 120 $ steigt und dann sinkt, bildet sich ein Doppeltop, was auf einen zukünftigen Abwärtstrend hindeutet. Wenn der Preis umgekehrt auf 80 $ fällt, auf 90 $ steigt, wieder auf 80 $ fällt und dann steigt, bildet er einen doppelten Boden, was auf einen zukünftigen Aufwärtstrend hindeutet.

Dreiecke: Diese Muster deuten auf eine Konsolidierungsphase hin, bevor der Preis die Richtung des bestehenden Trends fortsetzt. Es gibt aufsteigende, absteigende und symmetrische Dreiecke.

Beispiel: Ein aufsteigendes Dreieck entsteht, wenn ein Aktienkurs auf ein Widerstandsniveau steigt, während die Tiefststände immer höher werden. Dies deutet auf einen möglichen Ausbruch über das Widerstandsniveau hin.

Vorhersage von Preisbewegungen

Durch die Analyse vergangener Preisbewegungen können Händler fundierte Vorhersagen über zukünftige Preisbewegungen treffen.

Gleitende Durchschnitte: Ein gleitender Durchschnitt glättet Preisdaten, um die Richtung des Trends zu ermitteln. Zu den gängigen Typen gehören der einfache gleitende Durchschnitt (SMA) und der exponentielle gleitende Durchschnitt (EMA).

Beispiel: Wenn ein 50-Tage-SMA einen 200-Tage-SMA überschreitet, bildet sich ein „goldenes Kreuz“, was auf eine mögliche Aufwärtsbewegung des Preises hinweist.

Relativer Stärkeindex (RSI): Dieser Momentumoszillator misst die Geschwindigkeit und Änderung von Preisbewegungen. RSI-Werte über 70 weisen auf überkaufte Bedingungen hin, während Werte unter 30 auf überverkaufte Bedingungen hinweisen.

Beispiel: Wenn der RSI einer Aktie über 70 steigt, ist sie möglicherweise überkauft, was auf einen möglichen Preisrückgang hindeutet. Wenn der RSI hingegen unter 30 fällt, könnte die Aktie überverkauft sein, was auf einen möglichen Preisanstieg hindeutet.

Bollinger-Bänder: Diese Bänder bestehen aus einem mittleren Band (SMA) und zwei äußeren Bändern, die Standardabweichungen darstellen. Sie helfen dabei, festzustellen, ob die Preise relativ hoch oder niedrig sind.

Beispiel: Wenn ein Aktienkurs das obere Bollinger-Band berührt, ist er möglicherweise überkauft, was auf einen möglichen Kursrückgang hindeutet. Wenn es das untere Band berührt, könnte es überverkauft sein, was auf einen möglichen Preisanstieg hindeutet.

Praxisbeispiel

Stellen Sie sich einen Händler vor, der die Kursbewegungen der Aktien der XYZ Corporation über einen Zeitraum von sechs Monaten anhand eines Liniendiagramms analysiert. Der Händler stellt Folgendes fest:

- Trends erkennen: Die Aktie zeigt einen klaren Aufwärtstrend mit höheren Höchst- und Tiefstständen von 50 bis 75 US-Dollar.

- Unterstützungs- und Widerstandsniveaus erkennen: Die Aktie findet wiederholt Unterstützung bei 60 $ und stößt bei 70 $ auf Widerstand.

- Muster erkennen: Bei 60 $ bildet sich ein Doppelbodenmuster, was auf einen möglichen Aufwärtstrend hinweist.

- Vorhersage von Preisbewegungen: Der Händler bemerkt ein goldenes Kreuz, bei dem der 50-Tage-SMA den 200-Tage-SMA überschreitet, was auf eine bullische Zukunft hindeutet. Der RSI liegt bei etwa 65, also noch nicht überkauft, was darauf hindeutet, dass sich der Aufwärtstrend fortsetzen könnte.

Anhand dieser Analyse entscheidet der Händler, eine Long-Position zu platzieren und erwartet weitere Preissteigerungen auf der Grundlage der identifizierten Trends, Unterstützungs- und Widerstandsniveaus, erkannten Muster und Prognoseindikatoren.

Liniendiagramme im Vergleich zu anderen Diagrammtypen

Für eine effektive Marktanalyse ist es entscheidend, die Stärken und Schwächen verschiedener Diagrammtypen zu verstehen. Hier vergleichen wir Liniendiagramme mit Kerzendiagrammen und Balkendiagrammen und beleuchten ihre jeweiligen Funktionen und Verwendungsmöglichkeiten.

Liniendiagramme vs. Candlestick-Diagramme

Liniendiagramme:

- Einfachheit: Liniendiagramme sind unkompliziert und zeigen eine einzelne Linie an, die die Schlusskurse über einen Zeitraum darstellt. Diese Einfachheit macht sie leicht lesbar und ideal für die schnelle Identifizierung allgemeiner Trends.

- Minimale Details: Sie zeigen nur Schlusskurse an, was eine Einschränkung darstellen kann, wenn Sie detaillierte Informationen über Preisbewegungen innerhalb jedes Zeitraums benötigen.

Candlestick-Charts:

- Detaillierte Informationen: Candlestick-Charts bieten einen umfassenden Überblick über die Preisbewegungen innerhalb eines bestimmten Zeitraums. Jede Kerze zeigt die Eröffnungs-, Schluss-, Höchst- und Tiefstkurse an.

- Visuelle Klarheit: Der Körper der Kerze (der Bereich zwischen dem Eröffnungs- und dem Schlusskurs) ist schattiert, um die Preisrichtung anzuzeigen: grün oder weiß für eine Aufwärtsbewegung (Schlusskurs höher als der Eröffnungskurs) und rot oder schwarz für eine Abwärtsbewegung (Schlusskurs niedriger als). Öffnung).

- Mustererkennung: Candlestick-Charts sind besonders nützlich, um Muster zu erkennen, die potenzielle Marktumkehrungen oder -fortsetzungen signalisieren. Zu den gängigen Mustern gehören Doji-, Hammer- und Engulfing-Muster.

- Beispiel: Ein Händler könnte ein Kerzendiagramm verwenden, um ein bullisches Engulfing-Muster zu identifizieren, bei dem auf eine kleine rote Kerze eine große grüne Kerze folgt, was auf eine mögliche Aufwärtsumkehr hinweist.

Praktischer Vergleich:

- Anwendungsfall: Liniendiagramme eignen sich hervorragend, um einen schnellen Überblick über den Gesamttrend zu erhalten, während Candlestick-Diagramme aufgrund ihres detaillierten Charakters besser für eingehende Analysen und kurzfristige Handelsstrategien geeignet sind.

- Beispiel: Für eine langfristige Anlagestrategie könnte ein Händler Liniendiagramme verwenden, um allgemeine Markttrends zu identifizieren, und zu Candlestick-Diagrammen wechseln, um Ein- und Ausstiegspunkte auf der Grundlage detaillierter Preisbewegungen zu bestimmen.

Liniendiagramme vs. Balkendiagramme

Liniendiagramme:

- Einfachheit: Wie bereits erwähnt, bieten Liniendiagramme eine unkomplizierte Darstellung der Schlusskurse, wodurch sie leicht zu interpretieren und zur Identifizierung allgemeiner Trends zu verwenden sind.

- Begrenzte Details: Sie zeigen nicht die Bandbreite der Preisbewegungen innerhalb jedes Zeitraums an, sodass Informationen über Eröffnungs-, Höchst- und Tiefstpreise fehlen.

Balkendiagramme:

- Detaillierte Informationen: Balkendiagramme liefern detaillierte Informationen über Preisbewegungen innerhalb jedes Zeitraums. Jeder Balken repräsentiert den Eröffnungs-, Schluss-, Höchst- und Tiefstkurs.

- Struktur: Ein Balken besteht aus einer vertikalen Linie, die die Preisspanne für den Zeitraum angibt, wobei horizontale Linien auf der linken und rechten Seite jeweils den Eröffnungs- und Schlusskurs darstellen.

- Trendanalyse: Balkendiagramme können Händlern helfen, Trends und Volatilität innerhalb jedes Zeitraums zu erkennen. Die Länge des Balkens zeigt die Bandbreite der Preisbewegungen an und gibt Aufschluss über die Marktvolatilität.

- Beispiel: Ein langer Balken mit einer großen Spanne könnte auf hohe Volatilität hinweisen, während ein kurzer Balken auf Stabilität hindeutet.

Praktischer Vergleich:

- Anwendungsfall: Liniendiagramme eignen sich am besten zur Visualisierung langfristiger Trends und zur Vereinfachung der Analyse, während Balkendiagramme eine detailliertere Ansicht der Preisbewegung bieten und sich zur Identifizierung kurzfristiger Handelsmöglichkeiten und zum Verständnis der Marktvolatilität eignen.

- Beispiel: Ein Händler könnte Liniendiagramme verwenden, um die allgemeine Richtung einer Aktie über ein Jahr zu bestimmen, und zu Balkendiagrammen wechseln, um tägliche Preisbewegungen und Volatilität zu analysieren, bevor er einen Handel abschließt.

Zusammenfassung

- Liniendiagramme: Am besten für einen schnellen, umfassenden Überblick über Markttrends. Sie sind einfach und leicht zu lesen, es fehlen jedoch detaillierte Preisinformationen.

- Candlestick-Charts: Bietet detaillierte Einblicke in Preisbewegungen innerhalb jedes Zeitraums, nützlich für die Identifizierung von Marktmustern und das Treffen kurzfristiger Handelsentscheidungen.

- Balkendiagramme: Bietet eine detaillierte Ansicht der Preisschwankungen innerhalb jedes Zeitraums, nützlich zum Verständnis der Marktvolatilität und zur kurzfristigen Trendanalyse.

Fortgeschrittene Techniken mit Liniendiagrammen

Kombination von Liniendiagrammen mit technischen Indikatoren

Verbessern Sie Ihre Analyse, indem Sie Liniendiagramme mit technischen Indikatoren kombinieren, um einen umfassenden Überblick über den Markt zu erhalten.

Überlagerung mehrerer Liniendiagramme zum Vergleich

Überlagern Sie mehrere Liniendiagramme, um die Leistung verschiedener Vermögenswerte zu vergleichen oder denselben Vermögenswert über verschiedene Zeiträume hinweg zu analysieren.

Verwendung von Liniendiagrammen für die langfristige vs. kurzfristige Analyse

Passen Sie Ihre Liniendiagramm-Analysetechniken für langfristige Investitionen im Vergleich zu kurzfristigen Handelsstrategien an, um Ihre Handelsergebnisse zu maximieren.

Häufige Fehler bei der Verwendung von Liniendiagrammen

Übermäßiges Vertrauen auf historische Daten

Vermeiden Sie den Fehler, sich zu sehr auf historische Daten zu verlassen. Die Wertentwicklung in der Vergangenheit kann zwar Aufschluss über zukünftige Trends geben, sie ist jedoch nicht immer eine Garantie.

Kleinere Schwankungen falsch interpretieren

Interpretieren Sie kleinere Schwankungen nicht fälschlicherweise als große Trends. Konzentrieren Sie sich auf signifikante Preisbewegungen, um genauere Handelsentscheidungen zu treffen.

Volumendaten werden ignoriert

Das Ignorieren von Volumendaten kann zu falschen Schlussfolgerungen führen. Das Volumen gibt die Stärke einer Preisbewegung an und sollte bei Ihrer Analyse berücksichtigt werden.

Fehler bei der Verwendung von Liniendiagrammen in Verbindung mit anderen Analysetools

Liniendiagramme sollten zusammen mit anderen Analysetools und -techniken verwendet werden, um eine umfassende Handelsstrategie zu erstellen.

Häufig gestellte Fragen (FAQs) zu Liniendiagrammen

Was sind die Hauptvorteile der Verwendung von Liniendiagrammen beim Handel mit binären Optionen?

Liniendiagramme sind einfach, leicht zu lesen und effektiv, um Trends zu erkennen und fundierte Handelsentscheidungen zu treffen.

Wie wähle ich den richtigen Zeitrahmen für mein Liniendiagramm?

Der richtige Zeitrahmen hängt von Ihrer Handelsstrategie ab. Kurzfristig orientierte Händler bevorzugen möglicherweise kürzere Zeiträume, während sich langfristig orientierte Anleger möglicherweise für längere Zeiträume entscheiden.

Können Liniendiagramme für den kurzfristigen Handel mit binären Optionen verwendet werden?

Ja, Liniendiagramme können für den kurzfristigen Handel verwendet werden, sie sollten jedoch für eine bessere Genauigkeit durch andere Analysetools ergänzt werden.

Welche Indikatoren werden am häufigsten bei Liniendiagrammen verwendet?

Zu den gängigen Indikatoren gehören gleitende Durchschnitte, Bollinger-Bänder, Relative Strength Index (RSI) und Volumenindikatoren.

Weiterführende Literatur: