Contents

بازارهای مالی دائماً در نوسان هستند و قیمت دارایی هایی مانند سهام، ارزها و کالاها در حال افزایش و کاهش هستند. نمودارهای قیمت ابزار ضروری برای معامله گران برای تجسم این حرکات قیمت و عملکرد هستند تحلیل تکنیکال.

این راهنما انواع مختلف نمودارهای قیمت، الگوهای نمودار رایج و نحوه استفاده از آنها را برای تجزیه و تحلیل در بازارهای مالی بررسی می کند.

مقدمه ای بر نمودار قیمت

نمودارهای قیمت یک نمایش بصری از حرکت قیمت یک دارایی در طول زمان ارائه می دهند. آنها به معامله گران کمک می کنند تا داده های تاریخی را تجزیه و تحلیل کنند، روندها را شناسایی کنند و تصمیمات تجاری آگاهانه بگیرند. درک انواع نمودارهای مختلف برای تحلیل موثر بازار بسیار مهم است.

انواع نمودار قیمت

چندین نوع نمودار محبوب در بازارهای مالی وجود دارد:

| نوع نمودار | توضیحات | نکات پیشرفته |

|---|---|---|

نمودارهای خطی | قیمت های پایانی یک دارایی را در یک دوره مشخص به هم متصل می کند. ایده آل برای شناسایی روندهای بلند مدت. | از میانگین های متحرک مختلف برای اندازه گیری قدرت روند استفاده کنید. |

نمودارهای میله ای | قیمت های باز، زیاد، پایین و بسته (OHLC) را برای هر دوره زمانی نمایش می دهد. نوسان قیمت و فشار خرید/فروش را نشان می دهد. | نوارهای قرمز بزرگ نشان دهنده فشار فروش قوی است. نوارهای سبز بزرگ نشان دهنده فشار خرید قوی است. |

نمودارهای کندل استیک | داده های OHLC را با “شمع های” رنگی ترکیب می کند تا حرکات صعودی (سبز/سفید) یا نزولی (قرمز/سیاه) را نشان دهد. عالی برای تشخیص تغییر قیمت و احساسات بازار. | الگوهای شمعدانی مانند چکش، غرق کردن، و دوجی را بیاموزید تا تغییرات احتمالی روند یا ادامه آن را شناسایی کنید. |

نمودارهای هایکین اشی | تنوعی از نمودارهای کندل استیک که از دادههای میانگین قیمت برای ایجاد ظاهری صافتر استفاده میکند و شناسایی روندها و معکوسهای احتمالی را آسانتر میکند. ایده آل برای فیلتر کردن نویز بازار. | شمع های Heikin-Ashi به طور مستقیم باز، بالا، پایین و بسته شدن یک دوره را منعکس نمی کنند، بنابراین برای تجزیه و تحلیل عملکرد قیمت خاص کمتر مفید هستند. Heikin-Ashi را با سایر شاخص های فنی برای تأیید ترکیب کنید. |

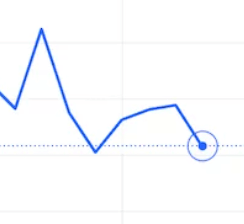

نمودارهای خطی: این نمودارهای ساده قیمت های بسته شدن را در یک دوره خاص به هم متصل می کنند و یک خط پیوسته را تشکیل می دهند. خواندن آنها آسان است اما جزئیاتی در مورد نوسانات قیمت در این دوره ندارند.

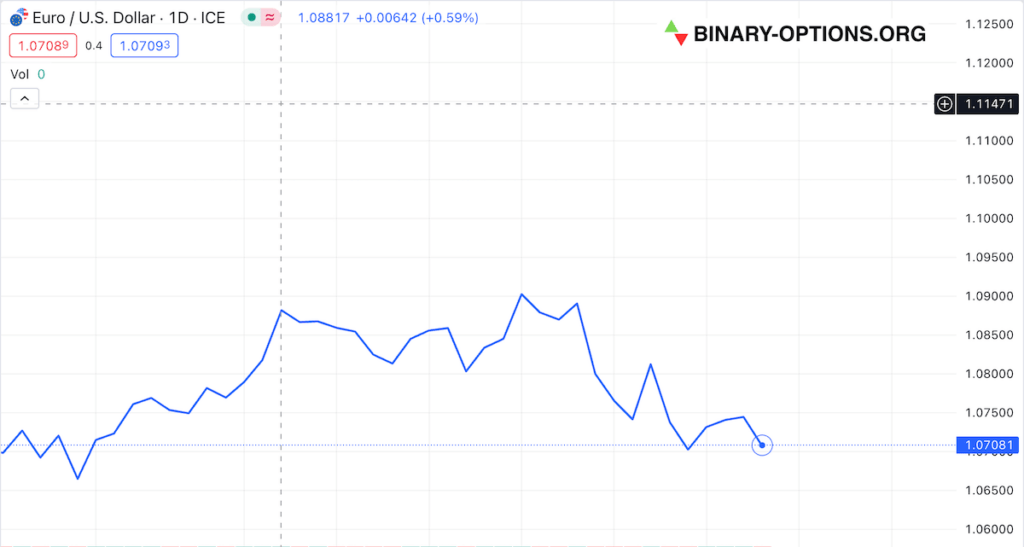

نمودارهای میله ای: نمودارهای میله ای اطلاعات بیشتری نسبت به نمودارهای خطی ارائه می دهند. هر نوار نشان دهنده یک دوره خاص است و قیمت های باز، بالا، پایین و بسته را نشان می دهد. این اجازه می دهد تا درک جامع تری از حرکات قیمت در چارچوب زمانی داشته باشید.

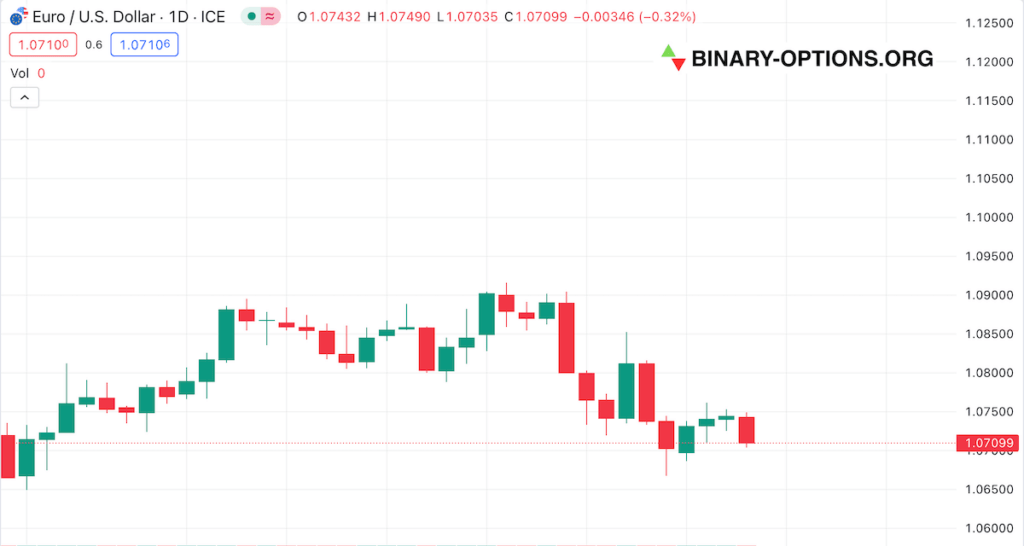

نمودارهای کندل استیک: نمودارهای کندل استیک که در میان معامله گران محبوب است، نمایش دقیق و بصری جذابی از حرکات قیمت ارائه می دهد. هر کندل قیمت باز، بالا، پایین و بسته را برای یک دوره خاص نشان می دهد. بدنه شمعدان محدوده قیمت بین باز و بسته را نشان می دهد، در حالی که فتیله ها نشان دهنده قیمت های بالا و پایین است. الگوهای رایج شمعدان بینش هایی را در مورد معکوس شدن یا ادامه بازار ارائه می دهند.

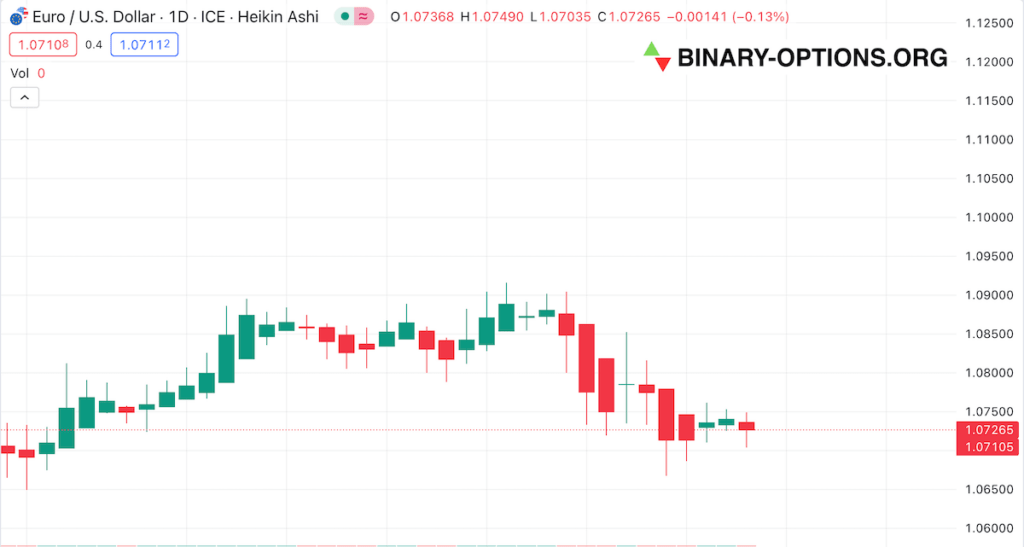

نمودارهای هایکین اشی: نمودارهای Heikin-Ashi، تنوعی از نمودارهای کندل استیک، از فرمول های اصلاح شده استفاده می کنند تا با میانگین گیری داده های قیمت، تصویر واضح تری از روند ارائه دهند. این می تواند برای شناسایی روندها و معکوس های احتمالی مفید باشد.

الگوهای نمودار در بازارهای مالی

الگوهای نمودار، شکلگیریهای تکرارشوندهای در نمودارهای قیمتی هستند که میتوانند سرنخهایی درباره تغییرات احتمالی قیمت در آینده ارائه دهند. این الگوها تضمینی نیستند، اما میتوانند ابزار ارزشمندی برای تصمیمگیری آگاهانه در معاملات باشند. برخی از الگوهای نمودار رایج عبارتند از:

- الگوهای ادامه: این الگوها، مانند پرچمها، پرچمها و مثلثها نشان میدهند که روند فعلی احتمالاً پس از یک دوره تثبیت موقت ادامه خواهد داشت.

- الگوهای معکوس: الگوهای معکوس مانند سر و شانه ها، بالاتنه های دوتایی و پایین سه گانه، نشان دهنده تغییر بالقوه در جهت روند هستند. شناخت این الگوها می تواند به معامله گران کمک کند تا معکوس های بازار را پیش بینی کرده و استراتژی های خود را بر اساس آن تنظیم کنند.

شاخص های فنی و نمودار قیمت

شاخص های فنی محاسبات ریاضی بر اساس داده های قیمت و حجم هستند که می توانند همراه با نمودارهای قیمت برای تجزیه و تحلیل بیشتر مورد استفاده قرار گیرند. برخی از شاخص های فنی محبوب عبارتند از:

- میانگین متحرک: میانگین متحرک داده های قیمت را برای شناسایی روندها در یک دوره خاص صاف می کند. آنها می توانند به شناسایی جهت های روند و معکوس های احتمالی کمک کنند.

- باندهای بولینگر: باندهای بولینگر شامل یک باند میانی (میانگین متحرک) و دو باند بیرونی هستند که نشان دهنده انحراف استاندارد از باند میانی هستند. آنها می توانند به شناسایی شرایط خرید یا فروش بیش از حد و شکست های احتمالی قیمت کمک کنند.

- شاخص قدرت نسبی (RSI): RSI سرعت و تغییر حرکات قیمت را اندازهگیری میکند و شرایط خرید یا فروش بیش از حد را نشان میدهد. این می تواند به شناسایی نقاط برگشت بالقوه و سیگنال های ورود یا خروج کمک کند.

- واگرایی میانگین متحرک همگرایی (MACD): MACD رابطه بین دو میانگین متحرک قیمت دارایی را نشان می دهد. این به شناسایی سیگنال های خرید یا فروش بالقوه بر اساس همگرایی یا واگرایی میانگین های متحرک کمک می کند.

- ردیابی های فیبوناچی: اصلاحات فیبوناچی از خطوط افقی برای نشان دادن سطوح حمایت و مقاومت بالقوه بر اساس نسبت های کلیدی فیبوناچی استفاده می کنند. معامله گران از این سطوح برای شناسایی نقاط معکوس بالقوه در روند قیمت استفاده می کنند.

بازه های زمانی در نمودار قیمت

نمودارهای قیمت را می توان در بازه های زمانی مختلف تجزیه و تحلیل کرد که هر یک دیدگاه منحصر به فرد را در بازار ارائه می دهد. بازه های زمانی رایج عبارتند از:

- بازه های زمانی کوتاه مدت: این نمودارها مانند نمودارهای 1 دقیقهای، 5 دقیقهای و 15 دقیقهای، بینشهای دقیقی از حرکت قیمت در روز ارائه میکنند و به معاملهگران کمک میکنند تا از نوسانات کوتاهمدت سرمایهگذاری کنند.

- بازه های زمانی میان مدت: نمودارهای ساعتی و 4 ساعته تعادلی بین تحلیل کوتاه مدت و بلند مدت ارائه می دهند. آنها برای معامله گران نوسانی که به دنبال حفظ موقعیت برای چند روز تا هفته هستند مفید هستند.

- بازه های زمانی بلند مدت: نمودارهای روزانه، هفتگی و ماهانه برای معامله گران بلندمدت مناسب است. آنها دیدگاه گسترده تری در مورد روندهای بازار ارائه می دهند و به شناسایی سطوح حمایت و مقاومت عمده کمک می کنند.

کاربردهای عملی نمودار قیمت در بازارهای مالی

شناسایی روندها: درک روندها بسیار مهم است. روندهای صعودی نشان دهنده افزایش قیمت ها، روند نزولی نشان دهنده کاهش قیمت ها و روندهای جانبی نشان دهنده تثبیت است. شناخت این روندها به معامله گران کمک می کند تا استراتژی های خود را با جهت بازار هماهنگ کنند.

شناخت سطوح حمایت و مقاومت: سطوح حمایتی نقاط قیمتی هستند که در آن علاقه خرید به اندازه کافی قوی است تا از کاهش بیشتر جلوگیری کند. سطوح مقاومت جایی است که علاقه فروش به اندازه کافی قوی است تا از پیشرفت بیشتر جلوگیری کند. شناسایی این سطوح به معامله گران کمک می کند تا تصمیمات آگاهانه ای در مورد نقاط ورود و خروج برای موقعیت های خود بگیرند.

نقاط ورود و خروج: تعیین نقاط ورود و خروج بهینه برای تجارت موفق ضروری است. نمودارهای قیمت، همراه با اندیکاتورهای فنی، می توانند به معامله گران کمک کنند تا این نقاط را بر اساس روندها، سطوح حمایت و مقاومت و استراتژی های مدیریت ریسک (با درخواست اندازه مناسب موقعیت) شناسایی کنند.

استفاده از الگوهای نمودار برای تصمیم گیری: الگوهای نمودار نشانه های بصری را در مورد روانشناسی بازار و تغییرات احتمالی قیمت ارائه می دهند. الگوهای ادامه مانند پرچم ها و مثلث ها نشان می دهد که روند ادامه خواهد داشت، در حالی که الگوهای معکوس مانند سر و شانه ها نشان دهنده تغییر بالقوه جهت است. شناخت این الگوها و پیامدهای آنها به معامله گران اجازه می دهد تا تصمیمات آگاهانه تری در مورد زمان ورود یا خروج از معاملات بگیرند.

ترکیب شاخص های فنی: شاخص های فنی، مانند میانگین متحرک، RSI، MACD، و باندهای بولینگر، لایه های بیشتری از اطلاعات را ارائه می دهند که می تواند تجزیه و تحلیل نمودار را بهبود بخشد. این شاخصها میتوانند به تأیید روندها، شناسایی شرایط خرید یا فروش بیش از حد، و علامتگذاری نقاط ورود یا خروج بالقوه کمک کنند. با ترکیب الگوهای نمودار با شاخص های فنی، معامله گران می توانند استراتژی های معاملاتی قوی ایجاد کنند.

انطباق با شرایط بازار: نمودارهای قیمت به معامله گران کمک می کند تا با شرایط متغیر بازار سازگار شوند. به عنوان مثال، در طول دورههای نوسان بالا، معاملهگران ممکن است به دنبال الگوهای شکست بگردند و از شاخصهایی مانند باندهای بولینگر برای سنجش قدرت حرکت قیمت استفاده کنند. در مقابل، در طول دورههای نوسان کم، استراتژیهای معاملاتی محدود به محدوده ممکن است مؤثرتر باشند. تطبیق استراتژی های مبتنی بر تجزیه و تحلیل نمودار تضمین می کند که معامله گران آمادگی بهتری برای محیط های مختلف بازار دارند.

تکنیک های نقشه برداری پیشرفته

برای معامله گران با تجربه، تکنیک های نموداری پیشرفته ای وجود دارد که می تواند تجزیه و تحلیل را بیشتر اصلاح کند:

- تحلیل بازه زمانی چندگانه: تجزیه و تحلیل یک دارایی در بازه های زمانی مختلف، دید جامعی از بازار ارائه می دهد. این رویکرد به تأیید روندها و بهبود دقت تصمیمات معاملاتی کمک می کند.

- معاملات پرایس اکشن: این تکنیک بر تفسیر حرکات قیمت خام بدون تکیه بر شاخص ها تمرکز دارد. معامله گران از الگوهای کلیدی اقدام قیمت برای تصمیم گیری در معاملات استفاده می کنند.

- ترکیب شاخص ها و الگوهای نمودار: ترکیب چند شاخص فنی و الگوهای نمودار می تواند استراتژی های معاملاتی را بهبود بخشد.

- تکنیک هایکین آشی: این روش نموداری پیشرفته، نویز بازار را فیلتر میکند و تصویر واضحتری از روندها ارائه میکند و به طور بالقوه به شناسایی روندهای قوی و نقاط معکوس کمک میکند.

- تشخیص الگوی پیشرفته: شناسایی الگوهای نمودار پیچیده مانند الگوهای هارمونیک می تواند فرصت های معاملاتی با احتمال بالا را ارائه دهد، اما نیاز به درک قوی از تجزیه و تحلیل نمودار دارد.

- هم افزایی بین شاخص ها: ترکیب چند اندیکاتور می تواند سیگنال های معاملاتی قابل اعتمادتری را ارائه دهد.

ابزار و نرم افزار برای تجزیه و تحلیل نمودار

چندین گزینه نرم افزار نمودارگیری برای معامله گران در دسترس است، از جمله MetaTrader، TradingView و NinjaTrader. این پلتفرم ها ابزارها و ویژگی های مختلفی را برای تحلیل عمیق بازار ارائه می دهند. هنگام انتخاب ابزار نمودار، عواملی مانند رابط کاربری، قابلیت سفارشیسازی و در دسترس بودن دادههای بلادرنگ را در نظر بگیرید.

نتیجه گیری

نمودارهای قیمت ابزارهای ضروری در بازارهای مالی هستند که بینش های ارزشمندی را در مورد حرکات بازار ارائه می دهند و به تصمیم گیری های آگاهانه معاملات کمک می کنند. یادگیری و تمرین مداوم برای تسلط بر تجزیه و تحلیل نمودار و بهبود عملکرد معاملات ضروری است. معامله گران با درک و استفاده از انواع نمودارها، الگوهای نمودار، شاخص های فنی و تکنیک های پیشرفته نمودار، می توانند استراتژی های خود را ارتقا داده و در دنیای پویا بازارهای مالی حرکت کنند.

مطالعه بیشتر: