Contents

金融市場は常に変動しており、株式、通貨、商品などの資産の価格は上昇または下落します。価格チャートは、トレーダーがこれらの価格変動とパフォーマンスを視覚化するために不可欠なツールです。 テクニカル分析。

このガイドでは、さまざまなタイプの価格チャート、一般的なチャート パターン、およびそれらを金融市場の分析に使用する方法について説明します。

価格チャートの紹介

価格チャートは、時間の経過に伴う資産の価格変動を視覚的に表現します。これらは、トレーダーが履歴データを分析し、傾向を特定し、情報に基づいた取引の意思決定を行うのに役立ちます。効果的な市場分析には、さまざまなチャートの種類を理解することが重要です。

価格チャートの種類

金融市場で使用される一般的なチャートの種類がいくつかあります。

| グラフの種類 | 説明 | 高度なヒント |

|---|---|---|

折れ線グラフ | 指定された期間における資産の終値を結び付けます。長期的な傾向を特定するのに最適です。 | さまざまな移動平均を使用してトレンドの強さを測定します。 |

棒グラフ | 各期間の始値、高値、安値、終値(OHLC)価格を表示します。価格の変動性と売買圧力を示します。 | 大きな赤いバーは強い売り圧力を示します。大きな緑色のバーは強い買い圧力を示します。 |

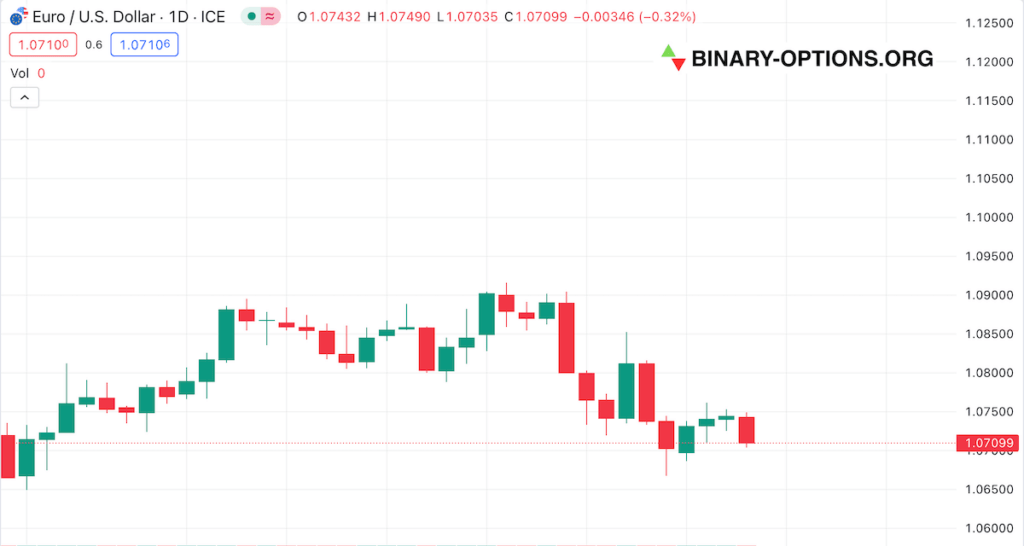

ローソク足チャート | OHLC データと色付きの「ローソク足」を組み合わせて、強気 (緑/白) または弱気 (赤/黒) の動きを示します。価格の反転や市場センチメントを見つけるのに最適です。 | ハンマー、エングルフィング、ドージなどのローソク足パターンを学び、潜在的なトレンドの反転または継続を特定します。 |

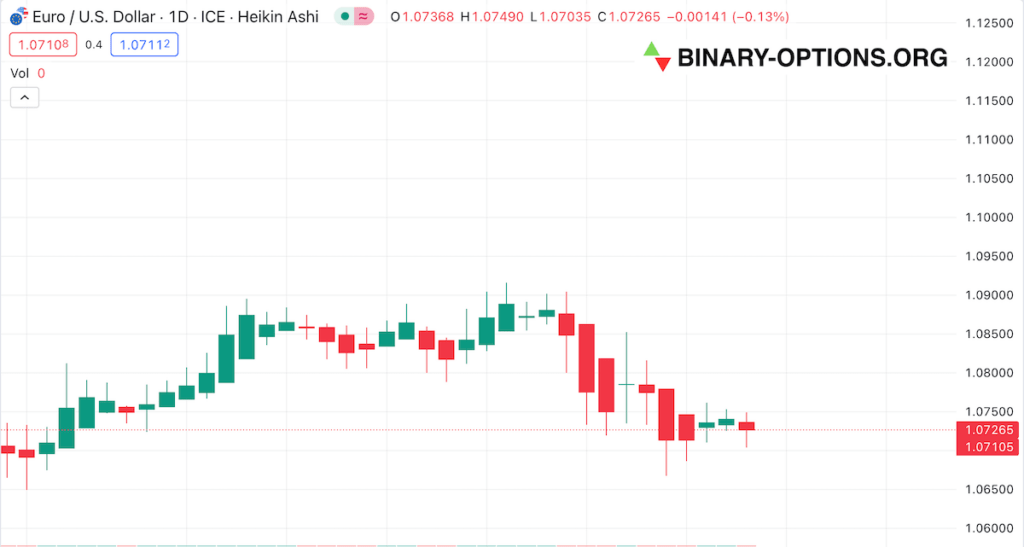

平均足チャート | 平均価格データを使用してより滑らかな外観を作成し、傾向と反転の可能性を特定しやすくするローソク足チャートのバリエーション。市場のノイズを除去するのに最適です。 | 平均足ローソク足は、単一期間の始値、高値、安値、終値を直接反映していないため、特定の価格変動を分析するのにはあまり役に立ちません。平均足と他のテクニカル指標を組み合わせて確認してください。 |

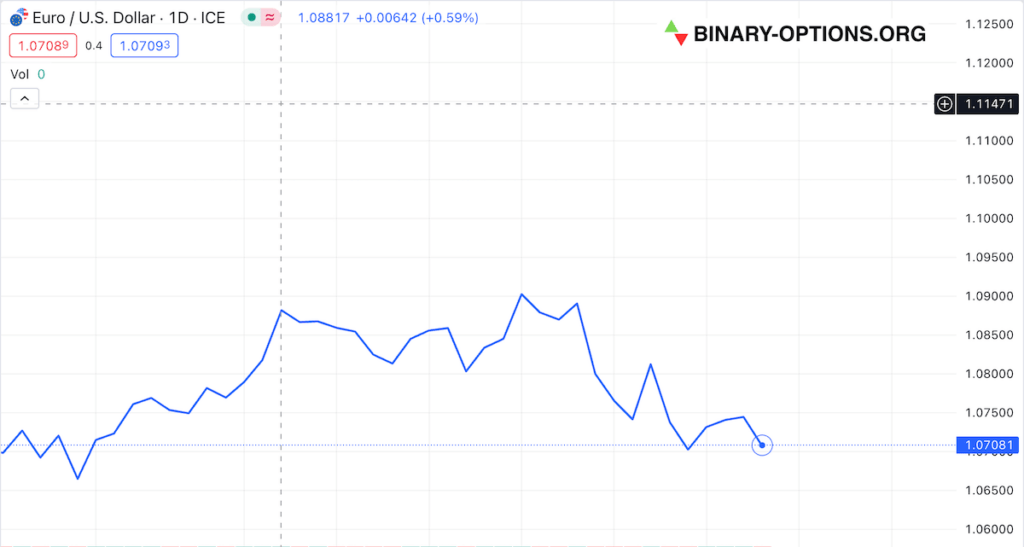

折れ線グラフ: これらの単純なチャートは、特定の期間の終値を結び、連続線を形成します。読みやすいですが、期間内の価格変動に関する詳細が不足しています。

棒グラフ: 棒グラフは折れ線グラフよりも多くの情報を提供します。各バーは特定の期間を表し、始値、高値、安値、終値を示します。これにより、時間枠内の価格変動をより包括的に理解することができます。

ローソク足チャート: トレーダーの間で人気のあるローソク足チャートは、価格の動きを詳細かつ視覚的に魅力的に表現します。各ローソク足は、特定の期間の始値、高値、安値、終値を示します。ローソク足の本体は始値と終値の間の価格範囲を示し、芯は高値と安値を表します。一般的なローソク足のパターンは、市場の反転または継続の可能性についての洞察を提供します。

平均足チャート: ローソク足チャートのバリエーションである平均足チャートは、価格データを平均化することでトレンドをより明確に把握できるように修正された数式を使用します。これは、傾向と反転の可能性を特定するのに役立ちます。

金融市場のチャートパターン

チャート パターンは、価格チャート上で繰り返し形成されるもので、将来の価格変動の可能性についての手がかりを提供します。これらのパターンは保証されるものではありませんが、十分な情報に基づいて取引を決定するための貴重なツールとなる可能性があります。一般的なチャート パターンには次のようなものがあります。

- 継続パターン: フラッグ、ペナント、トライアングルなどのこれらのパターンは、現在のトレンドが一時的な統合期間の後も継続する可能性が高いことを示唆しています。

- 反転パターン: ヘッドアンドショルダー、ダブルトップ、トリプルボトムなどの反転パターンは、トレンド方向の変化の可能性を示します。これらのパターンを認識すると、トレーダーが市場の反転を予測し、それに応じて戦略を調整するのに役立ちます。

テクニカル指標と価格チャート

テクニカル指標は、価格と出来高のデータに基づいた数学的計算であり、価格チャートと組み合わせて使用してさらなる分析を行うことができます。人気のあるテクニカル指標には次のようなものがあります。

- 移動平均: 移動平均により価格データが平滑化され、特定の期間の傾向が特定されます。これらは、トレンドの方向性と反転の可能性を特定するのに役立ちます。

- ボリンジャーバンド: ボリンジャー バンドは、中央のバンド (移動平均) と、中央のバンドからの標準偏差を表す 2 つの外側のバンドで構成されます。買われすぎまたは売られすぎの状態や、潜在的な価格のブレイクアウトを特定するのに役立ちます。

- 相対強度指数 (RSI): RSI は価格変動の速度と変化を測定し、買われすぎまたは売られすぎの状態を示します。潜在的な反転ポイントやエントリーシグナルまたはエグジットシグナルを特定するのに役立ちます。

- 移動平均収束発散 (MACD): MACD は、資産価格の 2 つの移動平均間の関係を示します。移動平均の収束または発散に基づいて、潜在的な買いまたは売りのシグナルを特定するのに役立ちます。

- フィボナッチリトレースメント: フィボナッチ・リトレースメントは水平線を使用して、主要なフィボナッチ比率に基づいて潜在的なサポートとレジスタンスのレベルを示します。トレーダーはこれらのレベルを使用して、価格トレンドの潜在的な反転ポイントを特定します。

価格チャートの時間枠

価格チャートはさまざまな時間枠にわたって分析でき、それぞれが市場に関する独自の視点を提供します。一般的な時間枠は次のとおりです。

- 短期的な時間枠: 1 分足、5 分足、15 分足などのチャートは、その日の価格変動に関する詳細な洞察を提供し、トレーダーが短期的な変動を利用するのに役立ちます。

- 中期的な時間枠: 1 時間足チャートと 4 時間足チャートは、短期分析と長期分析のバランスを提供します。これらは、数日から数週間ポジションを保持したいスイングトレーダーに役立ちます。

- 長期的な時間枠: 日足、週足、月足のチャートは長期トレーダーに適しています。これらは市場トレンドに関するより広い視点を提供し、主要なサポートレベルとレジスタンスレベルを特定するのに役立ちます。

金融市場における価格チャートの実践的応用

傾向の特定: トレンドを理解することが重要です。上昇トレンドは価格の上昇を示し、下降トレンドは価格の下落を示し、横向きのトレンドは統合を示します。これらの傾向を認識することは、トレーダーが市場の方向に合わせて戦略を調整するのに役立ちます。

サポートとレジスタンスのレベルを認識する: サポートレベルは、さらなる下落を防ぐのに十分なほど購入意欲が高い価格ポイントです。レジスタンスレベルとは、売り意欲が十分に強く、さらなる上昇を妨げるレベルのことです。これらのレベルを特定することは、トレーダーがポジションのエントリーポイントとエグジットポイントについて情報に基づいた決定を下すのに役立ちます。

入口と出口のポイント: 最適なエントリーポイントとエグジットポイントを決定することは、取引を成功させるために不可欠です。価格チャートとテクニカル指標は、トレーダーがトレンド、サポートとレジスタンスのレベル、およびリスク管理戦略(適切なポジションサイジングを促す)に基づいてこれらのポイントを特定するのに役立ちます。

意思決定にチャート パターンを使用する: チャートのパターンは、市場心理と潜在的な価格変動についての視覚的な手がかりを提供します。フラッグやトライアングルなどの継続パターンはトレンドが継続することを示唆し、ヘッドアンドショルダーなどの反転パターンは方向転換の可能性を示します。これらのパターンとその影響を認識することで、トレーダーはいつ取引を開始または終了するかについて、より多くの情報に基づいた決定を下すことができます。

テクニカル指標の組み込み: 移動平均、RSI、MACD、ボリンジャーバンドなどのテクニカル指標は、チャート分析を強化できる追加の情報レイヤーを提供します。これらの指標は、トレンドを確認し、買われすぎまたは売られすぎの状態を特定し、潜在的なエントリーポイントまたはエグジットポイントを示すのに役立ちます。チャートパターンとテクニカル指標を組み合わせることで、トレーダーは堅牢な取引戦略を開発できます。

市場状況への適応: 価格チャートは、トレーダーが市場状況の変化に適応するのに役立ちます。たとえば、ボラティリティが高い期間には、トレーダーはブレイクアウト パターンを探し、ボリンジャー バンドなどの指標を使用して価格変動の強さを測定することがあります。対照的に、ボラティリティが低い期間では、範囲内での取引戦略がより効果的になる可能性があります。チャート分析に基づいて戦略を適応させることで、トレーダーはさまざまな市場環境に対してより適切に備えることができます。

高度なチャート作成テクニック

経験豊富なトレーダー向けに、分析をさらに洗練できる高度なチャート作成テクニックがあります。

- 複数の時間枠分析: 同じ資産を異なる時間枠で分析すると、市場の包括的なビューが得られます。このアプローチは、トレンドを確認し、取引の意思決定の精度を向上させるのに役立ちます。

- プライスアクション取引: このテクニックは、指標に頼らずに生の価格変動を解釈することに重点を置いています。トレーダーは主要な価格行動パターンを使用して取引の意思決定を行います。

- インジケーターとチャートパターンの組み合わせ: 複数のテクニカル指標とチャートパターンを組み合わせることで、取引戦略を強化できます。

- 平均足テクニック: この高度なチャート作成方法は市場のノイズを除去し、トレンドをより明確に把握できるため、強力なトレンドや反転ポイントを特定するのに役立つ可能性があります。

- 高度なパターン認識: 調和パターンのような複雑なチャート パターンを特定すると、高確率の取引機会が得られますが、チャート分析についての深い理解が必要です。

- 指標間の相乗効果: 複数のインジケーターを組み合わせることで、より信頼性の高い取引シグナルを提供できます。

チャート分析のためのツールとソフトウェア

トレーダーは、MetaTrader、TradingView、NinjaTrader など、いくつかのチャート ソフトウェア オプションを利用できます。これらのプラットフォームは、市場を詳細に分析するためのさまざまなツールと機能を提供します。グラフ作成ツールを選択するときは、ユーザー インターフェイス、カスタマイズ性、リアルタイム データの可用性などの要素を考慮してください。

結論

価格チャートは金融市場において不可欠なツールであり、市場の動きに関する貴重な洞察を提供し、情報に基づいた取引の決定を支援します。チャート分析をマスターし、取引パフォーマンスを向上させるには、継続的な学習と実践が不可欠です。さまざまなチャートの種類、チャートのパターン、テクニカル指標、高度なチャート作成テクニックを理解して活用することで、トレーダーは戦略を強化し、金融市場のダイナミックな世界をナビゲートできます。

さらに読む: