Contents

- 1 Dvejetainių opcionų strategijų tipai:

- 2 Populiariausios dvejetainių opcionų prekybos strategijos:

- 3 Tendencijos strategija:

- 4 Paramos ir pasipriešinimo strategija

- 5 RSI ir Bollingerio juostų strategija

- 6 Kainos veiksmas naudojant žvakidžių strategiją:

- 7 Naujienų prekybos strategija:

- 8 EUR/USD strategija

- 9 5 minučių strategija

- 10 Išvada

Dvejetainių opcionų strategija apima sistemingą požiūrį į dvejetainių opcionų prekyba, kur rezultatai apsiriboja dviem galimais rezultatais: fiksuotu pelnu arba nuostoliu. Šios strategijos yra labai svarbios, nes padeda prekiautojams priimti tiksliau sprendimus, o tai gali padidinti sėkmingų sandorių tikimybę. Veiksmingo metodo kūrimo šioje prekybos formoje kertinis akmuo yra suprasti rinkos sąlygas ir taikyti techninę analizę, kad būtų galima prognozuoti būsimą turto kainos judėjimą.

Sėkminga prekybos strategija priklauso nuo pagrindinių signalų rinkoje nustatymo ir vykdymo. Pavyzdžiui, jei prekiautojas numato, kad turto kaina padidės per tam tikrą laikotarpį, jis gali pasiūlyti vadinamąją „skambinimo“ parinktį. Ir atvirkščiai, jei tikimasi, kad kaina sumažės, gali būti tinkamesnis variantas „parduoti“. Kiekvienas sprendimas yra pagrįstas ne tik užgaidomis, bet ir pagrįsta išsamia rinkos tendencijų, ekonominių rodiklių ir diagramų modelių analize.

Fundamentalioji analizė ir techninė analizė yra du pagrindiniai metodai, naudojami prekybos galimybėms įvertinti. Fundamentalioji analizė apima ekonominių rodiklių, įmonės pajamų ataskaitų ir spaudos pranešimų įvertinimą, kad būtų galima numatyti kainų pokyčius. Ji suteikia įžvalgos apie ilgalaikes tendencijas ir gali būti ypač naudinga, kai išorės įvykiai daro įtaką rinkos kainoms. Kita vertus, atliekant techninę analizę daugiausia dėmesio skiriama statistinėms tendencijoms, gautoms iš prekybos veiklos, pvz., kainų judėjimo ir apimties. Naudodami įvairius įrankius, pvz., slankiuosius vidurkius, RSI ir Fibonacci retracements, prekybininkai gali rasti konkrečius įėjimo ir išėjimo taškus, taip padidindami savo galimybes atlikti pelningą sandorį.

Kitas svarbus prekybos strategijų aspektas yra rizikos valdymas. Apibrėžta rizikos strategija, kai prekiautojas tiksliai žino, kiek jis gali prarasti ar gauti, prieš pradėdamas prekybą, padeda išlaikyti prekybos proceso kontrolę. Investuojamos sumos į kiekvieną sandorį ir per tam tikrą laikotarpį įvykdytų sandorių skaičiaus limitų nustatymas gali padėti išsaugoti prekybinį kapitalą ir sumažinti emocinį prekybos poveikį.

Laiko intervalo pasirinkimas taip pat yra neatsiejama strategijos kūrimo dalis. Skirtingi laiko tarpai gali turėti įtakos prekybos stiliui, o pasirinkimo galimybės svyruoja nuo labai trumpų 60 sekundžių galiojimo terminų iki ilgesnių laikotarpių, pavyzdžiui, dienos pabaigos ar net mėnesio pabaigos. Galiojimo laiko pasirinkimas turi atitikti naudotą analizę; Pavyzdžiui, trumpalaikės tendencijos gali būti geriau pritaikytos trumpesniam galiojimo laikui, o dėl ilgalaikių tendencijų gali prireikti ilgesnio laikotarpio, kad būtų užtikrintas pakankamas judėjimas pelningam rezultatui pasiekti.

Įvaldyti prekybos su strategijomis meną reiškia sukurti tvirtą planą, apimantį analitinį požiūrį į rinkos tendencijas, kruopštų rizikos valdymą ir pritaikomą prekybos sistemą. Nors iš prigimties rizikinga, sistemingas gerai apgalvotos prekybos strategijos taikymas gali žymiai padidinti pastovaus pelningumo tikimybę. Tikslas yra ne tik daryti atsitiktines prognozes, bet ir vykdyti sandorius remiantis apskaičiuotais ir pagrįstais sprendimais, kurie atitinka kruopščiai apgalvotus iš anksto nustatytus kriterijus. Šis disciplinuotas požiūris gali padėti prekiautojams naršyti sudėtingose rinkose ir pasiekti ilgalaikę sėkmę.

Dvejetainių opcionų strategijų tipai:

- Techninės analizės strategijos: Šios strategijos remiasi ankstesniais kainų duomenimis ir diagramų modeliais, kad būtų galima numatyti būsimus kainų pokyčius. Tai apima rodiklių ir įrankių naudojimą, kad būtų galima analizuoti galimų įėjimo ir išėjimo taškų diagramas.

- Tendencijas sekančios strategijos: Kaip rodo pavadinimas, šios strategijos orientuotos į esamų rinkos tendencijų išnaudojimą. Prekiautojai siekia nustatyti tendencijas (didėjimo arba mažėjimo) ir sudaryti sandorius, kurie atitinka tą pagreitį.

- Apsukimo ir atsekimo strategijos: Šios strategijos ieško galimų tendencijų pasikeitimų arba tendencijų atsekimo. Tai gali apimti palaikymo ir pasipriešinimo lygių nustatymą, kad būtų galima numatyti kainų šuolius ar pasikeitimus.

- Pagreičio ir nepastovumo strategijos: Šios strategijos orientuotos į rinkas, kuriose yra stiprūs kainų pokyčiai (impulsas) arba didelis nepastovumas. Prekybininkai siekia nustatyti turtą, kurio kainos smarkiai svyruoja, ir pasinaudoti tuo judėjimu (aukštyn arba žemyn) prieš pasikeitus tendencijai.

- Rizikos valdymo strategijos: Nepriklausomai nuo konkretaus prekybos metodo, rizikos valdymas yra labai svarbus. Tai apima tokius metodus kaip pozicijos dydžio nustatymas, pavedimai sustabdyti nuostolius ir prekybos limitų nustatymas, siekiant sumažinti galimus nuostolius.

Populiariausios dvejetainių opcionų prekybos strategijos:

Tendencijos strategija:

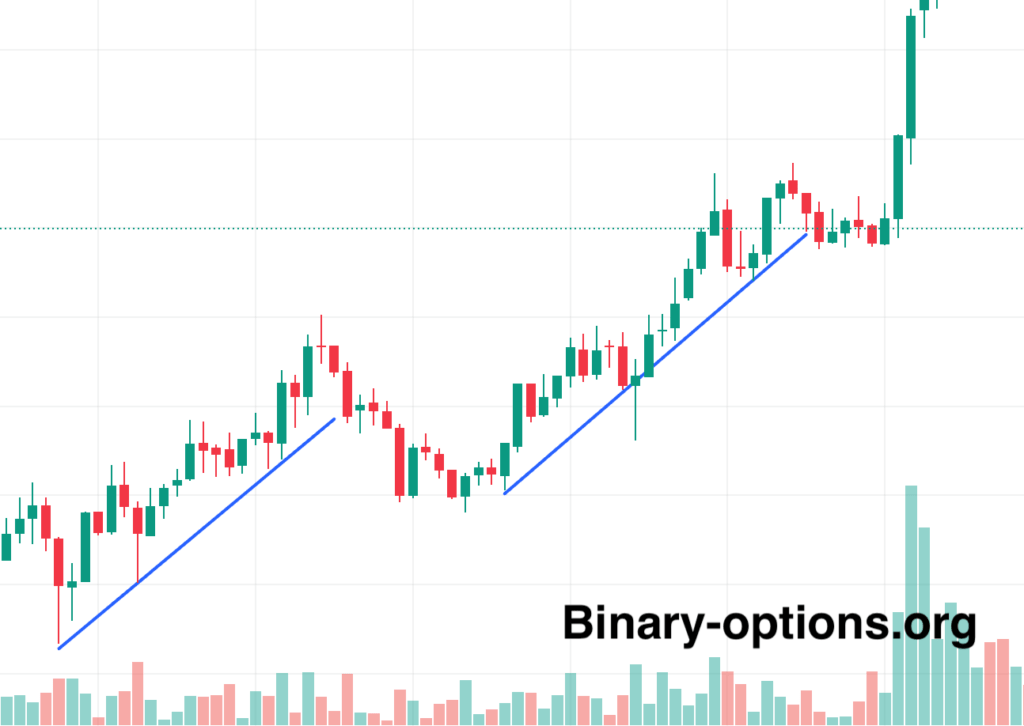

Dažnai apibūdinama kaip „tendencija yra jūsų draugas“, ši strategija apima krypties, kuria juda rinka, nustatymą ir prekybą pagal ją. Pradedantieji gali naudoti techninės analizės įrankius, pvz., slankiuosius vidurkius, kad nustatytų tendencijas. Jei rinkos tendencija kyla, apsvarstykite galimybę pirkti pasirinkimo sandorius. Ir atvirkščiai, esant nuosmukiui, pardavimo opcionai gali būti tinkamas būdas.

Tendencijos strategijos supratimas

Dvejetainių opcionų prekybos tendencijų strategija yra pagrįsta pagrindiniu principu nustatyti bendrą rinkos kryptį arba konkretaus turto kainos judėjimą ir sudaryti sandorius, remiantis prielaida, kad esama tendencija tęsis. Šią strategiją pagrindžia rinkos aksioma „tendencija yra tavo draugas“, leidžianti manyti, kad dažnai saugiau ir potencialiai pelningiau prekiauti tendencijos kryptimi, o ne prieš ją.

Rinkos tendencijas galima suskirstyti į tris tipus:

- Kylančios tendencijos: pasižymi aukštesnėmis ir aukštesnėmis žemumomis, o tai rodo, kad bendros rinkos nuotaikos yra pakilios.

- Nuosmukio tendencijos: Pasižymi žemesniais aukštumais ir žemumais, o tai rodo, kad rinkos nuotaikos yra meškos.

- Šoninės tendencijos: Kai kaina svyruoja santykinai stabiliame diapazone be reikšmingo svyravimo aukštyn ar žemyn, o tai rodo rinkos neryžtingumą.

Trend strategijos taikymo pavyzdys

Įsivaizduokite, kad prekiaujate dvejetainiu akcijų opcionu. Pastebite, kad per pastarąsias kelias savaites akcijos nuolat pakilo ir smuko. Šis modelis rodo didėjimo tendenciją, o tai rodo, kad pirkimo opcionų pirkimas (numatant, kad kaina pasibaigus galiojimo laikui bus didesnė) gali būti pelninga strategija.

Norėdami pritaikyti šią strategiją, galite palaukti, kol kaina šiek tiek sumažės (nedidelį judėjimą prieš tendenciją), o tai dažnai nutinka, kai rinkos nejuda tiesia linija. Pirkimo opciono pirkimas atsitraukus kilimo tendencijai gali būti palankesnis įėjimo taškas, padidinantis galimą prekybos pelningumą.

Patarimai, kaip taikyti tendencijų strategiją

- Naudokite techninės analizės įrankius: Įdiekite tokius įrankius kaip slankusieji vidurkiai, kurie padės nustatyti tendenciją. Pavyzdžiui, jei kaina viršija slankiuosius vidurkius, tai gali rodyti kilimo tendenciją.

- Nustatykite paramos ir pasipriešinimo lygius: Žinodami, kur yra šie lygiai, galite suprasti, kur kaina gali smukti ar persilaužti, o tai suteikia strateginius įėjimo ir išėjimo taškus.

- Stebėkite ekonominius rodiklius ir naujienas: Išoriniai veiksniai gali turėti įtakos rinkos tendencijoms. Žinodami apie reikšmingus ekonominius įvykius ar naujienas, galite numatyti tendencijos pokyčius.

- Praktikuokite kantrybę ir discipliną: Sėkmingas tendencijų strategijos taikymas reikalauja kantrybės laukti, kol išsivys aiškios tendencijos, ir disciplinos, kad nebūtų prekiaujama prieš tendenciją be reikšmingų įrodymų.

- Praktikuodami naudokite demonstracinę paskyrą: Prieš taikydami tendencijų strategiją tikrais pinigais, atlikite praktiką a demonstracinė sąskaita kad sužinotumėte, kaip nustatyti tendencijas ir sudaryti sandorius remiantis tomis tendencijomis.

Apgalvotai taikydami tendencijų strategiją, prekybininkai gali padidinti savo galimybes atlikti pelningus dvejetainių opcionų sandorius. Tačiau labai svarbu atsiminti, kad jokia strategija negarantuoja sėkmės kiekviename sandoryje, o rizikos valdymo principų visada reikia laikytis siekiant apsaugoti savo investicijas.

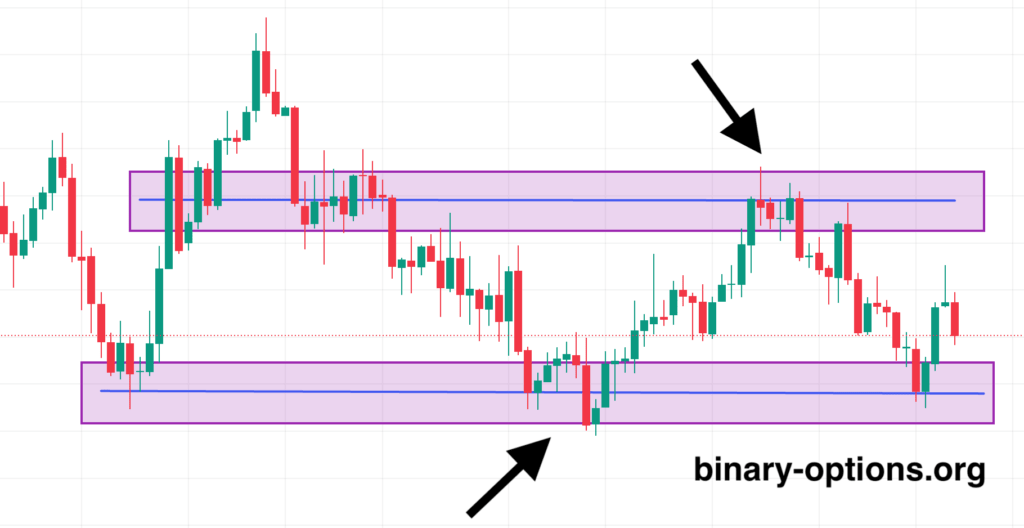

Paramos ir pasipriešinimo strategija

Atramos ir pasipriešinimo lygiai yra kaip rinkos grindys ir lubos; kainos linkusios atšokti nuo šių lygių. Diagramų analizės būdu nustatydami šiuos lygius, pradedantieji gali prekiauti dvejetainiais opcionais, numatydami, ar kaina pakils nuo šių lygių (palaikymas ar pasipriešinimas), ar juos peržengs. Ši strategija ypač naudinga diapazono rinkose.

Palaikymo ir pasipriešinimo supratimas

Dvejetainių opcionų prekybos palaikymo ir pasipriešinimo strategija yra susijusi su konkrečių kainų lygių nustatymu diagramose, kurie istoriškai neleido turto kainai judėti tam tikra kryptimi. Šie lygiai veikia kaip psichologinės kliūtys rinkos dalyviams ir gali reikšmingai paveikti būsimą turto kainos judėjimą.

- Palaikymas yra kainų lygis, kai galima tikėtis, kad smukimas pristabdys dėl paklausos koncentracijos. Turto kainai krentant, didėja turto paklausa, todėl susidaro „palaikymo“ lygis.

- Atsparumas yra paramos priešingybė; tai kainų lygis, kai dėl pardavimo koncentracijos tendencija gali pristabdyti arba pasikeisti. Kylant turto kainai, pardavėjai pradeda viršyti pirkėjų skaičių, todėl susidaro „pasipriešinimo“ lygis.

Paramos ir pasipriešinimo strategijos taikymo pavyzdys

Įsivaizduokite, kad analizuojate konkrečios valiutų poros diagramą ir nustatote kainų lygį, kurį pora kelis kartus bandė viršyti, bet kiekvieną kartą nepavyko. Šis lygis yra žinomas kaip pasipriešinimas. Pastebite, kad kiekvieną kartą, kai kaina pasiekia šį lygį, ji pradeda mažėti. Ir atvirkščiai, žemiau yra lygis, iki kurio kaina nukrenta, bet nuolat kyla atgal – tai jūsų palaikymas.

Taikydami šią strategiją, galite įdėti dvejetainį variantą (lažintis, kad kaina kris), kai kaina artėja prie pasipriešinimo lygio, tikėdamiesi, kad ji vėl sumažės. Panašiai galite pateikti „skambinimo“ parinktį (lažintis, kad kaina padidės), kai kaina paliečia palaikymo lygį, numatant atšokimą.

Patarimai, kaip taikyti palaikymo ir pasipriešinimo strategiją

- Nustatykite aiškų palaikymo ir pasipriešinimo lygius: naudokite istorinius kainų duomenis, kad surastumėte lygius, kuriuose kaina nuolat grįžo arba pasikeitė. Kuo daugiau kartų kaina palietė šiuos lygius nepramušdama, tuo jie laikomi stipresniais.

- Naudokite techninės analizės įrankius: įtraukite įrankius, pvz., tendencijų linijas, Bollingerio juostas ir slankiuosius vidurkius, kad padėtumėte nustatyti galimą palaikymo ir pasipriešinimo lygį.

- Ieškokite patvirtinimo: Prieš sudarydami sandorį, pagrįstą palaikymo arba pasipriešinimo lygiu, ieškokite patvirtinimo signalų, kad kaina atitinka šiuos lygius, pvz., žvakidės raštai (pvz., kaiščio juosta pasipriešinimo lygyje).

- Apsvarstykite lygio stiprumą: Kuo daugiau kartų buvo išbandytas ir laikomas lygis, tuo jis laikomas stipresniu. Tačiau atminkite, kad kai stiprus lygis nutrūksta, jis gali veikti kaip priešingo tipo barjeras (t. y. senas pasipriešinimas gali tapti nauja atrama ir atvirkščiai).

- Derinkite su kitomis strategijomis: palaikymo ir pasipriešinimo lygiai gali būti veiksmingesni, kai jie derinami su kitomis prekybos strategijomis ar rodikliais, pvz., RSI arba MACD, siekiant patvirtinti tendencijos stiprumą ar silpnumą šiais lygiais.

- Treniruokitės demonstracinėje paskyroje: Kaip ir bet kuriai prekybos strategijai, prieš rizikuojant tikrais pinigais, pravartu identifikuoti ir prekiauti remiantis palaikymo ir pasipriešinimo lygiais demonstracinėje sąskaitoje.

- Žinokite apie klaidingus išsiveržimus: Kartais kaina gali trumpam peržengti palaikymo arba pasipriešinimo lygį, o tada pasikeisti. Šie „klaidingi išsiveržimai“ gali suteikti prekybos galimybių, tačiau reikalauja greitų, reaguojančių prekybos strategijų ir rizikos valdymo.

Paramos ir pasipriešinimo strategijos įgyvendinimas reikalauja kruopštaus stebėjimo ir gebėjimo greitai reaguoti į pokyčius rinkoje. Taip pat svarbu atsiminti, kad jokia strategija negarantuoja sėkmės, o prekybininkai visada turėtų būti pasirengę atitinkamai valdyti savo riziką.

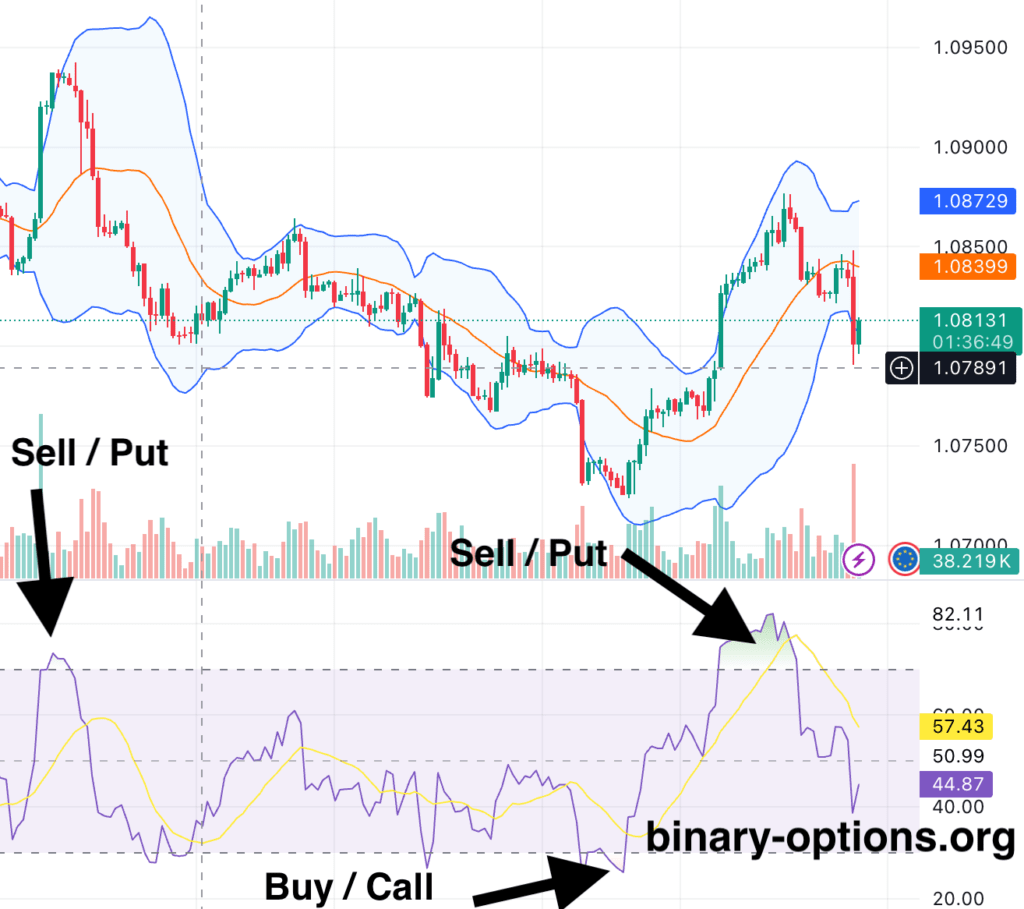

RSI ir Bollingerio juostų strategija

RSI (santykinio stiprumo indeksas) ir Bollingerio juostos yra populiarūs techninės analizės įrankiai, kuriuos naudoja dvejetainių opcionų prekiautojai, norėdami įvertinti rinkos nepastovumą ir galimus kainų pasikeitimus. Šių įrankių derinimas gali sukurti galingą prekybos strategiją. Štai nuodugniai apžvelgsime, kaip efektyviai naudoti šią strategiją.

RSI ir Bollingerio juostų supratimas

RSI yra impulso osciliatorius, matuojantis kainų judėjimo greitį ir pokyčius, signalizuojantis apie perpirktas ar perparduotas sąlygas. Bollingerio juostos susideda iš vidurinės juostos, kuri yra N periodo paprastas slenkamasis vidurkis (SMA), ir dvi išorinės juostos, esant dviem standartiniams nuokrypiams nuo SMA, pabrėžiančios kainos nepastovumą. Sujungę šiuos du, prekybininkai gali nustatyti galimus įėjimo taškus; Pavyzdžiui, prekiautojas gali ieškoti RSI, kad nurodytų perpirkimo sąlygą (paprastai virš 70), kai kaina liečia viršutinę Bollingerio juostą, signalizuojančią apie galimą pasikeitimą ir galimybę įsigyti pardavimo opcioną. Ir atvirkščiai, perparduota sąlyga (RSI žemesnė nei 30), kai kaina žemesnėje Bollingerio juostoje, gali reikšti, kad tinkamas laikas pirkti pasirinkimo sandorį.

- RSI (santykinio stiprumo indeksas): Impulso osciliatorius, matuojantis kainų svyravimų greitį ir pokytį skalėje nuo 0 iki 100. Tradiciškai RSI vertės virš 70 rodo perpirktą būklę (galbūt pervertintą), kai gali įvykti kainos korekcija. Ir atvirkščiai, RSI vertės mažesnės nei 30 rodo perparduotą būklę (galbūt nepakankamai įvertintą), o tai rodo, kad kaina gali pasikeisti.

- Bollingerio juostos: Techninės analizės įrankis, apibrėžtas tendencijų linijų rinkiniu, nubrėžė du standartinius nuokrypius (teigiamus ir neigiamus) nuo paprasto vertybinio popieriaus kainos slankaus vidurkio (SMA), bet kurį galima koreguoti pagal vartotojo pageidavimus. Bollingerio juostos padeda išmatuoti rinkos nepastovumą ir nustatyti „perpirkimo“ arba „perpardavimo“ sąlygas.

RSI ir Bollingerio juostų strategijos pavyzdys

Tarkime, kad prekiaujate tam tikru turtu, o jo kaina sumažėjo. Jūs stebite šiuos dalykus:

- RSI nukrenta žemiau 30, o tai rodo, kad turtas gali būti perparduotas.

- Tuo pačiu metu turto kaina paliečia arba peržengia apatinę Bollingerio juostą.

Šis scenarijus rodo galimą kainos padidėjimą, todėl gali būti pasirinktas „skambinimo“ variantas, numatant, kad kaina kils.

Ir atvirkščiai, jei RSI viršija 70 (rodo perpirkimo būklę) ir kaina paliečia viršutinę Bollingerio juostą arba peržengia ją, tai gali būti gera proga įdėti parinktį „put“, numatant, kad kaina kris.

Patarimai, kaip taikyti RSI ir Bollingerio juostų strategiją

- Palaukite patvirtinimo: Prieš sudarydami sandorį, palaukite, kol RSI parodys perpirktą arba perparduotą būklę, ir kol kaina sąveikaus su viena iš Bollingerio juostų. Šis dvigubas patvirtinimas padidina sėkmingos prekybos tikimybę.

- Ieškokite kainų modelių: naudokite kainų modelius (pvz., dvigubus viršutinius arba apatinius) kartu su RSI ir Bollingerio juostomis, kad būtų stipresni prekybos signalai.

- Sureguliuokite nustatymus: priklausomai nuo jūsų prekybos stiliaus ir turto, kuriuo prekiaujate, gali tekti pakoreguoti Bollingerio juostų ir RSI nustatymus. Pavyzdžiui, ilgesnis SMA laikotarpis Bollingerio juostose gali suteikti sklandesnę juostą, kuri gali būti tinkamesnė ilgalaikėms tendencijoms nustatyti.

- Derinkite su kitais rodikliais: Norėdami gauti papildomo patvirtinimo, apsvarstykite galimybę naudoti kitą rodikliai kaip MACD arba slenkamieji vidurkiai. Tai gali padėti išfiltruoti klaidingus signalus.

- Praktika su istoriniais duomenimis: patikrinkite savo strategiją naudodami istorinius duomenis, kad sužinotumėte, kaip ji veiktų skirtingomis rinkos sąlygomis. Tai gali padėti patobulinti jūsų požiūrį prieš naudojant jį tiesioginėje prekyboje.

- Būkite atidūs rinkos naujienoms: Staigūs naujienų įvykiai gali sukelti didelių kainų svyravimų, kurių gali nenuspėti vien techninė analizė. Visada žinokite apie ekonominį kalendorių ir naujienų įvykius, kurie gali turėti įtakos jūsų prekybos turtui.

RSI ir Bollingerio juostų strategijų įgyvendinimas reikalauja kruopštaus stebėjimo, kantrybės ir praktikos. Nors ši strategija gali būti labai efektyvi, svarbu atsiminti, kad visa prekyba yra susijusi su rizika ir nėra sėkmės garantijos. Todėl prekybininkai turėtų naudoti rizikos valdymo praktiką ir investuoti tik tokį kapitalą, kurį gali sau leisti prarasti.

Kainos veiksmas naudojant žvakidžių strategiją:

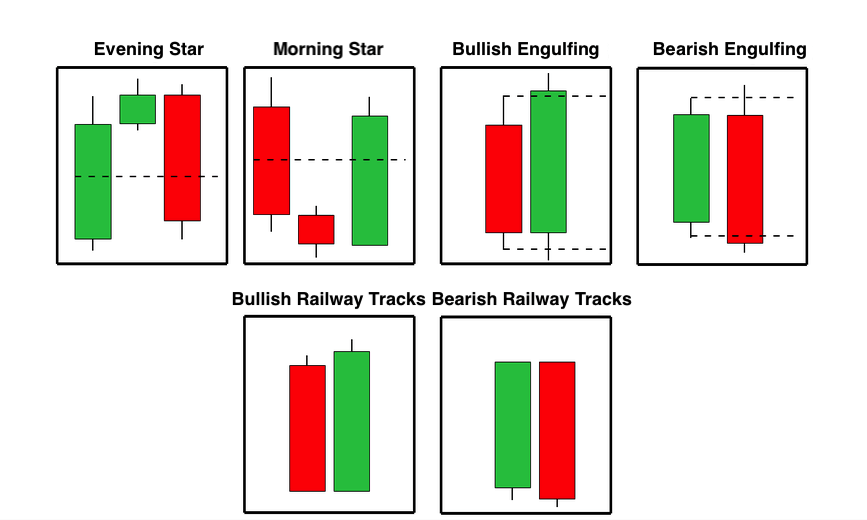

Šioje strategijoje pabrėžiama, kaip svarbu suprasti žvakidžių modelius ir tai, ką jie rodo apie rinkos nuotaikas, kad būtų galima numatyti būsimus kainų pokyčius nepasikliaujant techniniais rodikliais. Pradedantiesiems gali būti gera pradžia sutelkti dėmesį į kelis pagrindinius modelius, tokius kaip plaktukas, besiglaudžiantys raštai ir krentanti žvaigždė. Šie modeliai, atsirandantys esant pagrindiniam palaikymo arba pasipriešinimo lygiui, gali duoti tvirtus signalus apie galimus rinkos pasikeitimus ar tęsinius. Pvz., Bučinės apimties modelis, esantis netoli paramos lygio, gali reikšti pirkimo galimybę (pirkimo pasirinkimo sandoris), o meškų apėmimo modelis, esantis netoli pasipriešinimo lygio, gali rodyti pardavimo galimybę (pardavimo opcionas).

„Price Action with Candlesticks“ strategija yra galingas dvejetainių opcionų prekybos metodas, daugiausia dėmesio skiriantis bazinio kainų judėjimo analizei nenaudojant rodiklių. Ši strategija labai priklauso nuo žvakidžių modelių, kurie yra specifiniai dariniai, sukurti dėl turto kainos judėjimo, kad būtų galima numatyti būsimus kainų pokyčius. Čia išsamiau pažvelkime į šią strategiją ir kaip ją veiksmingai įgyvendinti.

Kainų veiksmų ir žvakidžių modelių supratimas

Kainos veiksmų prekyba apima istorinių turto kainos pokyčių supratimą, kad būtų galima prognozuoti būsimą kainos kryptį. Žvakidžių raštai, kilę iš Japonijos daugiau nei prieš 100 metų, yra pagrindinė šios strategijos priemonė. Kiekviena žvakidė suteikia vaizdinių įžvalgų apie rinkos nuotaikas, parodydama turto atidarymo, uždarymo, aukštas ir žemas kainas per tam tikrą laikotarpį.

Raktų žvakidžių raštai

Kai kurie dažniausiai dvejetainių opcionų prekyboje naudojami žvakidžių modeliai:

- Bullish Engulfing: rodo galimą judėjimą aukštyn. Tai atsitinka, kai po mažos meškos žvakės eina didesnė bulių žvakė, kuri visiškai sugeria ankstesnę žvakę.

- Bearish Engulfing: Siūlo galimą judėjimą žemyn. Tai atsitinka, kai po mažos bulių žvakės eina didesnė meškų žvakė, kuri visiškai sugeria ankstesnę žvakę.

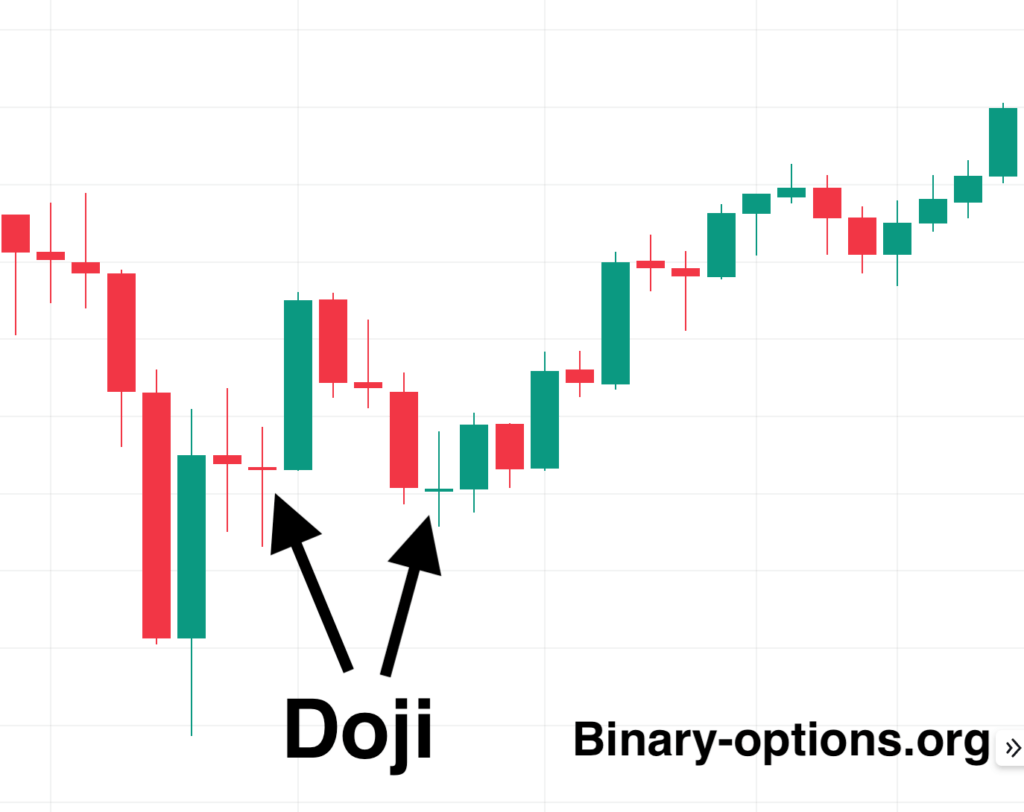

- Doji: rodo neryžtingumą rinkoje. Tai atsitinka, kai turto atidarymo ir uždarymo kainos yra beveik vienodos, todėl susidaro kryžminė žvakidė.

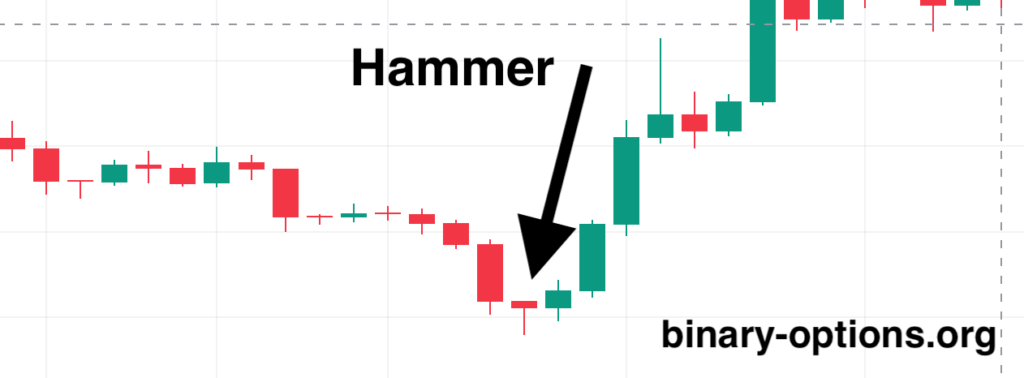

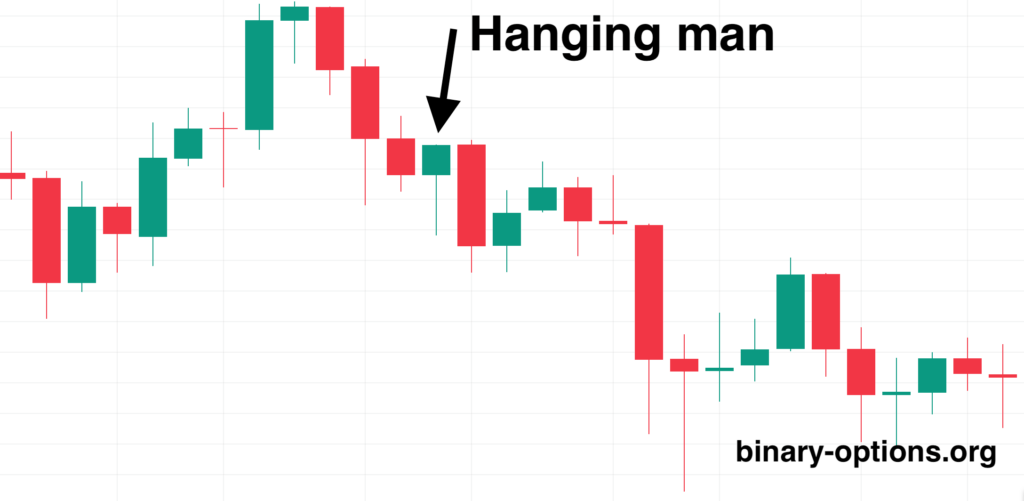

- Plaktukas ir kabantis žmogus: Hammer (bulų apvertimo modelis) ir Hanging Man (meškų apvertimo modelis) turi mažus kūnus, mažai arba visai be viršutinės dagties ir ilgas apatines dagtis, signalizuojančias apie galimą apsisukimą.

Kainų veiksmų taikymo žvakidžių strategija pavyzdys

Tarkime, kad stebite konkretų turtą ir pastebite „Bullish Engulfing“ modelį, susiformuojantį pagrindiniame palaikymo lygyje po nuosmukio. Tai yra stiprus signalas, kad kaina gali pradėti kilti. Remiantis šiuo modeliu, „skambinimo“ parinktis su galiojimo laiku, kuri suteikia rinkai pakankamai vietos, kad atspindėtų numatomą judėjimą į viršų, galėtų būti pelningas sprendimas.

Patarimai, kaip taikyti strategiją

- Palaikymo ir pasipriešinimo lygiai: Derinkite žvakidžių raštus su atramos ir pasipriešinimo lygiais, kad signalai būtų stipresni. Šiais pagrindiniais lygiais susiformuojantys modeliai greičiausiai sukels didelius kainų pokyčius.

- Palaukite patvirtinimo: Nustatę galimą žvakidės raštą, prieš pradėdami sandorį palaukite, kol kita žvakė patvirtins kryptį. Tai sumažina klaidingų signalų tikimybę.

- Laikotarpio svarstymas: Skirtingi laiko tarpai gali rodyti skirtingą rinkos elgesį. Praktikuokite su įvairiais laiko tarpais, kad sužinotumėte, kuris iš jų geriausiai atitinka jūsų prekybos strategiją.

- Garsas kaip patvirtinantis indikatorius: sutelkiant dėmesį į kainos veiksmą, prekybos apimties stebėjimas gali suteikti papildomo patvirtinimo. Labiau tikėtina, kad modelis, kurį lydi didelis garsumas, bus patikimas.

- Praktika ir kantrybė: Kainų veiksmų prekybai reikia praktikos, kad būtų galima greitai ir tiksliai atpažinti modelius. Būkite kantrūs ir laukite aiškių signalų prieš pradėdami sandorius.

- Rizikos valdymas: Visada naudokite tinkamus rizikos valdymo metodus. Nuspręskite, kokią didžiausią savo kapitalo procentinę dalį norite rizikuoti atlikdami vieną sandorį, ir laikykitės jos.

- Mokykitės toliau: Yra daug žvakidžių modelių, išskyrus pagrindinius. Įgydami patirties, toliau mokykitės apie sudėtingesnius modelius ir kaip jie gali rodyti galimus rinkos judėjimus.

Kainų veiksmų su žvakidžių strategija yra labai vertinama dėl savo paprastumo ir efektyvumo. Tačiau, kaip ir visos prekybos strategijos, tai nėra patikima. Nuolatinis mokymasis, praktika ir disciplinuotas požiūris į rizikos valdymą yra raktas į sėkmę naudojant šią strategiją dvejetainių opcionų prekyboje.

Bullish Engulfing

„Bullish Engulfing“ modelis yra svarbus rodiklis techninės analizės srityje, rodantis galimą smukimo tendencijos pasikeitimą į kilimo tendenciją. Tai ypač verta dėmesio prekiautojams, kurie daugiausia dėmesio skiria kainų veiksmui ir žvakidžių modeliams. Šį raštą sudaro dvi žvakidės: pirmoji yra mažesnė meškinė (raudona arba juoda) žvakidė, kurią visiškai apgaubia didesnė (žalios arba baltos) žvakidė, einanti paskui ją. Svarbiausia yra tai, kad antrosios žvakidės korpusas visiškai uždengtų pirmosios žvakidės korpusą, o tai rodo rinkos nuotaikų pasikeitimą nuo meškų iki bulių.

„Bullish Engulfing Pattern“ supratimas

Šis modelis atsiranda mažėjančios tendencijos apačioje arba kainų smukimo metu kylant. Pradinė meškų žvakidė atspindi smukimo tendencijos tęsimąsi, kai pardavėjai mažina kainą. Tačiau kitą dieną atsidaro žemiau nei praėjusią dieną, bet po to staigiai apsiverčia, kad užsidarytų aukščiau pirmosios dienos didžiausios vertės. Šis staigus poslinkis rodo, kad pirkėjai aplenkė pardavėjus, o tai gali lemti nuosmukio pasikeitimą.

Bullish Engulfing modelio pavyzdys

Įsivaizduokite scenarijų EUR/USD valiutų poroje, kai po užsitęsusios nuosmukio 1-ąją dieną matote mažą raudoną žvakidę, kuri užsidaro žemiau nei atsidaro, atspindinčią besitęsiančias nuotaikas. 2 dieną kaina atsidaro žemiau praėjusios dienos uždarymo (rodo pradinį meškų tęsinį), bet tada netikėtai per dieną ji užsidaro ir užsidaro žymiai aukščiau nei 1 dienos uždarymas, tokiu būdu visiškai „apimdamas“ 1 dienos žvakidės korpusą.

Patarimai, kaip taikyti „Bullish Engulfing“ modelio strategiją

- Patvirtinimas: ieškokite papildomo patvirtinimo prieš imdamiesi „Bullish Engulfing“ modelio. Tai gali būti kaip atotrūkis kitą dieną, didesnis apimtys užgriuvusią dieną arba kiti techniniai rodikliai, rodantys kilimo tendenciją.

- Įėjimo taškas: Apsvarstykite galimybę sudaryti sandorį atidarius žvakę, vadovaujantis „Bullish Engulfing“ modeliu, ypač jei veikla prieš rinką arba ankstyva prekyba rodo, kad nuolatinis augimas.

- Rinkos kontekstas: Visada atsižvelkite į platesnį rinkos kontekstą. „Bullish Engulfing“ modeliai yra patikimesni, kai atsiranda esant dideliam paramos lygiui, po aiškios nuosmukio arba perparduotomis sąlygomis.

- Derinys su kitais rodikliais: padidinkite „Bullish Engulfing“ modelio patikimumą, derindami jį su kitomis techninės analizės priemonėmis, pvz., slankiaisiais vidurkiais, RSI (santykinio stiprumo indeksu) arba MACD (slenkančiojo vidurkio konvergencijos skirtumu). Pavyzdžiui, „Bullish Engulfing“ modelis, susidarantis esant perparduotam RSI rodmeniui, gali reikšti didesnę tikimybę, kad „Bullish Engulfing“ pasikeis.

Apribojimai

Nors „Bullish Engulfing“ modelis yra galingas įrankis galimiems rinkos pokyčiams nustatyti, jis nėra patikimas. Gali atsirasti klaidingų signalų, o ne visi „Bullish Engulfing“ modeliai lemia nuolatines augimo tendencijas. Todėl labai svarbu naudoti šį modelį kartu su patikimomis rizikos valdymo strategijomis ir kitomis techninės analizės priemonėmis, siekiant patvirtinti prekybos signalus. Be to, prekybininkai turėtų atsižvelgti į bendras rinkos sąlygas ir ekonominius rodiklius, kurie gali turėti įtakos turto kainų svyravimams už paties modelio ribų.

Bearish Engulfing

„Bearish Engulfing“ modelis yra labai svarbus žvakidės formavimas, signalizuojantis apie galimą apsisukimą nuo pakilimo iki smukimo. Tai ypač vertinga prekiautojams, kurie priimdami prekybos sprendimus pasikliauja kainų veiksmais ir žvakių analize. Šiam modeliui būdingi du pagrindiniai komponentai: mažesnė ryškesnė (žalios arba baltos spalvos) žvakidė, kurią visiškai apgaubia vėlesnė didesnė meškinė (raudona arba juoda) žvakidė. „Bearish Engulfing“ modelio esmė yra ta, kad antrosios žvakidės korpusas visiškai uždengia arba praryja pirmosios žvakidės korpusą, o tai rodo stiprų rinkos nuotaikų pokytį nuo bulių iki meškų.

Meškų įsiskverbimo modelio supratimas

Šis modelis paprastai atsiranda pakilimo tendencijos viršūnėje arba per korekcinį ralį, esant mažėjančiai tendencijai. Pirmoji žvakidė, esanti aukštesnė, rodo, kad kilimo tendencija tęsiasi, nes pirkėjai didina kainą. Tačiau kitą dieną atsidaro ankstesnės dienos uždarymo metu arba aukščiau, bet tada smarkiai pakeičia kryptį ir užsidaro žemiau pirmosios dienos žemiausio lygio. Šis dramatiškas poslinkis reiškia, kad pardavėjai įgijo kontrolę, galbūt skelbdami nuosmukio pradžią.

Meškų įsiskverbimo modelio pavyzdys

Apsvarstykite scenarijų, kai po to, kai tam tikros akcijos kaina nuolat kyla, 1-ąją dieną matote mažą žalią žvakidę, rodančią, kad didėjimo tendencija tęsiasi. Tačiau 2 dieną akcijos atsidaro virš ankstesnės dienos uždarymo (nurodant pradinį pakilimo tęsinį), tačiau per dieną patiria didelį išpardavimą, užsidarydami gerokai žemiau 1 dienos žvakidės žemiausios ribos. Šis veiksmas sudaro meškų įsiskverbimo modelį, signalizuojantį apie galimą apsisukimą.

Patarimai, kaip taikyti meškų įsiskverbimo modelio strategiją

- Patvirtinimas: Prieš pradėdami veikti pagal „Bearish Engulfing“ modelį, ieškokite papildomo patvirtinimo. Tai gali apimti atotrūkį kitą dieną, padidėjusį apimtį kritimo dieną arba kitus techninius rodiklius, rodančius mažėjimo tendenciją.

- Įėjimo taškas: Apsvarstykite galimybę inicijuoti trumpąją poziciją arba pardavimą atidarius žvakę, vadovaujantis „Bearish Engulfing“ modeliu, ypač jei rinkoje yra nuolatinio mažėjimo požymių prekyboje prieš rinką arba sesijos pradžioje.

- Rinkos kontekstas: Bearish Engulfing modeliai yra stipresni, kai jie atsiranda po aiškios pakilimo tendencijos, arti pasipriešinimo lygio arba perpirkimo sąlygomis. Jų reikšmė padidėja, kai jie suderinami su bendru rinkos nuotaikos ar fundamentalios analizės principu.

- Derinys su kitais rodikliais: sustiprinkite „Bearish Engulfing“ modelio nuspėjamąją galią, derindami ją su kitomis analizės priemonėmis, pvz., slankiaisiais vidurkiais, RSI arba MACD. Bearish Engulfing modelis kartu su RSI arba MACD krekingu skirtumu gali reikšti didesnę tikimybę, kad krekingas pasikeis.

Apribojimai

Nors „Bearish Engulfing“ modelis yra galingas nuosmukio prognozavimo rodiklis, prekybininkai turėtų žinoti jo apribojimus. Galimi klaidingi signalai, o ne kiekvienas „Bearish Engulfing“ modelis veda į ilgalaikę nuosmukio tendenciją. Taigi, norint sumažinti riziką ir padidinti sėkmingų sandorių tikimybę, būtina įtraukti šį modelį į platesnę prekybos strategiją, apimančią išsamią rizikos valdymo praktiką ir kitas techninės bei esminės analizės formas.

Doji raštai

Doji yra pagrindinis žvakidės raštas, signalizuojantis apie netikrumą ir galimą pasikeitimą rinkoje. Jai būdinga žvakidė, kurios uždarymo kaina yra labai artima atidarymo kainai, nepaisant prekybos aktyvumo sesijos metu. Taip gaunama žvakidė, kurios korpusas mažas ir gali turėti ilgus arba trumpus šešėlius (dagtis), besitęsiančius iš viršaus ir apačios, nurodančius prekybos kainų diapazoną per visą laikotarpį. Doji yra vaizdinis pirkėjų ir pardavėjų virvės traukimo vaizdas, kai nei vienas, nei kitas neįgyja reikšmingos pozicijos, o tai rodo neryžtingumą.

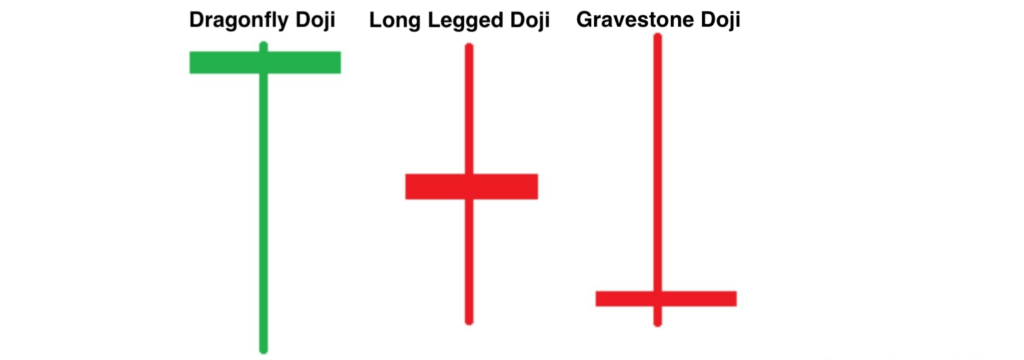

Doji raštų tipai

Standartinis Doji: Klasikinis Doji, kur atviras ir uždarytas beveik identiškas su įvairaus ilgio šešėliais.

Ilgakojis Doji: Doji su ilgais šešėliais, rodančiais didesnį neryžtingumą ir nepastovumą.

Laumžirgis Doji: Atidarymas, uždarymas ir didelės kainos yra vienodos, su ilgu apatiniu šešėliu. Tai dažnai rodo galimą bulių pasikeitimą.

Antkapis Doji: Atidarymo, uždarymo ir žemos kainos yra vienodos, su ilgu viršutiniu šešėliu. Tai paprastai signalizuoja apie krekingo pasikeitimą.

Doji modelio pavyzdys

Įsivaizduokite, kad akcijomis prekiaujama už 50 USD, kai ji pakyla iki 55 USD, mažėja iki 45 USD, o pasibaigus atsiskaitoma ties 50 USD. Taip sukuriama Doji žvakidė, rodanti, kad nepaisant dienos nepastovumo, yra pusiausvyra tarp pirkimo ir pardavimo spaudimo.

Patarimai, kaip taikyti Doji modelio strategiją

- Palaukite patvirtinimo: Doji išvaizda yra rinkos neryžtingumo ženklas, bet ne tik galutinis ateities krypties rodiklis. Prieš priimdami prekybos sprendimą, prekybininkai turėtų palaukti papildomo patvirtinimo dėl vėlesnių žvakių arba naudoti kitus techninius rodiklius.

- Apsvarstykite kontekstą: Doji, rodoma pakilusios tendencijos viršuje arba apačioje, gali būti reikšmingesnė, o tai rodo galimą apsisukimą. Doji kaip apsisukimo signalo veiksmingumas padidėja, kai jis susiformuoja beveik pasipriešinimo ar palaikymo lygiui arba kai rinka yra perkama arba perparduota.

- Naudokite su kitais indikatoriais: Doji modelių derinimas su kitais techninės analizės įrankiais, pvz., slankiaisiais vidurkiais, RSI arba MACD, gali padėti patvirtinti galimus rinkos pokyčius ir pagerinti sprendimų priėmimą. Pavyzdžiui, Doji, po kurios užsidega didelė meškų žvakė, gali patvirtinti apsisukimo signalą, ypač jei kartu yra didelė prekybos apimtis.

- Stebėkite garsumą: Didesnė prekybos apimtis patvirtinimo žvakėje po Doji gali suteikti papildomų įrodymų apie naują rinkos kryptį. Garsumas yra pagrindinis rodiklis, galintis reikšti judėjimo, atliekamo pagal Doji modelį, stiprumą.

Apribojimai

Nors Doji modeliai yra naudinga priemonė norint nustatyti galimus pasikeitimus, jie nėra patikimi. Gali atsirasti klaidingų signalų, ypač labai nepastoviose rinkose, kur kainų svyravimai gali lemti dažnus Dojis ir be reikšmingų krypties pokyčių. Kaip ir visose prekybos strategijose, Dojis įtraukimas į išsamų prekybos planą, apimantį kitas analizės formas ir griežtą rizikos valdymo praktiką, yra labai svarbus sėkmės veiksnys.

Plaktuko raštas

„Hammer“ yra „bulish“ atvirkštinis žvakidžių modelis, kuris paprastai pasireiškia nuosmukio apačioje, o tai rodo galimą rinkos nuotaikos pasikeitimą nuo „lokių“ iki „bučių“. Jam būdingas mažas realus korpusas, esantis viršutinėje prekybos diapazono dalyje, su ilgu apatiniu šešėliu, kuris paprastai yra dvigubai didesnis už korpusą, ir mažai arba visai jo nėra. Plaktukas rodo, kad nors prekybos sesijos metu buvo pardavimų spaudimas, iki uždarymo pirkėjai sugebėjo pakelti kainą atgal link atidarymo lygio, o tai rodo, kad augo nuotaikos.

Plaktuko modelio pavyzdys

Apsvarstykite scenarijų, kai akcijos keletą savaičių nuolat mažėjo ir prekiauja nuo 100 USD iki 70 USD. Konkrečią dieną kaina prasideda ties 70 USD, o po to sesijos metu gerokai nukrenta iki 60 USD, o tai rodo, kad nuotaikos ir toliau mažėja. Tačiau sesijos pabaigoje kaina pakyla ir uždaroma beveik iki 69 USD. Tai sudaro „Hammer“ žvakidę, nes kaina buvo gerokai padidinta nuo žemiausio lygio, o tai rodo, kad pirkėjai pradeda kontroliuoti.

Patarimai, kaip taikyti plaktuko strategiją

- Palaukite patvirtinimo: plaktuko modelio buvimas rodo galimą bulių pasikeitimą, tačiau prekybininkai turėtų gauti patvirtinimą prieš imdamiesi veiksmų. Šis patvirtinimas gali būti gautas iš vėlesnės žalios žvakės (nurodančios uždarymo kainą, didesnę už atidarymo kainą) kitą dieną arba iš kitų pakilių rodiklių ar modelių.

- Patikrinkite garsumą: Kad plaktukas būtų laikomas patikimu signalu, idealiu atveju jis turėtų įvykti esant didesnei nei vidutinė prekybos apimtis. Padidėjusi apimtis rodo, kad judėjimą atgal palaikė daug pirkėjų, o tai gali reikšti stipresnį įsitikinimą dėl kainos atšaukimo.

- Naudoti kartu su kitais rodikliais: Norėdami padidinti Hammer signalo patikimumą, prekybininkai dažnai naudoja kitus techninės analizės įrankius, tokius kaip slankusieji vidurkiai, RSI (santykinio stiprumo indeksas) arba palaikymo lygiai. Pavyzdžiui, plaktukas, susiformuojantis netoli pagrindinio atramos lygio arba pagrindinio slankiojo vidurkio, gali suteikti papildomų įrodymų apie galimą bulių pasikeitimą.

- Nustatykite tinkamus sustabdymo nuostolius: Norėdami efektyviai valdyti riziką, nustatykite nuostolių stabdymo nurodymus žemiau plaktuko šešėlio žemiausios ribos. Tai apsaugo nuo klaidingo apsisukimo signalo galimybės ir apriboja galimus nuostolius, jei tendencija nepasikeis taip, kaip tikėtasi.

- Apsvarstykite tendenciją: nors plaktukas gali rodyti apsisukimą, jo efektyvumas yra didesnis, kai jis įvyksta po reikšmingo nuosmukio. Plaktuko modelis, kuris pasirodo be ankstesnės nuosmukio tendencijos, gali turėti ne tokį patį svorį ar nuspėjamąją vertę.

Apribojimai

Plaktuko modelis, nors ir naudingas galimo rinkos pasikeitimo rodiklis, nėra patikimas ir neturėtų būti naudojamas atskirai. Gali atsirasti klaidingų signalų, ypač rinkose, kuriose yra didelis nepastovumas arba kai modelis susidaro be reikšmingų ankstesnių tendencijų. Visada atsižvelkite į platesnį rinkos kontekstą ir patvirtinkite Hammer signalą su kitomis techninės analizės formomis ir rodikliais, kad pagerintumėte prekybos sprendimus ir sumažintumėte riziką.

Kabančio žmogaus raštas

„Hanging Man“ yra „meškų“ žvakidės modelis, kuris dažnai pasirodo pakilimo tendencijos viršuje, signalizuojantis apie galimą rinkos nuotaikų perėjimą nuo „bučiojo“ prie „meškų“. Išvaizda jis labai panašus į plaktuko modelį, bet atsiranda kitame kontekste. Kabantis žmogus turi mažą tikrą kūną viršutinėje prekybos diapazono dalyje, ilgą apatinį šešėlį (mažiausiai dvigubai ilgesnį už kūną) ir mažai arba visai jo nėra. Šis modelis rodo, kad nepaisant stipraus pardavimo spaudimo sesijos metu, pirkėjai iš pradžių sugebėjo vėl pakelti kainas, o tik uždarymo kaina nusistovėjo netoli atidarymo, o tai rodo, kad smukimo tempas mažėja.

Kabančio žmogaus modelio pavyzdys

Įsivaizduokite, kad akcijos stipriai auga, per kelias savaites nuo 50 USD iki 70 USD. Konkrečią dieną, atidarius 70 USD, per prekybos sesiją kaina smarkiai nukrenta iki 60 USD, o tai rodo staigų pardavimo spaudimo padidėjimą. Tačiau prieš pasibaigiant seansui kaina atsigauna ir šiek tiek viršija atidarymą ties 71 USD, sudarydama „Hanging Man“. Šis modelis rodo, kad nepaisant atsigavimo, pardavėjai pradeda mesti iššūkį vyraujančiai kilimo tendencijai, o tai gali sukelti apsisukimą.

Patarimai, kaip taikyti Kabančio žmogaus strategiją

- Ieškokite patvirtinimo: Kabančio žmogaus išvaizda rodo galimą kritimo pasikeitimą, tačiau patvirtinimas yra labai svarbus prieš priimant prekybos sprendimus. Patvirtinimas gali būti gaunamas iš paskesnės meškų žvakės (uždarymo mažesnė nei atidarymo kaina) arba kitų kritinių signalų sekančiose sesijose.

- Garsas yra raktas: Patikimas Hanging Man modelis dažnai pasižymi didesne prekybos apimtimi, o tai reiškia, kad pardavimo spaudimas buvo didelis. Didelis garsas formuojant Kabantį Žmogų padidina potencialaus apsisukimo signalo patikimumą.

- Papildyti techniniais rodikliais: Sustiprinus Kabančio žmogaus nuspėjamąją galią, naudojant jį kartu su kitais techniniais rodikliais, tokiais kaip slankusieji vidurkiai, RSI arba MACD, galima gauti išsamesnį rinkos sąlygų ir galimų pasikeitimų vaizdą.

- Rizikos valdymas: „Stop-loss“ nurodymų įgyvendinimas, viršijantis aukščiausią „Hanging Man“ ribą, gali padėti valdyti riziką. Jei rinka neapsigręžia, o tęsia kilimo tendenciją, šis metodas apriboja galimus nuostolius.

- Tendencijos kontekstas yra svarbus: Kad kabantis žmogus būtų laikomas galiojančiu meškų pasikeitimo signalu, jis turi atitikti nusistovėjusią kilimo tendenciją. „Hanging Man“ modelis be ankstesnio kainos padidėjimo negali būti patikimas rinkos pasikeitimo rodiklis.

Apribojimai

Nors kabantis žmogus gali būti rinkos pasikeitimo pirmtakas, tai nėra neklystantis signalas. Galimi klaidingi pasikeitimai, ypač nepastoviose rinkose arba kai modelis susidaro be reikšmingų ankstesnių tendencijų. Todėl modelis turėtų būti patvirtintas atliekant papildomą analizę, įskaitant tolesnių žvakidžių modelių tyrimą, techninių rodiklių naudojimą ir bendrų rinkos sąlygų įvertinimą. Kaip ir visose prekybos strategijose, norint veiksmingai valdyti galimus rinkos pokyčius, būtina taikyti visapusišką metodą, apimantį patikimą rizikos valdymo praktiką.

Naujienų prekybos strategija:

Ši strategija išnaudoja nepastovumą, kurį rinkai gali suteikti naujienų pranešimai. Ekonominiai pranešimai, pajamų ataskaitos ir politiniai įvykiai gali turėti didelės įtakos turto kainoms. Būdami informuoti apie tokius įvykius ir suprasdami galimą jų poveikį, pradedantieji gali sudaryti sandorius pagal numatomą rinkos kryptį po spaudos pranešimo.

Naujienų prekybos strategijos supratimas

Prekybos naujienomis strategija grindžiama prielaida, kad svarbios ekonominės naujienos ir įvykiai gali sukelti didelį rinkos nepastovumą, o tai lemia nuspėjamus kainų pokyčius, kuriais galima pasinaudoti. Prekybininkai, kurie specializuojasi šioje strategijoje, seka naujienas, pvz., ekonominių duomenų pranešimus, centrinio banko sprendimus ar geopolitinius įvykius, ir sudaro sandorius, atsižvelgdami į numatomą jų poveikį finansų rinkoms.

Ši strategija grindžiama idėja, kad rinkos į naujienas reaguos nuspėjamai, priklausomai nuo to, ar naujienos yra teigiamos ar neigiamos, palyginti su rinkos lūkesčiais. Dvejetainių opcionų prekiautojams tai gali reikšti sandorių sudarymą, kurie stato rinkos kryptį po pranešimo spaudai. Strategija reikalauja gerai suprasti, kaip skirtingos naujienos veikia rinkas, ir gebėjimo greitai reaguoti į naujienas.

Naujienų prekybos strategijos taikymo pavyzdys

Tarkime, kad netrukus bus paskelbta JAV ne žemės ūkio darbo užmokesčio (NFP) ataskaita ir, kaip tikimasi, labai padidės užimtumas. Jei ataskaita iš tiesų patvirtins didesnį nei tikėtasi darbo vietų augimą, tikėtina, kad USD sustiprės kitų valiutų atžvilgiu. Naujienų prekiautojas gali sudaryti pirkimo opcioną USD/JPY arba USD/EUR, numatydamas, kad po pranešimo doleris kils.

Ir atvirkščiai, jei NFP ataskaita yra apgailėtinai mažesnė nei tikėtasi, o tai rodo silpnumą darbo rinkoje, prekiautojas gali sudaryti pardavimo opcioną, lažindamas dėl dolerio nuosmukio.

Patarimai, kaip taikyti strategiją

- Būkite informuoti: naudokite ekonominius kalendorius, kad stebėtumėte, kada planuojama išleisti svarbias naujienas. Žinokite apie šių pranešimų laiką ir numatomą poveikį.

- Supraskite rinkos lūkesčius: Kainų judėjimą lemia ne tik pačios naujienos, bet ir jų palyginimas su rinkos lūkesčiais. Prognozės prieš išleidimą ir sutarimo skaičiai gali būti staigmenų ar nusivylimų etalonas.

- Greitas vykdymas: Rinkos sparčiai juda po spaudos pranešimų. Labai svarbu turėti platformą, kuri leidžia greitai atlikti sandorius.

- Rizikos valdymas: Atsižvelgiant į didelį nepastovumą, labai svarbu atidžiai valdyti riziką. Apsvarstykite galimybę naudoti mažesnį svertą ir atlikti mažesnius statymus, kad suvaldytumėte staigių rinkos pokyčių prieš jūsų poziciją riziką.

- Praktika daro tobulą: Naudokite demonstracinę sąskaitą, kad galėtumėte praktikuoti savo naujienų prekybos strategiją nerizikuodami tikrais pinigais. Tai gali padėti pajusti rinkos reakciją į įvairių tipų naujienas.

- Ieškokite perdėtos reakcijos: Dažnai pradinė rinkos reakcija į naujienas gali būti per didelė reakcija, o po to seka korekcija. Jei galite nustatyti perdėtas reakcijas, po spaudos pranešimų gali atsirasti pelningų sandorių.

- Paįvairinti: nesikoncentruokite tik į vienos rūšies naujienas ar rinką. Ekonominiai rodikliai, politiniai įvykiai ir įmonių pajamos gali suteikti prekybos galimybių.

Apribojimai

Prekyba naujienomis dvejetainiais opcionais gali būti labai pelninga, tačiau ji taip pat kelia didelę riziką. Rinkos reakcijos gali būti nenuspėjamos, o slydimas (skirtumas tarp numatomos sandorio kainos ir kainos, kuria sandoris vykdomas) gali turėti įtakos rezultatams, ypač esant labai nepastovioms sąlygoms. Be to, kai kurie dvejetainių opcionų brokeriai gali apriboti prekybą naujienų pranešimuose dėl padidėjusio nepastovumo.

Norint sumažinti šią riziką, būtina būti informuotam, disciplinuotai valdyti riziką ir nuolat tobulinti savo strategiją, pagrįstą patirtimi ir rinkos stebėjimu.

EUR/USD strategija

EUR/USD valiutų pora yra viena likvidžiausių ir plačiausiai prekiaujamų porų Forex rinkoje. Šios poros prekybos strategijos dažnai apima ir techninę, ir fundamentalią analizę. Techninė analizė gali apimti slankiųjų vidurkių naudojimą tendencijoms nustatyti, o pagrindinė analizė apima ekonominių naujienų iš euro zonos ir JAV sekimą.

Viena įprastų strategijų yra prekiauti pora svarbių ekonominių pranešimų, tokių kaip palūkanų normų sprendimai ar užimtumo ataskaitos. Prekiautojai šiais laikais ieško didesnio nepastovumo ir naudoja jį savo naudai. Ekonominių rodiklių analizę derinant su techninėmis priemonėmis, tokiomis kaip MACD ar RSI, galima gauti išsamius prekybos signalus.

5 minučių strategija

Ši strategija orientuota į trumpalaikius sandorius, kurių galiojimo laikas yra 5 minutės. Prekiautojai naudoja įvairius rodiklius ir analizės metodus, kad prognozuotų kainų pokyčius per šį trumpą laikotarpį, siekdami greito pelno.

Pavyzdžiui, prekiautojas gali naudoti stochastinį osciliatorių, kad nustatytų perpirktas ir perparduotas sąlygas per 5 minutes. Sujungus tai su tendencijų analize, galima nustatyti optimalius trumpalaikių sandorių įėjimo ir išėjimo taškus.

Išvada

Šių dvejetainių opcionų strategijų įgyvendinimas reikalauja praktikos ir kantrybės. Pradedantieji turėtų pradėti nuo demonstracinės sąskaitos, kad patobulintų savo įgūdžius nerizikuodami tikrais pinigais. Kaip ir bet kurios investicijos atveju, svarbu atsiminti, kad prekiaujant dvejetainiais opcionais nėra sėkmės garantijos, tačiau taikant šias strategijas gali padidėti jūsų šansai sudaryti pagrįstus ir potencialiai pelningus sandorius.

Daugiau skaitymo: