Contents

- 1 Tip de strategii pentru opțiuni binare:

- 2 Cele mai populare strategii de tranzacționare pentru tranzacționarea cu opțiuni binare:

- 3 Strategie pentru tendințe:

- 4 Strategia de suport și rezistență

- 5 RSI și strategia benzilor Bollinger

- 6 Acțiunea prețului cu Strategia Sfeșnic:

- 7 Noutăți Strategie de tranzacționare:

- 8 Strategia EUR/USD

- 9 Strategie de 5 minute

- 10 Concluzie

O strategie de opțiune binară implică o abordare sistematică a tranzacționarea cu opțiuni binare, unde rezultatele sunt limitate la două rezultate posibile: un câștig fix sau o pierdere. Aceste strategii sunt cruciale, deoarece îi ajută pe comercianți să ia decizii cu mai multă acuratețe, ceea ce poate crește probabilitatea tranzacțiilor de succes. Piatra de temelie a dezvoltării unei metode eficiente în această formă de tranzacționare constă în înțelegerea condițiilor pieței și aplicarea analizei tehnice pentru a prognoza mișcarea viitoare a prețului unui activ.

Strategia de tranzacționare de succes se bazează pe identificarea și executarea semnalelor cheie de pe piață. De exemplu, dacă un comerciant anticipează că prețul unui activ va crește într-un anumit interval de timp, ar putea plasa ceea ce este cunoscut sub numele de opțiune „call”. În schimb, dacă așteptarea este ca prețul să scadă, atunci o opțiune „put” ar putea fi mai potrivită. Fiecare decizie se bazează nu doar pe capriciu, ci este susținută de o analiză amănunțită a tendințelor pieței, a indicatorilor economici și a modelelor grafice.

Analiza fundamentală și analiza tehnica sunt două metode principale utilizate pentru a evalua oportunitățile de tranzacționare. Analiza fundamentală implică evaluarea indicatorilor economici, a rapoartelor privind veniturile companiei și a comunicatelor de presă pentru a prezice mișcările prețurilor. Oferă o perspectivă asupra tendințelor pe termen lung și poate fi deosebit de utilă atunci când evenimentele externe influențează prețurile pieței. Pe de altă parte, analiza tehnică se concentrează pe tendințele statistice adunate din activitatea de tranzacționare, cum ar fi mișcarea prețurilor și volumul. Folosind diverse instrumente, cum ar fi mediile mobile, RSI și retragerile Fibonacci, comercianții pot găsi puncte specifice de intrare și ieșire, maximizându-și astfel șansele de a executa o tranzacție profitabilă.

Un alt aspect crucial al strategiilor de tranzacționare implică gestionarea riscului. O strategie de risc definită, în care comerciantul știe exact cât de mult are de pierdut sau de câștigat înainte de a intra într-o tranzacție, ajută la menținerea controlului asupra procesului de tranzacționare. Stabilirea de limite ale sumei care trebuie investită în fiecare tranzacție și al numărului de tranzacții executate într-o anumită perioadă poate ajuta la păstrarea capitalului de tranzacționare și la reducerea impactului emoțional al tranzacționării.

Selectarea intervalului de timp este, de asemenea, esențială pentru construirea unei strategii. Diferitele intervale de timp pot influența stilul de tranzacționare, cu opțiuni variind de la expirări foarte scurte de 60 de secunde până la perioade mai lungi, cum ar fi expirarea la sfârșitul zilei sau chiar la sfârșitul lunii. Alegerea timpului de expirare ar trebui să se alinieze cu analiza utilizată; de exemplu, tendințele pe termen scurt ar putea fi mai potrivite pentru expirări mai scurte, în timp ce tendințele pe termen lung ar putea necesita un interval de timp mai lung pentru a oferi o mișcare suficientă pentru un rezultat profitabil.

Stăpânirea artei de a tranzacționa cu strategii înseamnă dezvoltarea unui plan solid care include o abordare analitică a tendințelor pieței, un management meticulos al riscului și un sistem de tranzacționare adaptabil. Deși este inerent riscantă, aplicarea sistematică a unei strategii de tranzacționare bine gândite poate crește semnificativ probabilitatea unei profitabilități consistente. Scopul nu este doar de a face predicții aleatorii, ci de a executa tranzacții bazate pe decizii calculate și informate care se aliniază cu criterii prestabilite atent analizate. Această abordare disciplinată poate ajuta comercianții să navigheze în complexitățile pieței și să obțină un succes susținut.

Tip de strategii pentru opțiuni binare:

- Strategii de analiză tehnică: Aceste strategii se bazează pe datele de preț din trecut și pe modelele grafice pentru a prezice mișcările viitoare ale prețurilor. Aceasta implică utilizarea indicatorilor și a instrumentelor pentru a analiza diagramele pentru potențiale puncte de intrare și ieșire.

- Strategii de urmărire a tendințelor: După cum sugerează și numele, aceste strategii se concentrează pe valorificarea tendințelor existente pe piață. Comercianții își propun să identifice tendințele (în sus sau în jos) și să plaseze tranzacții care se aliniază cu acel impuls.

- Strategii de inversare și retragere: Aceste strategii caută potențiale inversări ale tendințelor sau retrageri în cadrul unei tendințe. Acest lucru ar putea implica identificarea nivelurilor de suport și rezistență pentru a prezice revenirea sau inversarea prețurilor.

- Strategii de impuls și volatilitate: Aceste strategii se concentrează pe piețe cu mișcări puternice de preț (momentum) sau volatilitate ridicată. Comercianții își propun să identifice activele cu fluctuații semnificative de preț și să valorifice acea mișcare (fie în sus, fie în jos) înainte ca tendința să se schimbe.

- Strategii de management al riscului: Indiferent de abordarea specifică de tranzacționare, managementul riscului este crucial. Aceasta include tehnici precum dimensionarea pozițiilor, ordinele stop-loss și stabilirea limitelor de tranzacționare pentru a minimiza pierderile potențiale.

Cele mai populare strategii de tranzacționare pentru tranzacționarea cu opțiuni binare:

Strategie pentru tendințe:

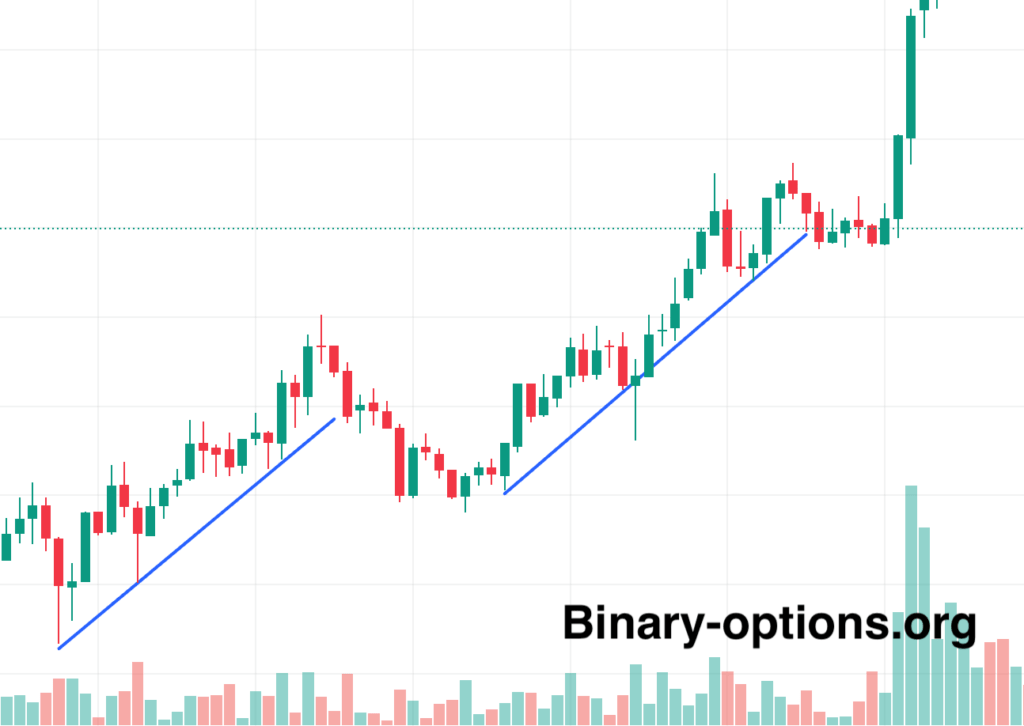

Descrisă adesea ca „tendința este prietenul tău”, această strategie implică identificarea direcției în care se mișcă piața și tranzacționarea aliniată cu aceasta. Începătorii pot folosi instrumente de analiză tehnică, cum ar fi mediile mobile, pentru a detecta tendințele. Dacă piața este într-un trend ascendent, luați în considerare cumpărarea de opțiuni call. În schimb, într-un trend descendent, opțiunile de vânzare ar putea fi calea de urmat.

Înțelegerea strategiei de tendințe

Strategia de tendință în tranzacționarea cu opțiuni binare se bazează pe principiul fundamental al identificării direcției generale a pieței sau a mișcării prețului unui anumit activ și a tranzacțiilor bazate pe presupunerea că tendința existentă va continua. Această strategie este susținută de axioma pieței „tendința este prietenul tău”, sugerând că este adesea mai sigur și potențial mai profitabil să faci tranzacții în direcția tendinței, mai degrabă decât împotriva acesteia.

Tendințele de pe piață pot fi clasificate în trei tipuri:

- Tendințe ascendente: sunt caracterizate de maxime mai mari și minime mai mari, indicând faptul că sentimentul general al pieței este optimist.

- Tendințe descendente: Marcat de maxime și minime mai scăzute, arătând că sentimentul pieței este de urs.

- Tendințe laterale: În cazul în care prețul se mișcă într-un interval relativ stabil, fără o mișcare semnificativă în sus sau în scădere, indicând indecizie pe piață.

Exemplu de aplicare a strategiei de tendințe

Imaginați-vă că tranzacționați o opțiune binară pe o acțiune. Observați că în ultimele săptămâni, acțiunile au înregistrat maxime și minime mai mari constante. Acest model sugerează o tendință ascendentă, semnalând că cumpărarea de opțiuni call (prevăzând că prețul va fi mai mare la momentul expirării) ar putea fi o strategie profitabilă.

Pentru a aplica această strategie, ați putea aștepta o ușoară scădere a prețului (o mică mișcare împotriva tendinței), care se întâmplă adesea deoarece piețele nu se mișcă în linie dreaptă. Cumpărarea unei opțiuni de apel în timpul unei retrageri într-un trend ascendent poate oferi un punct de intrare mai favorabil, crescând potențiala rentabilitate a tranzacției.

Sfaturi pentru aplicarea strategiei pentru tendințe

- Utilizați instrumente de analiză tehnică: implementați instrumente precum mediile mobile pentru a ajuta la identificarea tendinței. De exemplu, dacă prețul este peste mediile mobile, poate indica o tendință ascendentă.

- Identificați nivelurile de suport și rezistență: Cunoașterea unde sunt aceste niveluri vă poate ajuta să înțelegeți unde prețul ar putea experimenta retrageri sau progrese, oferind puncte strategice de intrare și ieșire.

- Monitorizați indicatorii economici și știrile: Factorii externi pot influența tendințele pieței. A fi la curent cu evenimente sau știri economice semnificative vă poate ajuta să anticipați schimbările în direcția tendinței.

- Practicați răbdarea și disciplina: Aplicarea cu succes a strategiei de tendință necesită răbdare pentru a aștepta dezvoltarea unor tendințe clare și disciplina pentru a nu tranzacționa împotriva tendinței fără dovezi semnificative.

- Folosiți un cont Demo pentru a practica: Înainte de a aplica strategia de trend cu bani reali, exersați pe a cont demo pentru a înțelege identificarea tendințelor și efectuarea tranzacțiilor pe baza acestor tendințe.

Aplicând cu atenție strategia de tendință, comercianții își pot crește șansele de a face tranzacții profitabile cu opțiuni binare. Cu toate acestea, este esențial să ne amintim că nicio strategie nu garantează succesul în fiecare tranzacție, iar principiile de gestionare a riscurilor trebuie întotdeauna urmate pentru a vă proteja investiția.

Strategia de suport și rezistență

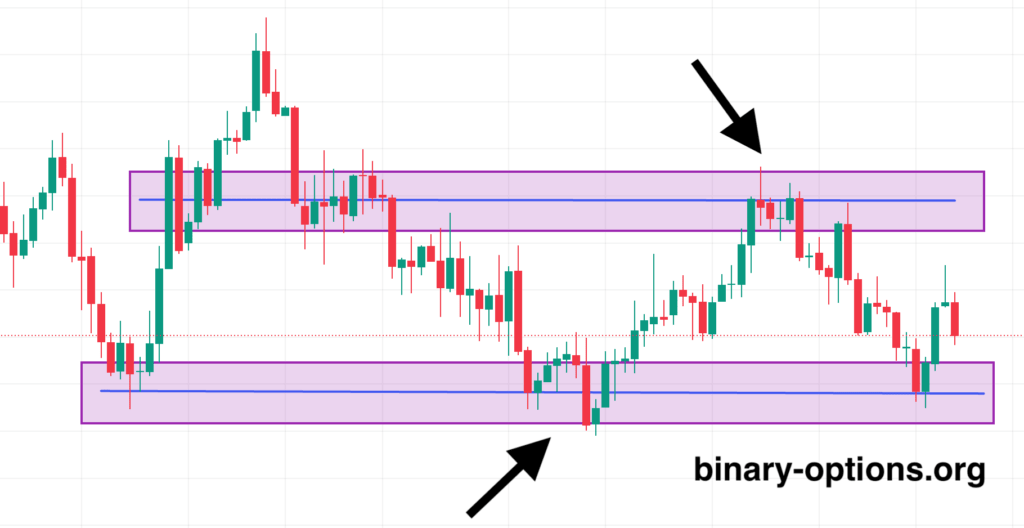

Nivelurile de suport și rezistență sunt ca podelele și tavanele pieței; prețurile tind să se ridice de la aceste niveluri. Prin identificarea acestor niveluri prin analiza grafică, începătorii pot tranzacționa opțiuni binare, prezicând dacă prețul va reveni de la aceste niveluri (suport sau rezistență) sau dacă le va depăși. Această strategie este deosebit de utilă pe piețele limitate.

Înțelegerea suportului și rezistenței

Strategia de suport și rezistență în tranzacționarea cu opțiuni binare se învârte în jurul identificării unor niveluri specifice de preț pe grafice care au împiedicat, în mod istoric, prețul unui activ să se miște într-o anumită direcție. Aceste niveluri acționează ca bariere psihologice pentru participanții pe piață și pot influența semnificativ mișcarea viitoare a prețului activului.

- Sprijin este un nivel de preț în care se poate aștepta ca o tendință descendentă să se întrerupă din cauza unei concentrări a cererii. Pe măsură ce prețul unui activ scade, cererea pentru activ crește, formând astfel un nivel de „suport”.

- Rezistenţă este opusul suportului; este un nivel de preț în care o tendință se poate întrerupe sau inversa din cauza concentrării vânzărilor. Pe măsură ce prețul unui activ crește, vânzătorii încep să depășească numărul cumpărătorilor, creând un nivel de „rezistență”.

Exemplu de aplicare a strategiei de suport și rezistență

Imaginați-vă că analizați graficul unei anumite perechi valutare și identificați un nivel de preț pe care perechea a încercat să-l depășească de mai multe ori, dar nu a reușit de fiecare dată. Acest nivel este cunoscut sub numele de rezistență. Observați că de fiecare dată când prețul atinge acest nivel, acesta începe să scadă. În schimb, există un nivel sub care prețul scade, dar de la care revine constant – acesta este suportul tău.

În aplicarea acestei strategii, ați putea plasa o opțiune binară „put” (pariând că prețul va scădea) atunci când prețul se apropie de nivelul de rezistență, așteptându-se să scadă din nou. În mod similar, ați putea plasa o opțiune „call” (pariând că prețul va crește) atunci când prețul atinge nivelul de suport, prezicând o revenire.

Sfaturi pentru aplicarea strategiei de suport și rezistență

- Identificați niveluri clare de suport și rezistență: utilizați datele istorice ale prețurilor pentru a găsi niveluri în care prețul a revenit sau s-a inversat constant. Cu cât prețul a atins de mai multe ori aceste niveluri fără a pătrunde, cu atât ele sunt considerate mai puternice.

- Utilizați instrumente de analiză tehnică: includeți instrumente precum liniile de tendințe, benzile Bollinger și mediile mobile pentru a ajuta la identificarea potențialelor niveluri de suport și rezistență.

- Căutați Confirmare: Înainte de a plasa o tranzacție bazată pe un nivel de suport sau rezistență, căutați semnale de confirmare că prețul respectă aceste niveluri, cum ar fi modelele de lumânare (de exemplu, o bară de pini la un nivel de rezistență).

- Luați în considerare puterea nivelului: Cu cât un nivel a fost testat și menținut de mai multe ori, cu atât este considerat mai puternic. Cu toate acestea, amintiți-vă că, odată ce un nivel puternic este spart, acesta poate acționa ca tipul opus de barieră (adică, rezistența veche poate deveni un nou suport și invers).

- Combinați cu alte strategii: Nivelurile de suport și rezistență pot fi mai eficiente atunci când sunt combinate cu alte strategii sau indicatori de tranzacționare, cum ar fi RSI sau MACD, pentru a confirma puterea sau slăbiciunea tendinței la aceste niveluri.

- Exersați pe un cont Demo: Ca orice strategie de tranzacționare, este benefic să exersați identificarea și tranzacționarea pe baza nivelurilor de suport și rezistență pe un cont demo înainte de a risca bani reali.

- Fiți conștienți de erupțiile false: Uneori, prețul poate trece pentru scurt timp de un nivel de suport sau rezistență și apoi se poate inversa. Aceste „erupții false” pot oferi oportunități de tranzacționare, dar necesită strategii de tranzacționare rapide și receptive și gestionarea riscurilor.

Implementarea Strategiei de Suport și Rezistență necesită o observare atentă și capacitatea de a reacționa rapid la schimbările de pe piață. De asemenea, este important să ne amintim că nicio strategie nu garantează succesul, iar comercianții trebuie să fie întotdeauna pregătiți să-și gestioneze riscul în consecință.

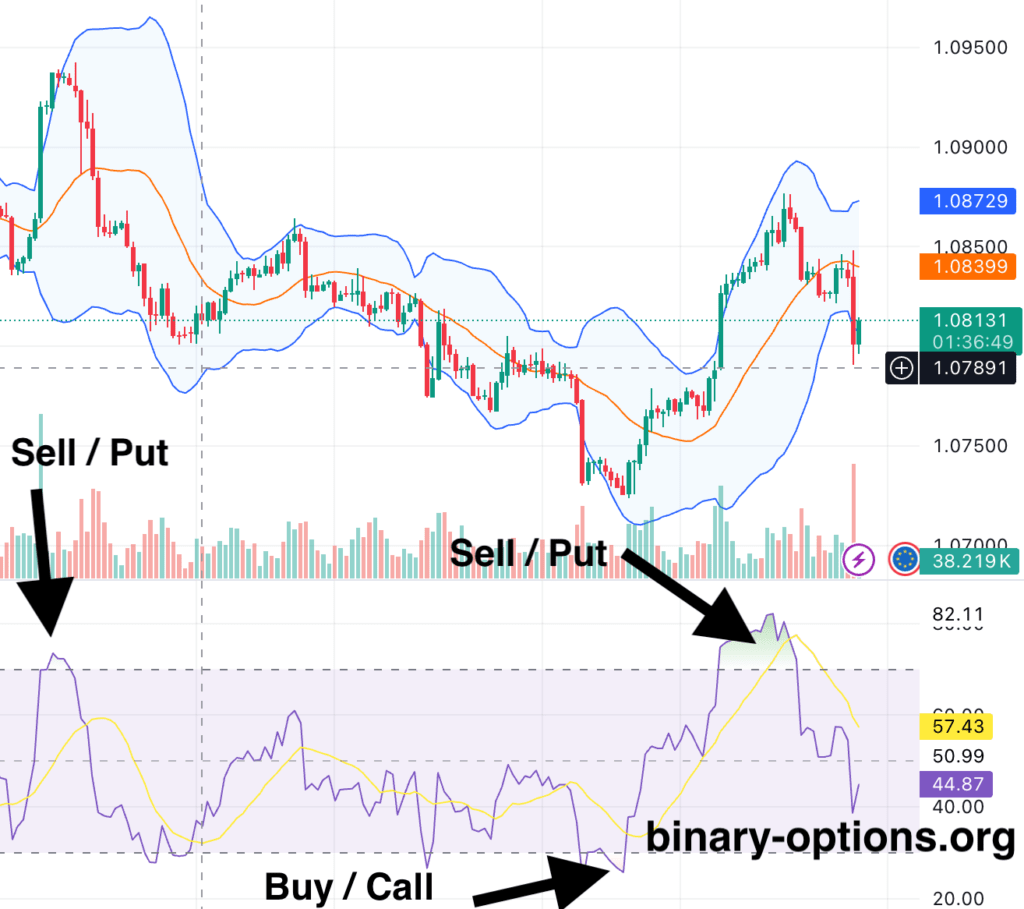

RSI și strategia benzilor Bollinger

RSI (indicele de putere relativă) și benzile Bollinger sunt ambele instrumente populare de analiză tehnică utilizate de comercianții de opțiuni binare pentru a evalua volatilitatea pieței și potențialele inversări ale prețurilor. Combinarea acestor instrumente poate oferi o strategie puternică pentru tranzacționare. Iată o privire detaliată asupra modului de utilizare eficientă a acestei strategii.

Înțelegerea benzilor RSI și Bollinger

RSI este un oscilator de impuls care măsoară viteza și schimbarea mișcărilor prețurilor, semnalând condiții de supracumpărare sau supravânzare. Benzile Bollinger constau dintr-o bandă de mijloc care este o medie mobilă simplă (SMA) pentru perioada N și două benzi exterioare la două abateri standard de la SMA, evidențiind volatilitatea din jurul prețului. Combinând aceste două, comercianții pot identifica potențiale puncte de intrare; de exemplu, un comerciant ar putea căuta RSI pentru a indica o condiție de supracumpărare (de obicei peste 70), cu prețul atingând banda superioară Bollinger, semnalând o potențială inversare și o oportunitate de a cumpăra o opțiune put. În schimb, o condiție de supravânzare (RSI sub 30) cu prețul la banda Bollinger inferioară ar putea indica un moment bun pentru a cumpăra o opțiune call.

- RSI (Indice de putere relativă): Un oscilator de impuls care măsoară viteza și modificarea mișcărilor de preț pe o scară de la 0 la 100. În mod tradițional, valorile RSI peste 70 indică o condiție de supracumpărare (potențial supraevaluată) în care ar putea avea loc o corecție de preț. Dimpotrivă, valorile RSI sub 30 indică o condiție de supravânzare (potențial subevaluată), sugerând o inversare a prețului în sens ascendent.

- Benzile Bollinger: Un instrument de analiză tehnică definit de un set de linii de tendință a trasat două abateri standard (pozitiv și negativ) de la o medie mobilă simplă (SMA) a prețului unui titlu, dar care poate fi ajustată la preferințele utilizatorului. Benzile Bollinger ajută la măsurarea volatilității pieței și la identificarea condițiilor de „supracumpărare” sau „supravânzare”.

Exemplu de strategie RSI și Bollinger Bands

Să presupunem că tranzacționați un anumit activ și prețul acestuia a fost într-un trend descendent. Observați următoarele:

- RSI scade sub 30, indicând că activul ar putea fi supravândut.

- Simultan, prețul activului atinge sau trece prin banda inferioară Bollinger.

Acest scenariu sugerează o potențială inversare ascendentă a prețului, făcându-l un punct potențial pentru a plasa o opțiune „call”, prezicând că prețul va crește.

În schimb, dacă RSI depășește 70 (indicând o condiție de supracumpărare) și prețul atinge sau sparge banda Bollinger superioară, ar putea fi o oportunitate bună de a plasa o opțiune „put”, prezicând că prețul va scădea.

Sfaturi pentru aplicarea strategiei RSI și a benzilor Bollinger

- Așteptați confirmarea: Înainte de a plasa o tranzacție, așteptați atât RSI-ul să indice o stare de supracumpărare sau supravânzare, cât și ca prețul să interacționeze cu una dintre benzile Bollinger. Această confirmare dublă crește probabilitatea unei tranzacții de succes.

- Căutați modele de preț: Folosiți modele de preț (cum ar fi vârfuri sau de jos duble) împreună cu RSI și Benzile Bollinger pentru semnale comerciale mai puternice.

- Ajustați setările: În funcție de stilul dvs. de tranzacționare și de activul pe care îl tranzacționați, poate fi necesar să ajustați setările benzilor Bollinger și RSI. De exemplu, o perioadă mai lungă pentru SMA în benzile Bollinger poate oferi o bandă mai netedă care ar putea fi mai potrivită pentru identificarea tendințelor pe termen lung.

- Combinați cu alți indicatori: Pentru o confirmare suplimentară, luați în considerare utilizarea altora indicatori cum ar fi MACD sau mediile mobile. Acest lucru poate ajuta la filtrarea semnalelor false.

- Practică cu datele istorice: Testați-vă strategia folosind date istorice pentru a vedea cum ar fi funcționat în diferite condiții de piață. Acest lucru vă poate ajuta să vă rafinați abordarea înainte de a o utiliza în tranzacționarea live.

- Fii atent la știrile pieței: Evenimentele de știri bruște pot provoca fluctuații semnificative de preț care ar putea să nu fie prezise doar de analiza tehnică. Fiți întotdeauna la curent cu calendarul economic și evenimentele de știri care v-ar putea afecta activele de tranzacționare.

Implementarea strategiilor RSI și Bollinger Band necesită observație atentă, răbdare și practică. Deși această strategie poate fi foarte eficientă, este important să rețineți că toate tranzacțiile implică riscuri și nu există nicio garanție de succes. Prin urmare, comercianții ar trebui să utilizeze practici de management al riscului și să investească doar capitalul pe care își permit să-l piardă.

Acțiunea prețului cu Strategia Sfeșnic:

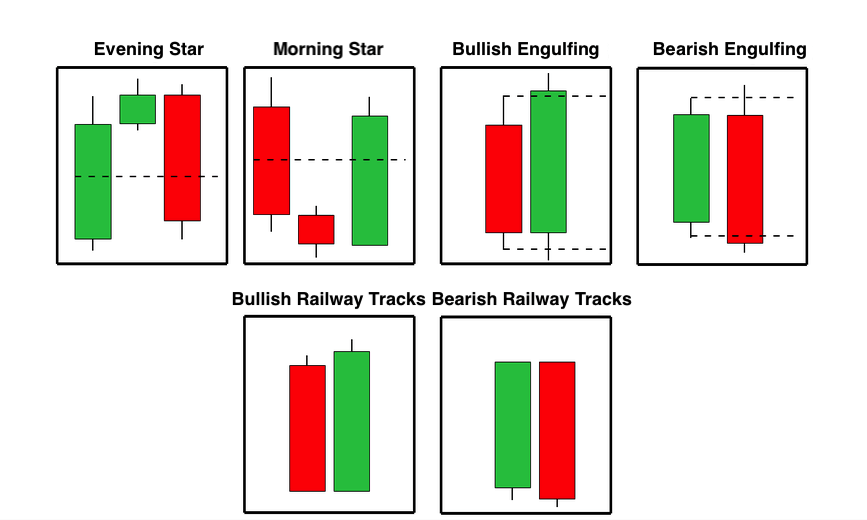

Această strategie subliniază importanța înțelegerii modelelor de lumânări și a ceea ce acestea indică despre sentimentul pieței pentru a prezice mișcările viitoare ale prețurilor fără a se baza pe indicatorii tehnici. Pentru începători, concentrarea pe câteva modele de bază, cum ar fi ciocanul, modelele înghițitoare și stea căzătoare poate fi un început bun. Aceste modele, atunci când apar la niveluri cheie de suport sau rezistență, pot da semnale puternice despre potențialele inversări sau continuări ale pieței. De exemplu, un model de înghițire ascendent în apropierea unui nivel de suport ar putea sugera o oportunitate de cumpărare (opțiune de call), în timp ce un model de înghițire urcarea în apropierea unui nivel de rezistență ar putea indica o oportunitate de vânzare (opțiune de vânzare).

Strategia Price Action with Candlesticks este o abordare puternică în tranzacționarea cu opțiuni binare, concentrându-se pe analiza mișcării de bază a prețurilor fără utilizarea indicatorilor. Această strategie se bazează în mare măsură pe modele de lumânări, care sunt formațiuni specifice create de mișcarea prețului unui activ, pentru a prezice mișcările viitoare ale prețurilor. Iată o privire mai profundă asupra acestei strategii și a modului de implementare eficientă a acesteia.

Înțelegerea acțiunii prețului și a modelelor de sfeșnic

Tranzacționarea prin acțiunea prețului implică înțelegerea mișcărilor istorice ale prețului unui activ pentru a prognoza direcția viitoare a prețului. Modelele de sfeșnice, originare din Japonia cu peste 100 de ani în urmă, sunt instrumentul principal pentru această strategie. Fiecare sfeșnic oferă informații vizuale asupra sentimentului pieței, afișând prețurile de deschidere, închidere, ridicate și scăzute ale unui activ într-un interval de timp specific.

Modele de sfeșnic cheie

Unele dintre cele mai frecvent utilizate modele de lumânări în tranzacționarea cu opțiuni binare includ:

- Înghițire urcarea: Indică o potențială mișcare ascendentă. Apare atunci când o lumânare mică de urs este urmată de o lumânare urcătoare mai mare care înghiți complet lumânarea anterioară.

- Bearish Engulfing: Sugerează o potențială mișcare în jos. Apare atunci când o lumânare urcarea mică este urmată de o lumânare urcarea mai mare care înghiți complet lumânarea anterioară.

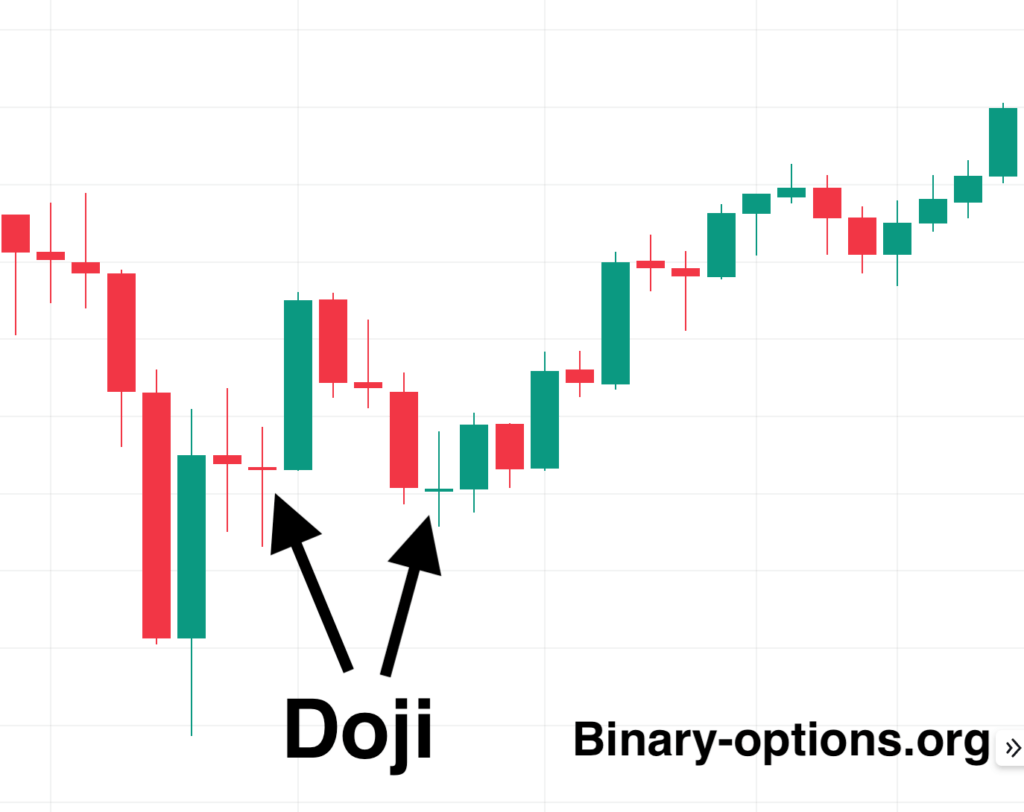

- Doji: Indică indecizie pe piață. Apare atunci când prețurile de deschidere și de închidere ale unui activ sunt practic aceleași, rezultând un sfeșnic încrucișat.

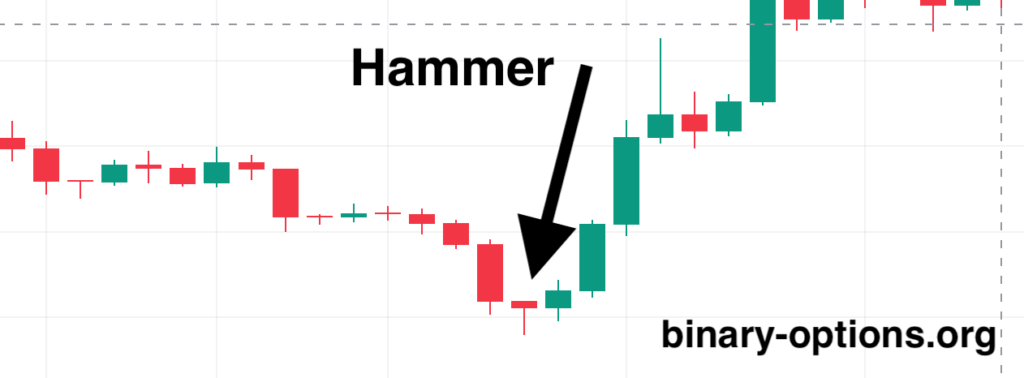

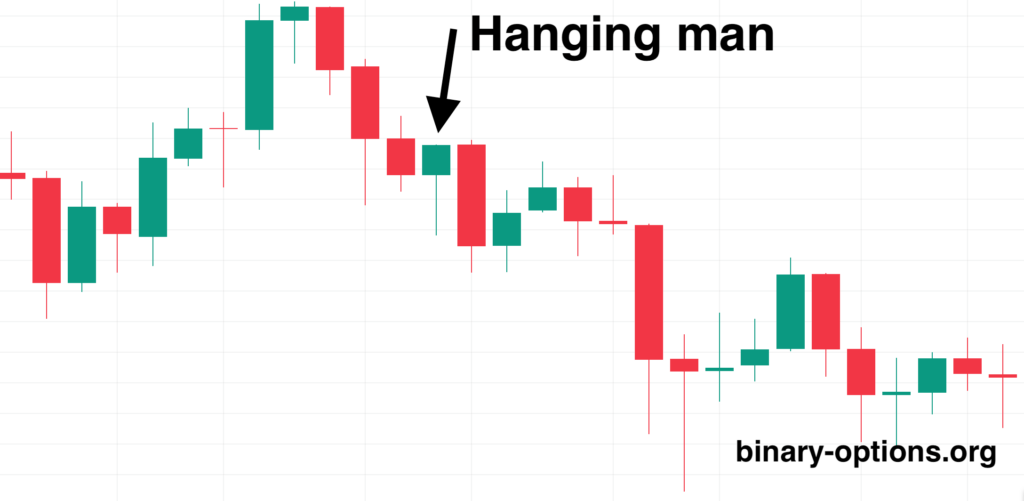

- Ciocan și spânzurat: Ciocanul (un model de inversare optimistă) și Hanging Man (un model de inversare în urs) au corpuri mici, fitil superior puțin sau deloc și fitiluri inferioare lungi, semnalând posibilele inversări.

Exemplu de aplicare a acțiunii prețului cu strategia Sfeșnicului

Să presupunem că monitorizați un anumit activ și observați că se formează un model Bullish Engulfing la un nivel de suport cheie după un trend descendent. Acesta este un semnal puternic că prețul ar putea începe să se inverseze în sus. Pe baza acestui model, plasarea unei opțiuni „call” cu un timp de expirare care oferă pieței suficient spațiu pentru a reflecta mișcarea ascendentă anticipată ar putea fi o decizie profitabilă.

Sfaturi pentru aplicarea strategiei

- Niveluri de suport și rezistență: Combinați modelele de lumânări cu niveluri de suport și rezistență pentru semnale mai puternice. Modelele care se formează la aceste niveluri cheie sunt mai probabil să aibă ca rezultat mișcări semnificative de preț.

- Așteptați confirmarea: După identificarea unui potențial model de lumânare, așteptați ca următoarea lumânare să confirme direcția înainte de a intra într-o tranzacție. Acest lucru reduce probabilitatea semnalelor false.

- Considerarea intervalului de timp: Perioadele de timp diferite pot arăta comportamente diferite ale pieței. Exersați cu diferite intervale de timp pentru a găsi care dintre ele se aliniază cel mai bine cu strategia dvs. de tranzacționare.

- Volumul ca indicator de confirmare: În timp ce vă concentrați pe acțiunea prețului, observarea volumului de tranzacționare poate oferi o confirmare suplimentară. Un model însoțit de volum mare este mai probabil să fie de încredere.

- Practică și răbdare: tranzacționarea cu acțiunea prețului necesită practică pentru a recunoaște tiparele rapid și precis. Aveți răbdare și așteptați semnale clare înainte de a intra în tranzacții.

- Managementul riscurilor: Utilizați întotdeauna tehnici adecvate de gestionare a riscurilor. Decideți asupra unui procent maxim din capitalul dvs. pe care sunteți dispus să-l riscați pentru o singură tranzacție și rămâneți la el.

- Continuați să învățați: Există multe modele de sfeșnice dincolo de elementele de bază. Pe măsură ce câștigați experiență, continuați să învățați despre modele mai complexe și despre modul în care acestea pot indica potențialele mișcări ale pieței.

Strategia Price Action with Candlesticks este foarte apreciata pentru simplitatea si eficacitatea sa. Cu toate acestea, ca toate strategiile de tranzacționare, nu este sigură. Învățarea continuă, practica și o abordare disciplinată a managementului riscului sunt cheia pentru a reuși cu această strategie în tranzacționarea cu opțiuni binare.

Înghițire urcarea

Modelul Bullish Engulfing este un indicator semnificativ în domeniul analizei tehnice, sugerând o potențială inversare de la un trend descendent la un trend ascendent. Este deosebit de demn de remarcat pentru comercianții care se concentrează pe acțiunea prețului și pe modelele de lumânare. Acest model constă din două sfeșnice: primul este un sfeșnic mai mic de urs (roșu sau negru), înghițit complet de un sfeșnic mai mare (verde sau alb) care îl urmează. Cheia este că corpul celui de-al doilea sfeșnic acoperă complet corpul primului sfeșnic, indicând o schimbare a sentimentului pieței de la urs la ursist.

Înțelegerea tiparului de înghițire optimist

Acest model apare în partea de jos a unui trend descendent sau în timpul unei retrageri de preț în cadrul unui trend ascendent. Sfeșnicul inițial de urs reflectă continuarea trendului descendent, vânzătorii împingând prețul mai jos. Cu toate acestea, ziua următoare se deschide mai jos decât închiderea zilei precedente, dar apoi se inversează brusc pentru a închide peste maximul primei zile. Această schimbare bruscă indică faptul că cumpărătorii i-au depășit pe vânzători, ceea ce poate duce la o inversare a trendului descendent.

Exemplu de model de înghițire urcarea

Imaginați-vă un scenariu în perechea valutară EUR/USD în care, după un trend descendent prelungit, în ziua 1, observați un mic sfeșnic roșu care se închide mai jos decât se deschide, reflectând continuarea sentimentului de urs. În ziua a 2-a, prețul se deschide sub închiderea zilei precedente (care arată continuarea inițială de urs), dar apoi, în mod neașteptat, se ridică pe tot parcursul zilei pentru a închide semnificativ mai sus decât deschiderea zilei 1, „înghițind” astfel complet corpul sfeșnicului din Ziua 1.

Sfaturi pentru a aplica Strategia de tipar de captivant optimist

- Confirmare: Căutați o confirmare suplimentară înainte de a acționa pe un model de învăluire în urcare. Acest lucru ar putea fi sub forma unui decalaj în creștere în ziua următoare, a unui volum mai mare în ziua înghițitoare sau a altor indicatori tehnici care semnalează o tendință ascendentă.

- Punct de intrare: Luați în considerare intrarea într-o tranzacție la deschiderea lumânării, urmând modelul Bullish Engulfing, mai ales dacă activitatea înainte de piață sau tranzacționarea timpurie sugerează un impuls continuu ascendent.

- Contextul pieței: Luați în considerare întotdeauna contextul mai larg al pieței. Tiparele Bullish Engulfing sunt mai fiabile atunci când apar la niveluri de suport semnificative, după un trend descendent clar sau în condiții de supravânzare.

- Combinație cu alți indicatori: Îmbunătățiți fiabilitatea modelului Bullish Engulfing combinându-l cu alte instrumente de analiză tehnică, cum ar fi mediile mobile, RSI (Indice de putere relativă) sau MACD (Divergență de convergență medie mobilă). De exemplu, un model Bullish Engulfing care se formează cu o citire RSI supravândută ar putea indica o probabilitate mai mare de inversare optimistă.

Limitări

În timp ce modelul Bullish Engulfing este un instrument puternic pentru identificarea potențialelor inversări ale pieței, nu este sigur. Pot apărea semnale false și nu toate tiparele Bullish Engulfing duc la tendințe susținute. Prin urmare, este esențial să utilizați acest model împreună cu strategii solide de gestionare a riscurilor și alte instrumente de analiză tehnică pentru a valida semnalele de tranzacționare. În plus, comercianții ar trebui să ia în considerare condițiile generale ale pieței și indicatorii economici care ar putea afecta mișcarea prețului activului dincolo de modelul în sine.

Bearish Engulfing

Modelul Bearish Engulfing este o formațiune crucială de lumânare care semnalează o potențială inversare de la un trend ascendent la un trend descendent. Este deosebit de valoros pentru comercianții care se bazează pe acțiunea prețului și pe analiza sfeșnicului pentru a lua decizii de tranzacționare. Acest model are două componente principale: un sfeșnic urcesc mai mic (verde sau alb), care este complet înghițit de un sfeșnic ulterioar mai mare (roșu sau negru). Esența modelului Bearish Engulfing este că corpul celui de-al doilea sfeșnic acoperă sau înghițe complet corpul primului sfeșnic, indicând o schimbare puternică a sentimentului pieței de la urcare la urs.

Înțelegerea modelului Bearish Engulfing

Acest model apare de obicei la vârful unui trend ascendent sau în timpul unui raliu corectiv în cadrul unui trend descendent. Primul sfeșnic, fiind optimist, sugerează că tendința ascendentă continuă, pe măsură ce cumpărătorii împing prețul mai sus. Cu toate acestea, ziua următoare se deschide la sau peste închiderea zilei precedente, dar apoi își inversează direcția brusc, închizându-se sub minimul primei zile. Această schimbare dramatică înseamnă că vânzătorii au câștigat controlul, ceea ce anunță posibil începutul unui trend descendent.

Exemplu de model Bearish Engulfing

Luați în considerare un scenariu în care, după o tendință ascendentă constantă a prețului unei anumite acțiuni, în ziua 1, observați un mic sfeșnic verde, indicând o continuare a tendinței optimiste. În ziua 2, totuși, acțiunea se deschide peste închiderea din ziua precedentă (indicând continuarea inițială optimistă), dar experimentează o vânzări semnificative în timpul zilei, închizându-se cu mult sub minimul sfeșnicului din Ziua 1. Această acțiune formează un model Bearish Engulfing, semnalând o potențială inversare.

Sfaturi pentru a aplica strategia Bearish Engulfing Pattern

- Confirmare: Înainte de a acționa pe un model Bearish Engulfing, căutați confirmare suplimentară. Aceasta ar putea include un decalaj în scădere în ziua următoare, un volum crescut în ziua înghițitoare în urs sau alți indicatori tehnici care sugerează o tendință descendentă.

- Punct de intrare: Luați în considerare inițierea unei poziții scurte sau vânzarea la deschiderea lumânării urmând modelul Bearish Engulfing, mai ales dacă piața arată semne de un impuls descendent continuu în tranzacționarea pre-piață sau la începutul sesiunii.

- Contextul pieței: Tiparele Bearish Engulfing sunt mai puternice atunci când apar după un trend ascendent clar, aproape de niveluri de rezistență sau în condiții de supracumpărare. Semnificația lor este sporită atunci când sunt aliniate cu sentimentul general al pieței sau cu analiza fundamentală.

- Combinație cu alți indicatori: Consolidați puterea de predicție a modelului Bearish Engulfing combinându-l cu alte instrumente analitice, cum ar fi mediile mobile, RSI sau MACD. Un model Bearish Engulfing însoțit de o divergență de urs în RSI sau MACD poate indica o probabilitate mai mare de inversare la urs.

Limitări

În timp ce modelul Bearish Engulfing este un indicator puternic pentru prezicerea recesiunilor, comercianții ar trebui să fie conștienți de limitările sale. Semnalele false sunt posibile și nu orice model Bearish Engulfing duce la un trend descendent prelungit. Astfel, încorporarea acestui model într-o strategie de tranzacționare mai amplă care include practici amănunțite de gestionare a riscurilor și alte forme de analiză tehnică și fundamentală este esențială pentru minimizarea riscurilor și creșterea probabilității tranzacțiilor de succes.

Modele Doji

Un Doji este un model de lumânare esențial care semnalează incertitudinea și potențiala inversare a pieței. Se caracterizează printr-un sfeșnic cu un preț de închidere foarte apropiat de prețul de deschidere, în ciuda activității de tranzacționare care are loc în timpul sesiunii. Rezultă un sfeșnic care are un corp mic și poate avea umbre lungi sau scurte (fitile) care se extind de sus și de jos, indicând intervalul prețurilor de tranzacționare pe parcursul perioadei. Doji este o reprezentare vizuală a remorcherului dintre cumpărători și vânzători, unde niciunul nu câștigă teren semnificativ, semnalând indecizie.

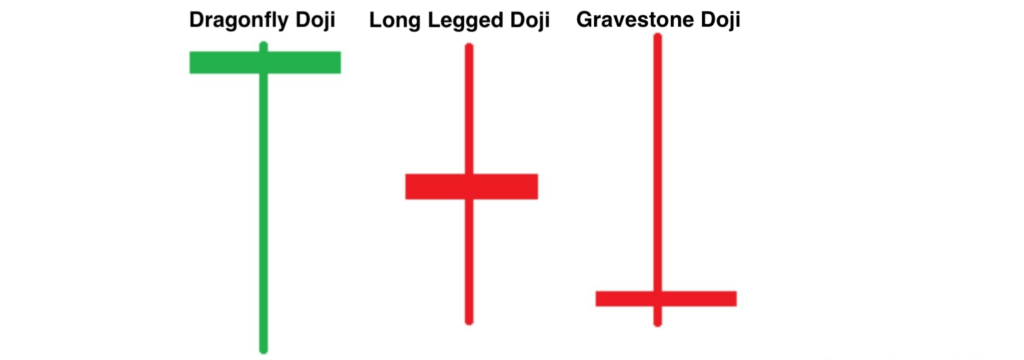

Tipuri de modele Doji

Doji standard: Doji clasic, unde deschiderea și închiderea sunt aproape identice, cu lungimi diferite de umbre.

Doji cu picioare lungi: Un Doji cu umbre lungi, indicând un grad mai mare de indecizie și volatilitate.

Libelula Doji: Prețurile de deschidere, închidere și mari sunt aceleași, cu o umbră lungă inferioară. Acest lucru indică adesea o potențială inversare optimistă.

Piatra funerară Doji: Prețurile de deschidere, de închidere și mici sunt aceleași, cu o umbră superioară lungă. Acest lucru semnalează de obicei o inversare la urs.

Exemplu de model Doji

Imaginați-vă o acțiune care se tranzacționa la 50 USD la deschidere, se mișcă la 55 USD, la 45 USD și apoi se stabilește înapoi la 50 USD la închidere. Acest lucru creează un sfeșnic Doji, care indică faptul că, în ciuda volatilității zilei, există un echilibru între presiunea de cumpărare și de vânzare.

Sfaturi pentru a aplica strategia Doji Pattern

- Așteptați confirmarea: Apariția unui Doji este un semn al indeciziei pieței, dar nu un indicator definitiv al direcției viitoare. Comercianții ar trebui să aștepte o confirmare suplimentară pentru lumânările ulterioare sau să folosească alți indicatori tehnici înainte de a lua o decizie de tranzacționare.

- Luați în considerare contextul: Un Doji care apare în partea de sus a unui trend ascendent sau în partea de jos a unui trend descendent poate fi mai semnificativ, sugerând o potențială inversare. Eficacitatea unui Doji ca semnal de inversare este îmbunătățită atunci când se formează aproape de niveluri de rezistență sau suport sau când piața este supracumpărată sau supravândută.

- Utilizați cu alți indicatori: Combinarea tiparelor Doji cu alte instrumente de analiză tehnică, cum ar fi mediile mobile, RSI sau MACD, poate ajuta la confirmarea potențialelor inversări ale pieței și la îmbunătățirea procesului decizional. De exemplu, un Doji urmat de o lumânare mare bearish ar putea confirma un semnal de inversare, mai ales dacă este însoțit de un volum mare de tranzacționare.

- Monitorizați volumul: Un volum mai mare de tranzacționare pe lumânarea de confirmare în urma unui Doji poate oferi dovezi suplimentare privind o nouă direcție a pieței. Volumul este un indicator cheie care poate semnifica puterea din spatele mișcării care urmează un model Doji.

Limitări

În timp ce modelele Doji sunt un instrument util pentru identificarea potențialelor inversări, ele nu sunt sigure. Semnalele false pot apărea, în special pe piețele foarte volatile, unde mișcările prețurilor ar putea duce la frecvente Doji fără schimbări de direcție semnificative. Ca și în cazul tuturor strategiilor de tranzacționare, încorporarea Doji-urilor într-un plan de tranzacționare cuprinzător care include alte forme de analiză și practici stricte de gestionare a riscurilor este crucială pentru succes.

Model de ciocan

Ciocanul este un model de lumânare de inversare optimistă care apare în mod obișnuit în partea de jos a unui trend descendent, semnalând o potențială întoarcere a sentimentului pieței de la urs la ursist. Se caracterizează printr-un corp real mic la capătul superior al intervalului de tranzacționare, cu o umbră lungă inferioară care este de obicei de două ori mai mare decât corpul și puțină sau deloc umbră superioară. Ciocanul indică faptul că, deși a existat o presiune de vânzare în timpul sesiunii de tranzacționare, până la încheiere, cumpărătorii au reușit să împingă prețul înapoi spre nivelul de deschidere, sugerând o creștere a sentimentului optimist.

Exemplu de model de ciocan

Luați în considerare un scenariu în care o acțiune a fost într-un trend descendent constant timp de câteva săptămâni, tranzacționând de la 100 USD la 70 USD. Într-o anumită zi, prețul se deschide la 70 de dolari, apoi scade semnificativ la 60 de dolari în timpul sesiunii, indicând un sentiment de urs continuă. Cu toate acestea, până la sfârșitul sesiunii, prețul crește și se închide aproape de prețul de deschidere la 69 USD. Aceasta formează un sfeșnic Hammer, deoarece prețul a fost împins semnificativ în sus de la minime, arătând că cumpărătorii încep să preia controlul.

Sfaturi pentru a aplica strategia Hammer

- Așteptați confirmarea: Prezența unui model Hammer sugerează o potențială inversare optimistă, dar comercianții ar trebui să caute confirmare înainte de a acționa asupra acestuia. Această confirmare ar putea veni de la o lumânare verde ulterioară (care indică un preț de închidere mai mare decât prețul de deschidere) în ziua următoare sau de la alți indicatori sau modele optimiste.

- Verificați volumul: Pentru ca un ciocan să fie considerat un semnal de încredere, în mod ideal ar trebui să apară cu un volum de tranzacționare mai mare decât media. Volumul crescut sugerează că mutarea în sus a fost susținută de un număr substanțial de cumpărători, ceea ce poate indica o convingere mai puternică în inversarea prețului.

- Utilizați împreună cu alți indicatori: Pentru a crește fiabilitatea unui semnal Hammer, comercianții folosesc adesea alte instrumente de analiză tehnică, cum ar fi mediile mobile, RSI (Indice de putere relativă) sau niveluri de suport. De exemplu, un ciocan care se formează lângă un nivel de suport major sau o medie mobilă cheie poate oferi dovezi suplimentare ale unei potențiale inversări optimiste.

- Setați pierderile de stop adecvate: Pentru a gestiona riscul eficient, setați ordine de stop-loss sub nivelul minim al umbrei Ciocanului. Acest lucru protejează împotriva posibilității unui semnal fals de inversare și limitează pierderile potențiale dacă tendința nu se schimbă așa cum era anticipat.

- Luați în considerare tendința: În timp ce un ciocan poate indica o inversare, eficiența sa este mai mare atunci când apare după o tendință descendentă semnificativă. Un model Hammer care apare fără o tendință descendentă anterioară poate să nu aibă aceeași pondere sau valoare predictivă.

Limitări

Modelul Hammer, deși este un indicator util al unei potențiale inversări a pieței, nu este sigur și nu ar trebui folosit izolat. Semnalele false pot apărea, în special pe piețele cu volatilitate ridicată sau când modelul se formează fără tendințe anterioare semnificative. Luați în considerare întotdeauna contextul mai larg al pieței și coroborați semnalul Hammer cu alte forme de analiză tehnică și indicatori pentru a îmbunătăți deciziile de tranzacționare și a minimiza riscul.

Modelul Hanging Man

Hanging Man este un model de sfeșnic de inversare la scădere care apare adesea în vârful unui trend ascendent, semnalând o potențială schimbare de la sentimentul de piață optimist la urs. Seamănă foarte mult cu modelul Hammer în aparență, dar apare într-un context diferit. Omul spânzurat are un mic corp real la capătul superior al intervalului de tranzacționare, o umbră inferioară lungă (cel puțin de două ori lungimea corpului) și puțină sau deloc umbră superioară. Acest model sugerează că, în ciuda presiunii puternice de vânzare în timpul sesiunii, cumpărătorii au putut inițial să împingă prețurile înapoi în sus, doar pentru ca prețul de închidere să se stabilească în apropierea deschiderii, indicând o slăbire a impulsului optimist.

Exemplu de model de om spânzurat

Imaginați-vă un stoc într-un trend ascendent robust, trecând de la 50 USD la 70 USD pe parcursul mai multor săptămâni. Într-o anumită zi, după deschiderea la 70 USD, prețul scade brusc la 60 USD în timpul sesiunii de tranzacționare, sugerând o creștere bruscă a presiunii de vânzare. Cu toate acestea, înainte de încheierea sesiunii, prețul își revine, închidendu-se puțin peste deschidere la 71 USD, formând un Hanging Man. Acest model indică faptul că, în ciuda redresării, vânzătorii încep să conteste trendul ascendent dominant, ceea ce poate duce la o inversare.

Sfaturi pentru aplicarea strategiei de om spânzurat

- Caută confirmare: Apariția unui Hanging Man indică o potențială inversare la urs, dar confirmarea este crucială înainte de a lua decizii de tranzacționare. Confirmarea poate veni de la o lumânare ursitoare ulterioară (închidere mai mică decât prețul de deschidere) sau alte semnale de urs în sesiunile următoare.

- Volumul este cheia: Un model de încredere Hanging Man prezintă adesea un volum mai mare de tranzacționare, ceea ce înseamnă că presiunea de vânzare a fost semnificativă. Volumul mare în timpul formării unui om spânzurat adaugă credibilitate semnalului potențial de inversare.

- Complement cu Indicatori Tehnici: Îmbunătățirea puterii de predicție a Hanging Man prin utilizarea acesteia împreună cu alți indicatori tehnici, cum ar fi mediile mobile, RSI sau MACD, poate oferi o imagine mai cuprinzătoare a condițiilor pieței și a potențialelor inversări.

- Managementul riscurilor: Implementarea ordinelor stop-loss chiar peste nivelul maxim al Hanging Man poate ajuta la gestionarea riscului. Dacă piața nu se inversează și, în schimb, continuă trendul ascendent, această abordare limitează pierderile potențiale.

- Contextul tendințelor contează: Pentru ca Hanging Man să fie considerat un semnal valid de inversare la urs, trebuie să urmeze un trend ascendent stabilit. Un model Hanging Man fără o creștere anterioară a prețului poate să nu servească drept un indicator de încredere al inversării pieței.

Limitări

În timp ce Spânzuratul poate fi un precursor al inversării pieței, nu este un semnal infailibil. Sunt posibile inversări false, în special pe piețele volatile sau când modelul se formează fără tendințe anterioare semnificative. Modelul ar trebui, prin urmare, să fie validat prin analize suplimentare, inclusiv examinarea modelelor de lumânări care urmează, utilizarea indicatorilor tehnici și luarea în considerare a condițiilor generale ale pieței. Ca și în cazul tuturor strategiilor de tranzacționare, utilizarea unei abordări cuprinzătoare care include practici solide de gestionare a riscurilor este esențială pentru a naviga în mod eficient în potențialele inversări ale pieței.

Noutăți Strategie de tranzacționare:

Această strategie valorifică volatilitatea pe care comunicatele de presă o pot aduce pe piață. Anunțurile economice, rapoartele de câștig și evenimentele politice pot avea un impact substanțial asupra prețurilor activelor. Fiind informați cu privire la astfel de evenimente și înțelegând efectele lor potențiale, începătorii pot face tranzacții bazate pe direcția anticipată a pieței în urma unui comunicat de presă.

Înțelegerea strategiei de tranzacționare cu știri

Strategia de tranzacționare cu știri se învârte în jurul premisei că știrile și evenimentele economice semnificative pot provoca o volatilitate substanțială pe piață, ceea ce duce la mișcări previzibile ale prețurilor care pot fi valorificate. Comercianții care sunt specializați în această strategie rămân la curent cu comunicatele de presă, cum ar fi anunțurile privind datele economice, deciziile băncii centrale sau evenimentele geopolitice și efectuează tranzacții în funcție de impactul anticipat al acestora asupra piețelor financiare.

Această strategie se bazează pe ideea că piețele vor reacționa la știri în moduri previzibile, în funcție de faptul că știrile sunt pozitive sau negative în raport cu așteptările pieței. Pentru comercianții cu opțiuni binare, aceasta poate însemna plasarea tranzacțiilor care pariază pe direcția pieței în urma unui comunicat de presă. Strategia necesită o bună înțelegere a modului în care diferitele tipuri de știri afectează piețele și abilitatea de a reacționa rapid când apar știri.

Exemplu de aplicare a strategiei de tranzacționare cu știri

Să presupunem că raportul U.S. Non-Farm Payroll (NFP) este pe cale să fie lansat și se anticipează că va arăta o creștere semnificativă a ocupării forței de muncă. Dacă raportul confirmă într-adevăr o creștere a locurilor de muncă mai mare decât cea așteptată, este probabil ca USD să se întărească față de alte valute. Un comerciant de știri ar putea plasa o opțiune de apel pe USD/JPY sau USD/EUR, prezicând că dolarul va crește în urma anunțului.

În schimb, dacă raportul NFP este dezamăgitor mai scăzut decât se aștepta, indicând slăbiciune pe piața muncii, comerciantul ar putea plasa o opțiune put, pariând pe declinul dolarului.

Sfaturi pentru aplicarea strategiei

- Rămâi informat: Folosiți calendare economice pentru a urmări când sunt programate știri semnificative. Fiți conștienți de vremurile și impactul așteptat al acestor anunțuri.

- Înțelegeți așteptările pieței: Nu doar știrile în sine, ci și modul în care se compară cu așteptările pieței sunt cele care determină mișcarea prețurilor. Prognozele înainte de lansare și cifrele de consens pot oferi un punct de referință pentru a evalua surprizele sau dezamăgirile.

- Execuție rapidă: Piețele se mișcă rapid în urma comunicatelor de presă. Este crucial să existe o platformă care să permită executarea rapidă a tranzacțiilor.

- Managementul riscurilor: Având în vedere volatilitatea ridicată, este esențial să gestionați riscul cu atenție. Luați în considerare utilizarea unui efect de levier mai mic și plasarea de pariuri mai mici pentru a gestiona riscul mișcărilor bruște ale pieței în raport cu poziția dvs.

- Practica face perfect: Folosiți un cont demonstrativ pentru a vă practica strategia de tranzacționare cu știri fără a risca bani reali. Acest lucru vă poate ajuta să înțelegeți reacția pieței la diferite tipuri de știri.

- Căutați reacții excesive: Adesea, reacția inițială a pieței la știri poate fi o reacție exagerată, urmată de o corecție. Dacă puteți identifica reacții exagerate, pot exista oportunități de tranzacții profitabile în urma comunicatelor de presă.

- Diversifica: Nu vă concentrați doar pe un singur tip de știri sau piață. Indicatorii economici, evenimentele politice și câștigurile corporative pot oferi toate oportunități de tranzacționare.

Limitări

Tranzacționarea cu știri cu opțiuni binare poate fi foarte profitabilă, dar implică și riscuri semnificative. Reacțiile pieței pot fi imprevizibile, iar alunecarea (diferența dintre prețul așteptat al unei tranzacții și prețul la care este executată tranzacția) poate afecta rezultatele, mai ales în condiții extrem de volatile. În plus, unii brokeri de opțiuni binare pot restricționa tranzacționarea în jurul anunțurilor de știri din cauza volatilității crescute.

Pentru a atenua aceste riscuri, este esențial să rămâneți informat, să practicați un management disciplinat al riscurilor și să vă îmbunătățiți în mod continuu strategia pe baza experienței și a observației pieței.

Strategia EUR/USD

Perechea valutară EUR/USD este una dintre cele mai lichide și mai larg tranzacționate perechi de pe piața valutară. Strategiile de tranzacționare pentru această pereche implică adesea atât analize tehnice, cât și fundamentale. Analiza tehnică ar putea include utilizarea mediilor mobile pentru a identifica tendințele, în timp ce analiza fundamentală implică urmărirea știrilor economice din zona euro și din Statele Unite.

O strategie comună este de a tranzacționa perechea în jurul unor anunțuri economice majore, cum ar fi deciziile privind rata dobânzii sau rapoartele de angajare. Comercianții caută o volatilitate crescută în aceste perioade și o folosesc în avantajul lor. Combinarea analizei indicatorilor economici cu instrumente tehnice precum MACD sau RSI poate oferi semnale de tranzacționare cuprinzătoare.

Strategie de 5 minute

Această strategie se concentrează pe tranzacții pe termen scurt, cu o expirare de 5 minute. Comercianții folosesc diverși indicatori și tehnici de analiză pentru a prezice mișcarea prețurilor în această perioadă scurtă, urmărind profituri rapide.

De exemplu, un comerciant ar putea folosi oscilatorul stocastic pentru a identifica condițiile de supracumpărare și supravânzare într-un interval de timp de 5 minute. Combinarea acestui lucru cu analiza tendințelor poate ajuta la identificarea punctelor optime de intrare și ieșire pentru tranzacțiile pe termen scurt.

Concluzie

Implementarea acestor strategii de opțiuni binare necesită practică și răbdare. Începătorii ar trebui să înceapă cu un cont demo pentru a-și perfecționa abilitățile fără a risca bani reali. Ca și în cazul oricărei investiții, este important să rețineți că nu există nicio garanție de succes în tranzacționarea cu opțiuni binare, dar folosirea acestor strategii vă poate crește șansele de a face tranzacții informate și potențial profitabile.

Lectură suplimentară: