Contents

- 1 Тип стратегије бинарних опција:

- 2 Најпопуларније стратегије трговања за трговање бинарним опцијама:

- 3 Стратегија тренда:

- 4 Стратегија подршке и отпора

- 5 Стратегија РСИ и Болингерових опсега

- 6 Акција цене са стратегијом свећњака:

- 7 Стратегија трговања вестима:

- 8 ЕУР/УСД стратегија

- 9 Стратегија за 5 минута

- 10 Закључак

Стратегија бинарних опција укључује систематски приступ трговање бинарним опцијама, где су исходи ограничени на два могућа резултата: фиксни добитак или губитак. Ове стратегије су кључне јер помажу трговцима да доносе одлуке са више тачности, потенцијално повећавајући вероватноћу успешне трговине. Камен темељац развоја ефикасног метода у овом облику трговања лежи у разумевању тржишних услова и примени техничке анализе за предвиђање будућег кретања цене имовине.

Успешна стратегија трговања се ослања на идентификацију и извршење кључних сигнала на тржишту. На пример, ако трговац предвиђа да ће цена средства порасти у одређеном временском оквиру, могао би да постави оно што је познато као „позив“ опција. Насупрот томе, ако се очекује да ће цена опасти, онда би опција „пут“ могла бити прикладнија. Свака одлука није заснована само на хиру, већ је заснована на темељној анализи тржишних трендова, економских индикатора и образаца графикона.

Фундаментална анализа и техничка анализа су две основне методе које се користе за процену могућности трговања. Фундаментална анализа укључује процену економских индикатора, извештаја о заради компаније и саопштења за вести да би се предвидела кретања цена. Он пружа увид у дугорочне трендове и може бити посебно користан када спољни догађаји утичу на тржишне цене. С друге стране, техничка анализа се фокусира на статистичке трендове прикупљене из активности трговања, као што су кретање цена и обим. Користећи различите алате као што су покретни просеци, РСИ и Фибоначијеви ретрацементи, трговци могу да пронађу одређене тачке уласка и изласка, чиме се максимизирају своје шансе да изврше профитабилну трговину.

Други кључни аспект стратегија трговања укључује управљање ризиком. Дефинисана стратегија ризика, где трговац тачно зна колико може изгубити или добити пре уласка у трговину, помаже у одржавању контроле над процесом трговања. Постављање ограничења износа који треба уложити у сваку трговину и броја трансакција извршених у одређеном периоду може помоћи у очувању трговачког капитала и смањењу емоционалног утицаја трговине.

Избор временског оквира је такође саставни део изградње стратегије. Различити временски оквири могу утицати на стил трговања, са опцијама у распону од веома кратких истека од 60 секунди до дужих периода као што су истеци на крају дана или чак на крају месеца. Избор времена истека треба да буде у складу са коришћеном анализом; на пример, краткорочни трендови би могли бити прикладнији за краће истеке, док би дугорочни трендови могли да захтевају дужи временски оквир да би се обезбедило довољно кретања за профитабилан исход.

Овладавање вештином трговања са стратегијама значи развој солидног плана који укључује аналитички приступ тржишним трендовима, пажљиво управљање ризиком и прилагодљив систем трговања. Иако је инхерентно ризично, систематска примена добро осмишљене стратегије трговања може значајно повећати вероватноћу доследне профитабилности. Циљ није само да се праве насумична предвиђања, већ да се изврше трговине на основу израчунатих и информисаних одлука које су у складу са пажљиво размотреним унапред постављеним критеријумима. Овај дисциплиновани приступ може помоћи трговцима да се снађу у сложености тржишта и постигну одржив успех.

Тип стратегије бинарних опција:

- Стратегије техничке анализе: Ове стратегије се ослањају на податке о прошлим ценама и обрасце графикона да предвиде будућа кретања цена. Ово укључује коришћење индикатора и алата за анализу графикона за потенцијалне улазне и излазне тачке.

- Стратегије праћења трендова: Као што име говори, ове стратегије се фокусирају на капитализацију постојећих трендова на тржишту. Трговци имају за циљ да идентификују трендове (узлазне или силазне) и пласирају трговине које су у складу са тим замахом.

- Стратегије преокрета и повлачења: Ове стратегије траже потенцијалне преокрете у трендовима или ретрацементс унутар тренда. Ово би могло укључивати идентификацију нивоа подршке и отпора да би се предвидели скокови цена или преокрети.

- Стратегије замаха и волатилности: Ове стратегије се фокусирају на тржишта са јаким кретањем цена (моментум) или високом волатилношћу. Трговци имају за циљ да идентификују средства са значајним колебањима цена и капитализују то кретање (било горе или доле) пре него што се тренд промени.

- Стратегије управљања ризиком: Без обзира на специфичан приступ трговању, управљање ризиком је кључно. Ово укључује технике као што су одређивање величине позиције, налози за заустављање губитка и постављање ограничења трговања како би се минимизирали потенцијални губици.

Најпопуларније стратегије трговања за трговање бинарним опцијама:

Стратегија тренда:

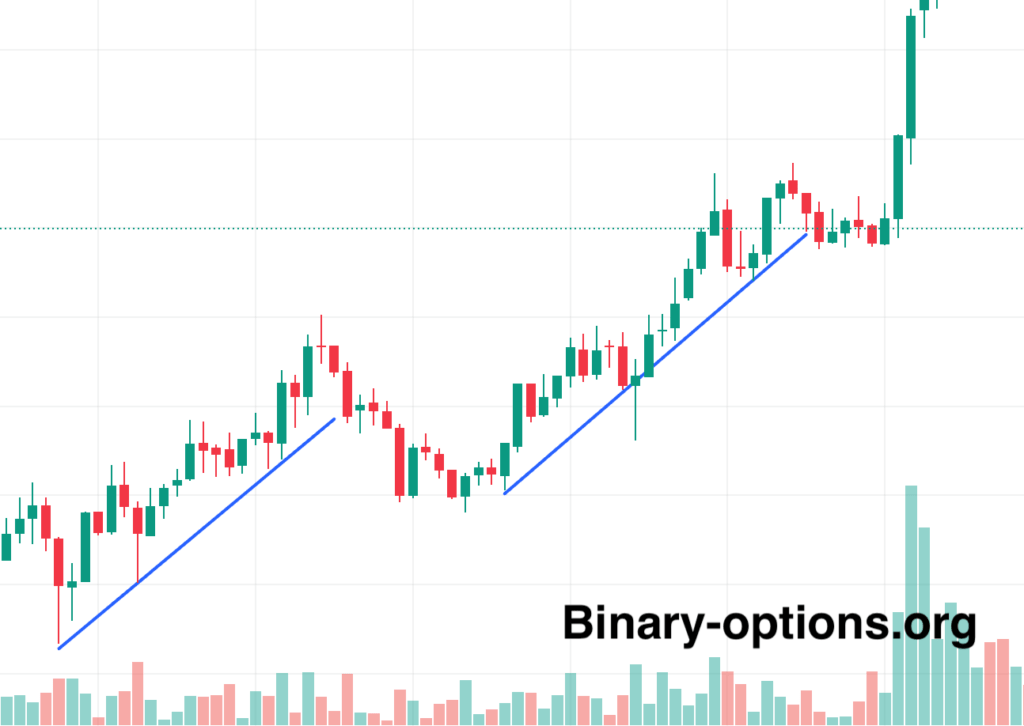

Често описана као „тренд је ваш пријатељ“, ова стратегија укључује идентификацију правца у којем се тржиште креће и трговање у складу са њим. Почетници могу да користе алате техничке анализе као што су покретни просеци да би открили трендове. Ако је тржиште у узлазном тренду, размислите о куповини цалл опција. Насупрот томе, у опадајућем тренду, пут опције би могле бити прави начин.

Разумевање стратегије тренда

Стратегија тренда у трговању бинарним опцијама заснива се на фундаменталном принципу идентификовања укупног правца кретања тржишта или кретања цене одређене имовине и обављања трговања на основу претпоставке да ће се постојећи тренд наставити. Ова стратегија је подржана тржишним аксиомом „тренд је ваш пријатељ“, сугерирајући да је често сигурније и потенцијално исплативије трговати у правцу тренда, а не против њега.

Трендови на тржишту могу се категорисати у три типа:

- Узлазни трендови: одликују се вишим и вишим падовима, што указује да је опште расположење тржишта биковско.

- Опадајући трендови: Означено нижим максимумима и нижим падовима, што показује да је расположење тржишта медведа.

- Сидеваис Трендс: Где се цена креће унутар релативно стабилног опсега без значајног кретања навише или наниже, што указује на неодлучност на тржишту.

Пример примене Тренд стратегије

Замислите да тргујете бинарном опцијом на акцији. Примећујете да су током протеклих неколико недеља акције бележиле константно веће успоне и веће падове. Овај образац сугерише узлазни тренд, сигнализирајући да би куповина цалл опција (предвиђање да ће цена бити виша у време истека) могла бити профитабилна стратегија.

Да бисте применили ову стратегију, можда ћете сачекати благо повлачење цене (мало кретање у односу на тренд), што се често дешава јер се тржишта не крећу праволинијски. Куповина цалл опције током повлачења у узлазном тренду може да обезбеди повољнију улазну тачку, повећавајући потенцијалну профитабилност трговине.

Савети за примену стратегије тренда

- Користите алате за техничку анализу: Примените алате као што су покретни просеци да бисте лакше идентификовали тренд. На пример, ако је цена изнад покретних просека, то може указивати на узлазни тренд.

- Идентификујте нивое подршке и отпора: Познавање где су ови нивои може вам помоћи да разумете где би цена могла да доживи повлачење или пробој, пружајући стратешке тачке уласка и изласка.

- Пратите економске показатеље и вести: Екстерни фактори могу утицати на тржишне трендове. Бити свестан значајних економских догађаја или вести може вам помоћи да предвидите промене у правцу тренда.

- Вежбајте стрпљење и дисциплину: Успешна примена стратегије тренда захтева стрпљење да се сачека да се развију јасни трендови и дисциплину да се не тргује против тренда без значајних доказа.

- Користите демо налог за вежбање: Пре него што примените стратегију тренда са правим новцем, вежбајте на а демо рачун да стекнете осећај за идентификацију трендова и склапање трговања на основу тих трендова.

Пажљиво примењујући стратегију тренда, трговци могу повећати своје шансе да остваре профитабилне трговине бинарним опцијама. Међутим, кључно је запамтити да ниједна стратегија не гарантује успех у свакој трговини, а принципе управљања ризиком увек треба поштовати да бисте заштитили своју инвестицију.

Стратегија подршке и отпора

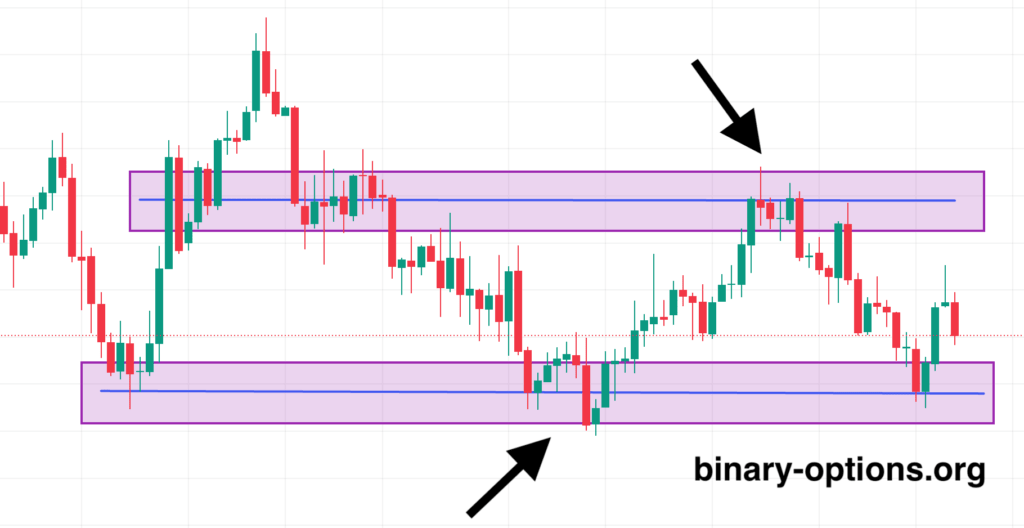

Нивои подршке и отпора су као подови и плафони тржишта; цене имају тенденцију да одбију од ових нивоа. Идентификовањем ових нивоа кроз анализу графикона, почетници могу трговати бинарним опцијама предвиђајући да ли ће се цена одбити од ових нивоа (подршка или отпор) или ће их пробити. Ова стратегија је посебно корисна на тржиштима са ограниченим опсегом.

Разумевање подршке и отпора

Стратегија подршке и отпора у трговању бинарним опцијама се врти око идентификовања специфичних нивоа цена на графиконима који су историјски спречавали да се цена средства креће у одређеном правцу. Ови нивои делују као психолошке баријере за учеснике на тржишту и могу значајно утицати на будуће кретање цене имовине.

- Подршка је ниво цена где се може очекивати да ће опадајући тренд паузирати због концентрације тражње. Како цена имовине пада, потражња за том имовином расте, формирајући тако ниво „подршке“.

- Отпор је супротно од подршке; то је ниво цене где тренд може да паузира или преокрене због концентрације продаје. Како цена имовине расте, продавци почињу да надмашују купце, стварајући ниво „отпора“.

Пример примене стратегије подршке и отпора

Замислите да анализирате графикон одређеног валутног пара и идентификујете ниво цене који је пар покушао да надмаши више пута, али сваки пут није успео. Овај ниво је познат као отпор. Примећујете да сваки пут када цена достигне овај ниво, почиње да опада. Насупрот томе, постоји ниво испод којег цена пада, али се константно враћа назад – ово је ваша подршка.

У примени ове стратегије, можете поставити бинарну опцију „пут“ (кладећи се да ће цена пасти) када се цена приближи нивоу отпора, очекујући да ће поново пасти. Слично, можете поставити опцију „позови“ (кладећи се да ће цена порасти) када цена дотакне ниво подршке, предвиђајући повратак.

Савети за примену стратегије подршке и отпора

- Идентификујте јасне нивое подршке и отпора: Користите историјске податке о ценама да бисте пронашли нивое на којима се цена стално враћала или преокренула. Што је више пута цена дотакла ове нивое без пробијања, то су они јачи.

- Користите алате за техничку анализу: Укључите алате као што су линије тренда, Болингерове траке и покретни просеци да бисте помогли у идентификацији потенцијалних нивоа подршке и отпора.

- Потражите потврду: Пре постављања трговине на основу нивоа подршке или отпора, потражите сигнале потврде да цена поштује ове нивое, као што су обрасци свећњака (нпр. пин бар на нивоу отпора).

- Узмите у обзир снагу нивоа: Што је више пута ниво тестиран и одржан, то се сматра јачим. Међутим, запамтите да када је јак ниво сломљен, он може деловати као супротан тип баријере (тј. стари отпор може постати нова подршка и обрнуто).

- Комбинујте са другим стратегијама: Нивои подршке и отпора могу бити ефикаснији када се комбинују са другим стратегијама трговања или индикаторима, као што су РСИ или МАЦД, да би се потврдила снага или слабост тренда на овим нивоима.

- Вежбајте на демо рачуну: Као и свака стратегија трговања, корисно је вежбати идентификацију и трговање на основу нивоа подршке и отпора на демо рачуну пре него што ризикујете прави новац.

- Будите свесни лажних пробоја: Понекад, цена може накратко пробити ниво подршке или отпора, а затим се обрнути. Ови „лажни пробоји“ могу пружити прилике за трговање, али захтевају брзе стратегије трговања и управљање ризиком.

Имплементација стратегије подршке и отпора захтева пажљиво посматрање и способност брзог реаговања на промене на тржишту. Такође је важно запамтити да ниједна стратегија не гарантује успех и да трговци увек треба да буду спремни да управљају својим ризиком у складу са тим.

Стратегија РСИ и Болингерових опсега

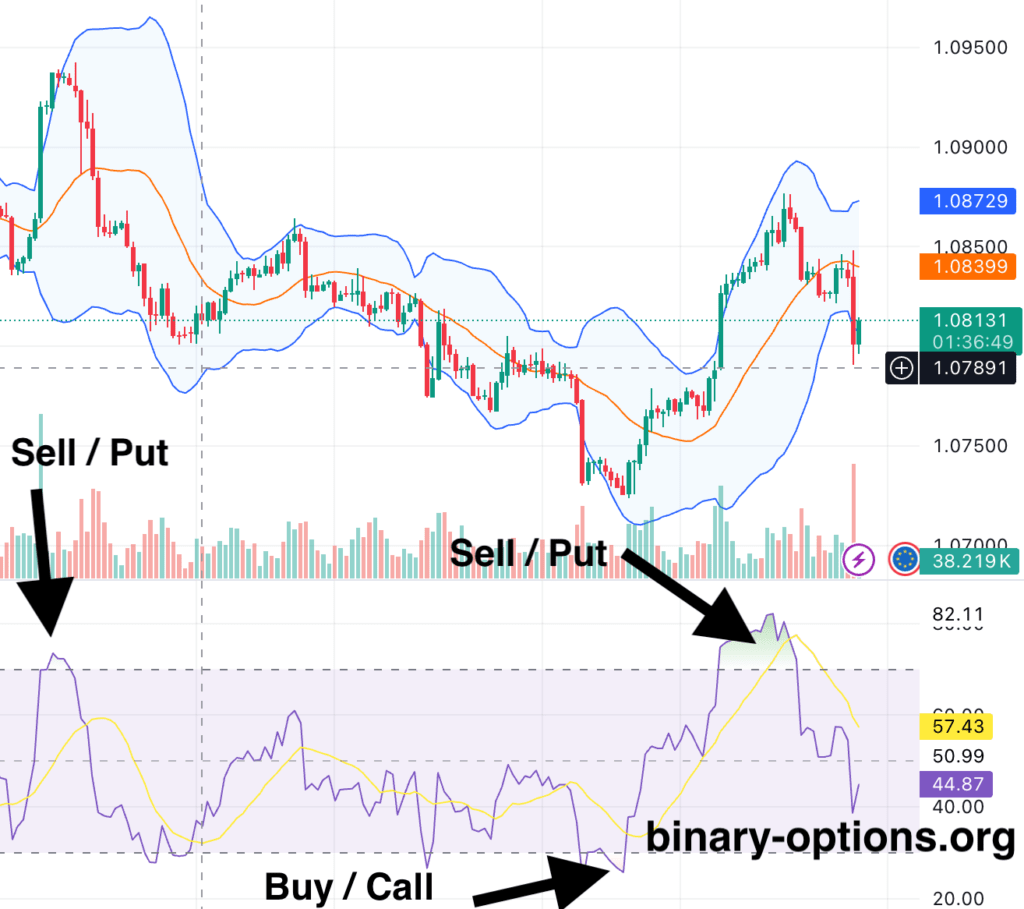

РСИ (индекс релативне снаге) и Боллингер бендови су популарни алати за техничку анализу које користе трговци бинарним опцијама за мерење волатилности тржишта и потенцијалних преокрета цена. Комбиновање ових алата може пружити моћну стратегију за трговање. Ево детаљног погледа на то како ефикасно користити ову стратегију.

Разумевање РСИ и Болингерових опсега

РСИ је осцилатор моментума који мери брзину и промену кретања цена, сигнализирајући услове прескупости или препродаје. Болингерове траке састоје се од средњег појаса који представља једноставан покретни просек у Н-периоду (СМА) и две спољне траке са две стандардне девијације удаљене од СМА, наглашавајући волатилност око цене. Комбиновањем ова два, трговци могу идентификовати потенцијалне улазне тачке; на пример, трговац би могао да тражи РСИ да указује на стање прекомерне куповине (обично изнад 70) са ценом која додирује горњи Болингеров опсег, сигнализирајући потенцијални преокрет и прилику да купи пут опцију. Супротно томе, стање препроданости (РСИ испод 30) са ценом на доњем Болингеровом опсегу може указивати на добар тренутак за куповину опције позива.

- РСИ (индекс релативне снаге): Осцилатор момента који мери брзину и промену кретања цена на скали од 0 до 100. Традиционално, вредности РСИ преко 70 указују на стање прескупости (потенцијално прецењено) где би се могла десити корекција цене. Супротно томе, вредности РСИ испод 30 указују на стање препродаје (потенцијално потцењено), што сугерише да би могао доћи до преокрета цене на горе.

- Боллингер Бандс: Алатка за техничку анализу дефинисана скупом линија тренда исцртаних две стандардне девијације (позитивно и негативно) од једноставног покретног просека (СМА) цене хартије од вредности, али се то може прилагодити жељама корисника. Болингерови појасеви помажу у мерењу волатилности тржишта и идентификацији услова „преткупности“ или „препродаје“.

Пример стратегије РСИ и Болингерових опсега

Претпоставимо да тргујете одређеном имовином, а њена цена је у опадајућем тренду. Примећујете следеће:

- РСИ пада испод 30, што указује да би имовина могла бити препродата.

- Истовремено, цена имовине додирује или пробија доњу Болингерову траку.

Овај сценарио сугерише потенцијални преокрет цене навише, што га чини потенцијалном тачком за постављање „цалл“ опције, предвиђајући да ће цена расти.

Супротно томе, ако РСИ иде изнад 70 (што указује на стање прекомерне куповине) и цена додирне или пробије горњи Боллингеров опсег, то би могла бити добра прилика да се постави „пут“ опција, предвиђајући да ће цена пасти.

Савети за примену стратегије РСИ и Боллингер Бандс

- Сачекајте потврду: Пре него што извршите трговину, сачекајте да оба РСИ укажу на стање претеране или препродаје и да цена ступи у интеракцију са једним од Болингерових опсега. Ова двострука потврда повећава вероватноћу успешне трговине.

- Потражите обрасце цена: Користите обрасце цена (попут дуплих врхова или дна) у комбинацији са РСИ и Боллингеровим опсегом за јаче трговачке сигнале.

- Подесите подешавања: У зависности од вашег стила трговања и имовине којом тргујете, можда ћете морати да прилагодите подешавања Болингерових опсега и РСИ. На пример, дужи период за СМА у Болингеровим појасевима може да обезбеди глаткију траку која би могла бити погоднија за идентификацију дугорочних трендова.

- Комбинујте са другим индикаторима: За додатну потврду, размислите о коришћењу других индикатори попут МАЦД-а или покретних просека. Ово може помоћи у филтрирању лажних сигнала.

- Вежбајте са историјским подацима: Тестирајте своју стратегију користећи историјске податке да бисте видели како би се понашала у различитим тржишним условима. Ово може помоћи да побољшате свој приступ пре него што га употребите у трговању уживо.

- Имајте на уму вести са тржишта: Изненадни догађаји у вестима могу изазвати значајне промене цена које се не могу предвидети само техничком анализом. Увек будите свесни економског календара и догађаја вести који могу утицати на ваша трговачка средства.

Имплементација стратегија РСИ и Боллингер Бандс захтева пажљиво посматрање, стрпљење и праксу. Иако ова стратегија може бити веома ефикасна, важно је запамтити да свако трговање укључује ризик и да нема гаранције за успех. Стога, трговци треба да користе праксе управљања ризиком и да улажу само капитал који могу да приуште да изгубе.

Акција цене са стратегијом свећњака:

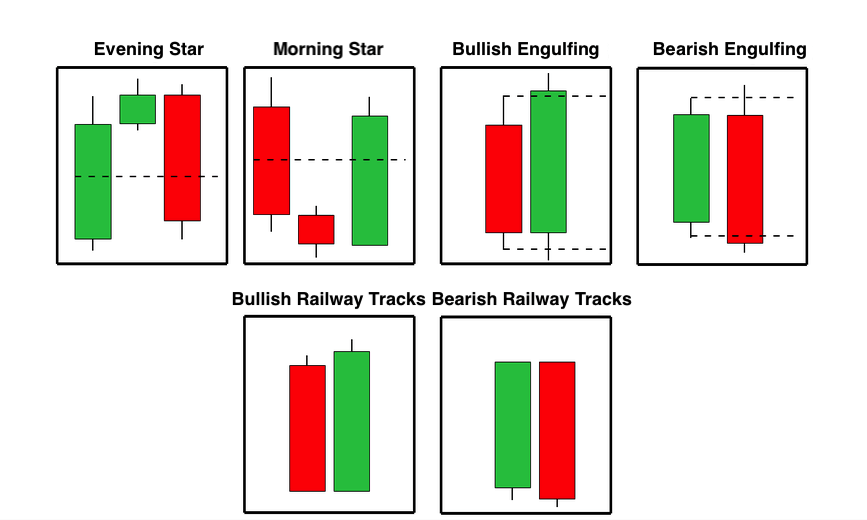

Ова стратегија наглашава важност разумевања образаца свећњака и онога што они указују на расположење тржишта како би се предвидела будућа кретања цена без ослањања на техничке индикаторе. За почетнике, фокусирање на неколико основних шаблона, као што су чекић, шаре за гутање и звезда падалица може бити добар почетак. Ови обрасци, када се јављају на кључним нивоима подршке или отпора, могу дати снажне сигнале о потенцијалним преокретима или наставцима тржишта. На пример, биковски образац гутања близу нивоа подршке може да сугерише прилику за куповину (опција за позив), док би медвеђи образац гутања близу нивоа отпора могао да укаже на могућност продаје (пут опција).

Стратегија Прице Ацтион витх Цандлестицкс је моћан приступ у трговању бинарним опцијама, фокусирајући се на анализу основног кретања цена без употребе индикатора. Ова стратегија се у великој мери ослања на обрасце свећњака, који су специфичне формације створене кретањем цене имовине, да би се предвидела будућа кретања цена. Ево дубљег погледа у ову стратегију и како да је ефикасно примените.

Разумевање акције цена и образаца свећњака

Трговање цена акција укључује разумевање историјских кретања цене имовине да би се предвидео будући смер цена. Обрасци свећњака, који потичу из Јапана пре више од 100 година, су примарни алат за ову стратегију. Сваки свећњак пружа визуелни увид у тржишно расположење тако што приказује отварање, затварање, високе и ниске цене средства у одређеном временском оквиру.

Кеи Цандлестицк Паттернс

Неки од најчешће коришћених образаца свећњака у трговању бинарним опцијама укључују:

- Буллисх Енгулфинг: Указује на потенцијално кретање нагоре. Појављује се када малу медведју свећу прати већа биковска свећа која потпуно прогута претходну свећу.

- Беарисх Енгулфинг: Предлаже потенцијално кретање надоле. Настаје када малу биковску свећу прати већа медведа свећа која у потпуности прогута претходну свећу.

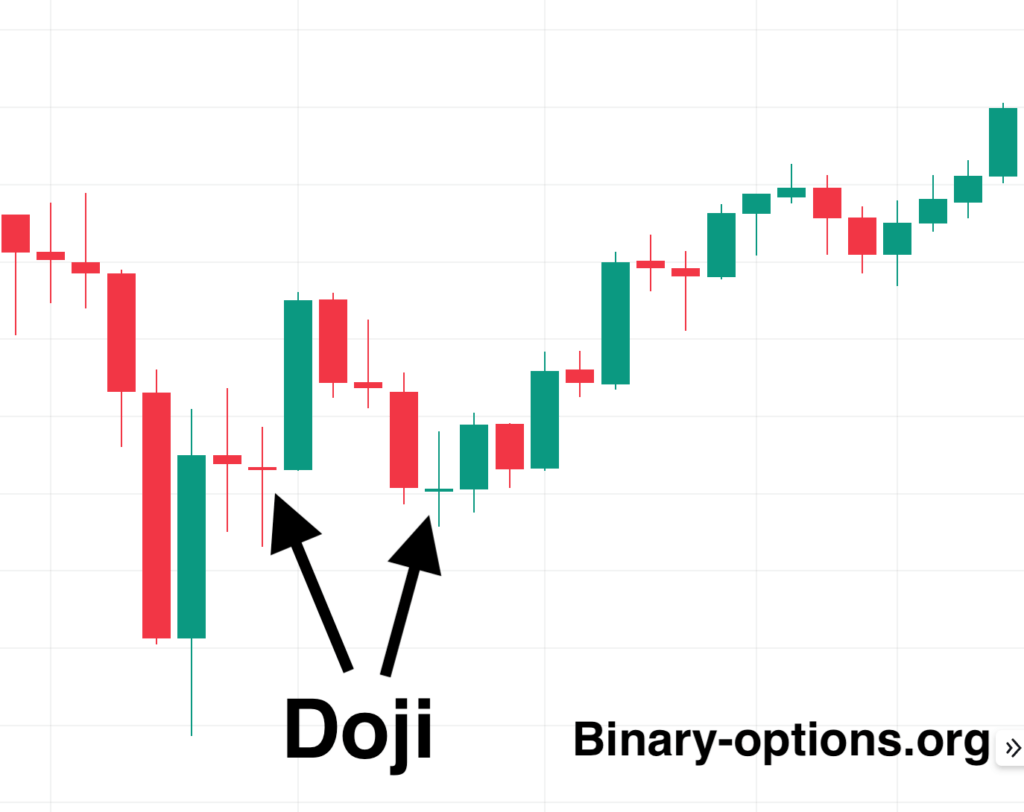

- Доји: Указује на неодлучност на тржишту. То се дешава када су цене отварања и затварања средства практично исте, што резултира укрштеним свећњаком.

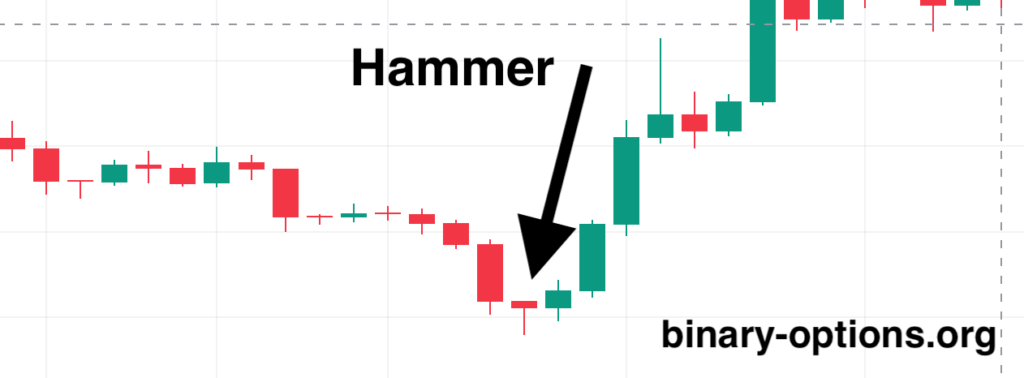

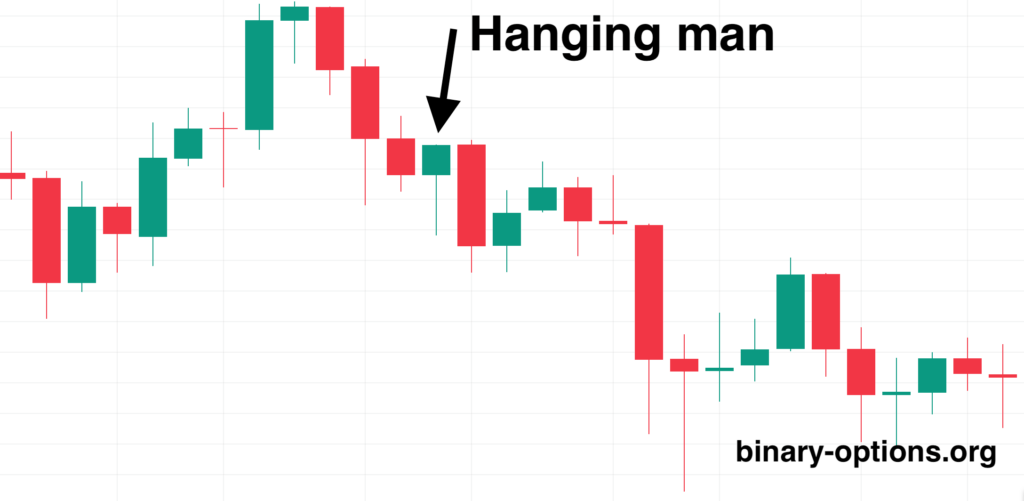

- Чекић и вешалица: Чекић (биковски образац преокрета) и Висећи човек (медвеђи образац преокрета) имају мала тела, мало или нимало горњег фитиља и дугачке доње фитиље, сигнализирајући потенцијалне преокрете.

Пример примене акције цене са стратегијом свећњака

Претпоставимо да надгледате одређену имовину и приметите да се образац биковског гутања формира на кључном нивоу подршке након опадајућег тренда. Ово је снажан сигнал да би цена могла почети да се окреће навише. На основу овог обрасца, постављање опције „позови“ са временом истека које даје тржишту довољно простора да одрази очекивано узлазно кретање могло би бити исплатива одлука.

Савети за примену стратегије

- Нивои подршке и отпора: Комбинујте обрасце свећњака са нивоима подршке и отпора за јаче сигнале. Вероватније је да ће обрасци који се формирају на овим кључним нивоима довести до значајних кретања цена.

- Сачекајте потврду: Након што идентификујете потенцијални образац свећњака, сачекајте следећу свећу да потврди смер пре него што уђете у трговину. Ово смањује вероватноћу лажних сигнала.

- Разматрање временског оквира: Различити временски оквири могу показати различита понашања тржишта. Вежбајте са различитим временским оквирима да бисте пронашли који је најбоље усклађен са вашом трговинском стратегијом.

- Обим као потврдни индикатор: Док се фокусирате на акцију цена, посматрање обима трговине може пружити додатну потврду. Вероватније је да ће образац праћен великим обимом бити поуздан.

- Вежбање и стрпљење: Трговање ценама захтева вежбу за брзо и прецизно препознавање образаца. Будите стрпљиви и сачекајте јасне сигнале пре него што уђете у трговину.

- Управљање ризиком: Увек користите одговарајуће технике управљања ризиком. Одлучите о максималном проценту свог капитала који сте спремни да ризикујете у једној трговини и држите га се.

- Наставите са учењем: Постоји много шаблона свећњака изван основа. Како будете стицали искуство, наставите да учите о сложенијим обрасцима и како они могу указати на потенцијална кретања на тржишту.

Стратегија Прице Ацтион витх Цандлестицкс је веома цењена због своје једноставности и ефикасности. Међутим, као и све стратегије трговања, није сигурна. Континуирано учење, пракса и дисциплинован приступ управљању ризиком су кључни за успех са овом стратегијом у трговању бинарним опцијама.

Буллисх Енгулфинг

Образац биковског гутања је значајан индикатор у домену техничке анализе, сугерирајући потенцијални преокрет из опадајућег тренда у узлазни тренд. Посебно је вредно пажње за трговце који се фокусирају на акцију цена и обрасце свећњака. Овај образац се састоји од два свећњака: први је мањи медведи (црвени или црни) свећњак, потпуно прекривен већим биковским (зеленим или белим) свећњаком који га прати. Кључно је да тело другог свећњака у потпуности покрива тело првог свећњака, што указује на промену тржишног расположења са медвеђег на биковски.

Разумевање обрасца биковског гутања

Овај образац се јавља на дну опадајућег тренда или током повлачења цене унутар узлазног тренда. Почетни медвеђи свећњак одражава наставак силазног тренда, при чему продавци гурају цену ниже. Међутим, следећи дан се отвара ниже од затварања претходног дана, али се затим нагло преокреће да би се затворио изнад максимума првог дана. Ова изненадна промена указује на то да су купци претекли продавце, што потенцијално доводи до преокрета опадајућег тренда.

Пример биковског обрасца гутања

Замислите сценарио у валутном пару ЕУР/УСД где након продуженог опадања, првог дана, посматрате мали црвени свећњак који се затвара ниже него што се отвара, одражавајући наставак медвеђег расположења. На дан 2, цена се отвара испод затварања претходног дана (показујући почетни медвеђи наставак), али онда, неочекивано, расте током дана да би се затворила знатно више од отварања Дана 1, чиме је у потпуности „прогутала“ тело свећњака Дана 1.

Савети за примену стратегије биковског обрасца гутања

- Потврда: Потражите додатну потврду пре него што поступите по обрасцу биковског гутања. Ово би могло бити у облику јаза према горе следећег дана, већег обима на дан заокупљања или других техничких индикатора који сигнализирају узлазни тренд.

- Улазна тачка: Размислите о уласку у трговину на отварању свеће пратећи образац биковског гутања, посебно ако активност пре тржишта или рано трговање сугеришу наставак узлазног момента.

- Контекст тржишта: Увек узмите у обзир шири контекст тржишта. Обрасци биковског гутања су поузданији када се јављају на значајним нивоима подршке, након јасног опадајућег тренда или у условима препродаје.

- Комбинација са другим индикаторима: Повећајте поузданост обрасца биковског гутања комбиновањем са другим алатима техничке анализе, као што су покретни просеци, РСИ (индекс релативне снаге) или МАЦД (дивергенција конвергенције покретног просека). На пример, образац биковског гутања који се формира са препроданим РСИ читањем може указивати на већу вероватноћу биковског преокрета.

Ограничења

Иако је образац Буллисх Енгулфинг моћан алат за идентификацију потенцијалних тржишних преокрета, он није сигуран. Лажни сигнали се могу јавити, а не сви обрасци биковског гутања доводе до трајних узлазних трендова. Стога је кључно користити овај образац у комбинацији са здравим стратегијама управљања ризиком и другим алатима техничке анализе за валидацију трговачких сигнала. Поред тога, трговци треба да узму у обзир укупне тржишне услове и економске индикаторе који могу утицати на кретање цене имовине изван самог обрасца.

Беарисх Енгулфинг

Образац Беарисх Енгулфинг је кључна формација свећњака која сигнализира потенцијални преокрет са узлазног тренда на силазни тренд. Посебно је драгоцена за трговце који се ослањају на акцију цена и анализу свећа да би донели одлуке о трговању. Овај образац садржи две главне компоненте: мањи биковски (зелени или бели) свећњак који је у потпуности прекривен следећим већим (црвеним или црним) свећњаком. Суштина обрасца Беарисх Енгулфинг је да тело другог свећњака у потпуности покрива или прогута тело првог свећњака, што указује на снажан помак у тржишном расположењу са биковског на медвеђи.

Разумевање обрасца медвеђег гутања

Овај образац се обично појављује на врхунцу узлазног тренда или током корективног раста унутар опадајућег тренда. Први свећњак, будући да је биковски, сугерише да се узлазни тренд наставља док купци гурају цену више. Међутим, следећи дан се отвара на или изнад затварања претходног дана, али онда нагло мења смер, затварајући се испод најниже вредности првог дана. Ова драматична промена означава да су продавци стекли контролу, што је могуће да најављује почетак опадања.

Пример узорка медвеђег гутања

Размислите о сценарију где, након сталног тренда раста цене одређене акције, првог дана, посматрате мали зелени свећњак, што указује на наставак биковског тренда. На дан 2, међутим, акције се отварају изнад затварања претходног дана (што указује на почетни биковски наставак), али доживљава значајну распродају током дана, затварајући се знатно испод најнижег нивоа свећњака Дана 1. Ова акција формира образац Беарисх Енгулфинг, сигнализирајући потенцијални преокрет.

Савети за примену стратегије обрасца медвеђег гутања

- Потврда: Пре него што поступите по обрасцу Беарисх Енгулфинг, потражите додатну потврду. Ово би могло укључивати пад на дну следећег дана, повећан обим на дан гутања медведа или друге техничке индикаторе који сугеришу опадајући тренд.

- Улазна тачка: Размислите о покретању кратке позиције или продаји на отварању свеће пратећи образац Беарисх Енгулфинг, посебно ако тржиште показује знаке наставка пада замаха у трговању пре тржишта или на почетку сесије.

- Контекст тржишта: Обрасци захватања медведа су снажнији када се јављају након јасног узлазног тренда, близу нивоа отпора или у условима превелике куповине. Њихов значај се повећава када се усклади са укупним тржишним расположењем или фундаменталном анализом.

- Комбинација са другим индикаторима: Ојачајте предиктивну моћ обрасца Беарисх Енгулфинг комбиновањем са другим аналитичким алатима, као што су покретни просеци, РСИ или МАЦД. Образац Беарисх Енгулфинг праћен дивергенцијом медведа у РСИ или МАЦД може указивати на већу вероватноћу преокрета у медведима.

Ограничења

Док је образац Беарисх Енгулфинг снажан индикатор за предвиђање пада, трговци би требало да буду свесни његових ограничења. Лажни сигнали су могући, а не сваки образац Беарисх Енгулфинг води до продуженог падајућег тренда. Стога је укључивање овог обрасца у ширу стратегију трговања која укључује темељне праксе управљања ризиком и друге облике техничке и фундаменталне анализе од суштинског значаја за минимизирање ризика и повећање вероватноће успешне трговине.

Доји Паттернс

Доји је кључни образац свећњака који сигнализира неизвесност и потенцијални преокрет на тржишту. Карактерише га свећњак са ценом на затварању која је веома близу почетној цени, упркос трговачким активностима које се дешавају током сесије. Ово резултира свећњаком који има мало тело и може имати дуге или кратке сенке (фитиљи) које се протежу од врха и дна, што указује на распон трговачких цена током периода. Доји је визуелна репрезентација натезања између купаца и продаваца где ни једно ни друго не добија значајну позицију, сигнализирајући неодлучност.

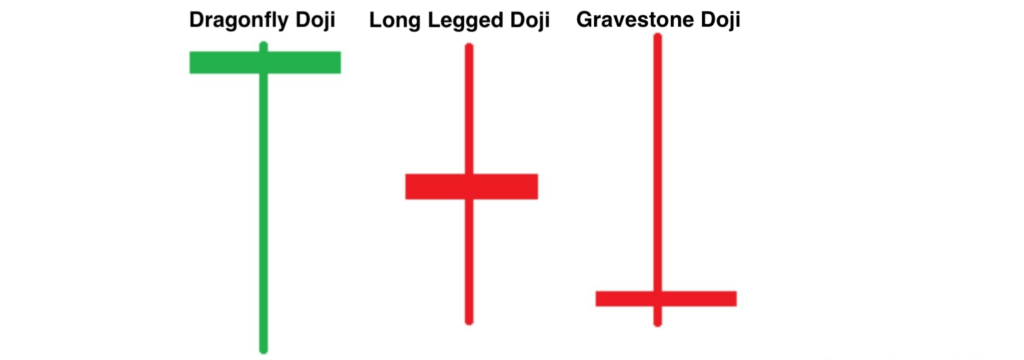

Врсте доџи образаца

Стандард Доји: Класични Доји, где су отворени и затворени скоро идентични са различитим дужинама сенки.

Дугоноги Доји: Доји са дугим сенкама, што указује на већи степен неодлучности и волатилности.

Драгонфли Доји: Отварање, затварање и високе цене су исте, са дугом нижом сенком. Ово често указује на потенцијални биковски преокрет.

Гравестоне Доји: Отварање, затварање и ниске цене су исте, са дугом горњом сенком. Ово обично сигнализира преокрет медведа.

Пример Доји узорка

Замислите да се акцијама тргује на 50 долара на отварању, померајући се на 55 долара, на 45 долара, а затим се враћају на 50 долара на затварању. Ово ствара Доји свећњак, што указује да упркос дневној волатилности, постоји равнотежа између притиска куповине и продаје.

Савети за примену стратегије Доји шаблона

- Сачекајте потврду: Појава доџија је знак тржишне неодлучности, али није само дефинитиван показатељ будућег правца. Трговци треба да сачекају додатну потврду на следећим свећама или да користе друге техничке индикаторе пре него што донесу одлуку о трговини.

- Размотрите контекст: Доји који се појављује на врху узлазног тренда или на дну опадајућег тренда може бити значајнији, што указује на потенцијални преокрет. Ефикасност Доји-ја као сигнала преокрета је побољшана када се формира близу нивоа отпора или подршке или када је тржиште прекупљено или препродато.

- Користите са другим индикаторима: Комбиновање Доји образаца са другим алатима техничке анализе као што су покретни просеци, РСИ или МАЦД може помоћи у потврђивању потенцијалних тржишних преокрета и побољшању доношења одлука. На пример, Доји праћен великом медведом свећом може потврдити сигнал преокрета, посебно ако је праћен великим обимом трговања.

- Пратите јачину звука: Већи обим трговања на потврдној свећи након Дојија може пружити додатни доказ о новом тржишном правцу. Обим је кључни индикатор који може да означи снагу иза потеза који прати Доји образац.

Ограничења

Иако су Доји обрасци користан алат за идентификацију потенцијалних преокрета, они нису сигурни. Лажни сигнали се могу јавити, посебно на веома нестабилним тржиштима где кретања цена могу довести до честих доџија без значајних промена смера. Као и код свих стратегија трговања, укључивање Дојиса у свеобухватан план трговања који укључује друге облике анализе и строге праксе управљања ризиком је кључно за успех.

Хаммер паттерн

Чекић је биковски преокрет свећњака који се обично јавља на дну силазног тренда, сигнализирајући потенцијални преокрет у расположењу тржишта од медведског ка биковском. Карактерише га мало право тело на горњем крају опсега трговања, са дугом доњом сенком која је обично двоструко већа од тела, и мало или нимало горње сенке. Чекић указује на то да иако је постојао притисак на продају током трговачке сесије, до затварања, купци су били у могућности да гурну цену назад на ниво отварања, што сугерише растуће биковско расположење.

Пример узорка чекића

Размислите о сценарију где је акција била у сталном опадајућем тренду неколико недеља, тргујући са 100 долара на 70 долара. На одређени дан, цена се отвара на 70 долара, а затим значајно пада на 60 долара током сесије, што указује на наставак медвеђег расположења. Међутим, до краја сесије, цена расте и затвара се близу почетне цене на 69 долара. Ово формира свећњак Хаммер, пошто је цена значајно порасла са најнижих вредности, показујући да купци почињу да преузимају контролу.

Савети за примену стратегије Хаммер

- Сачекајте потврду: Присуство Хаммер обрасца сугерише потенцијални биковски преокрет, али трговци би требало да траже потврду пре него што делују на то. Ова потврда може доћи од следеће зелене свеће (што указује на цену на затварању већу од цене отварања) следећег дана, или од других биковских индикатора или образаца.

- Проверите јачину звука: Да би се Хаммер сматрао поузданим сигналом, идеално би требало да се догоди са већим обимом трговања од просечног. Повећани обим сугерише да је повратак нагоре подржао значајан број купаца, што може указивати на јаче уверење у преокрет цене.

- Користи се у комбинацији са другим индикаторима: Да би повећали поузданост Хаммер сигнала, трговци често користе друге алате техничке анализе, као што су покретни просеци, РСИ (индекс релативне снаге) или нивои подршке. На пример, чекић који се формира близу главног нивоа подршке или кључног покретног просека може пружити додатни доказ потенцијалног биковског преокрета.

- Поставите одговарајуће стоп губитке: Да бисте ефикасно управљали ризиком, поставите налоге за заустављање губитка испод најнижег нивоа чекићеве сенке. Ово штити од могућности лажног сигнала преокрета и ограничава потенцијалне губитке ако се тренд не промени како је предвиђено.

- Узмите у обзир тренд: Док чекић може указивати на преокрет, његова ефикасност је већа када се догоди након значајног пада тренда. Хаммер образац који се појављује без претходног опадајућег тренда можда неће имати исту тежину или предиктивну вредност.

Ограничења

Образац Хаммер, иако је користан индикатор потенцијалног преокрета на тржишту, није сигуран и не треба га користити изоловано. Лажни сигнали се могу појавити, посебно на тржиштима са високом волатилношћу или када се образац формира без значајних претходних трендова. Увек узмите у обзир шири контекст тржишта и поткрепите Хаммер сигнал другим облицима техничке анализе и индикатора како бисте побољшали одлуке о трговању и смањили ризик.

Узорак Хангинг Ман

Висећи човек је образац свећњака за преокрет који се често појављује на врху узлазног тренда, сигнализирајући потенцијални прелазак са биковског на медвеђе расположење тржишта. По изгледу веома подсећа на Хаммер образац, али се јавља у другачијем контексту. Висећи човек има мало право тело на горњем крају опсега трговања, дугу доњу сенку (најмање двоструко већу од дужине тела) и мало или нимало горње сенке. Овај образац сугерише да су упркос снажном продајном притиску током сесије, купци у почетку могли да погурају цене назад, само да би се цена на затварању смирила близу отварања, што указује на слабљење биковског момента.

Пример узорка висећег човека

Замислите акцију у снажном растућем тренду, која се креће са 50 на 70 долара током неколико недеља. На одређени дан, након отварања на 70 долара, цена нагло пада на 60 долара током трговачке сесије, што указује на нагли пораст притиска продаје. Међутим, пре него што се сесија заврши, цена се опоравља, затварајући се мало изнад отварања на 71 долар, формирајући Висећег човека. Овај образац указује да упркос опоравку, продавци почињу да изазивају преовлађујући узлазни тренд, што потенцијално доводи до преокрета.

Савети за примену стратегије вешајућег човека

- Потражите потврду: Појава Висећег човека указује на потенцијални преокрет медведа, али потврда је кључна пре доношења одлука о трговању. Потврда може доћи од наредне медвеђе свеће (затварање ниже од цене отварања) или других медведих сигнала у наредним сесијама.

- Јачина звука је кључна: Поуздан образац Хангинг Ман често карактерише већи обим трговања, што значи да је притисак продаје био значајан. Велики волумен током формирања Висећег човека додаје кредибилитет потенцијалном сигналу преокрета.

- Допуна са техничким индикаторима: Повећање предиктивне моћи Висећег човека коришћењем у комбинацији са другим техничким индикаторима, као што су покретни просеци, РСИ или МАЦД, може пружити свеобухватнији поглед на тржишне услове и потенцијалне преокрете.

- Управљање ризиком: Имплементација налога за заустављање губитка тик изнад максимума Хангинг Ман може помоћи у управљању ризиком. Ако се тржиште не преокрене и уместо тога настави узлазни тренд, овај приступ ограничава потенцијалне губитке.

- Контекст тренда је битан: Да би се Висећи човек сматрао важећим сигналом за преокрет, мора да прати утврђени узлазни тренд. Образац Хангинг Ман без претходног повећања цене можда неће послужити као поуздан показатељ преокрета на тржишту.

Ограничења

Иако Висећи човек може бити претходник тржишног преокрета, то није непогрешив сигнал. Лажни преокрети су могући, посебно на нестабилним тржиштима или када се образац формира без значајних претходних трендова. Образац би, стога, требало да буде потврђен кроз додатну анализу, укључујући испитивање образаца свећњака који следе, коришћење техничких индикатора и разматрање укупних тржишних услова. Као и код свих стратегија трговања, употреба свеобухватног приступа који укључује добре праксе управљања ризиком је од суштинског значаја за ефикасно кретање према потенцијалним тржишним преокретима.

Стратегија трговања вестима:

Ова стратегија капитализује волатилност коју саопштења вести могу донети тржишту. Економска саопштења, извештаји о заради и политички догађаји могу имати значајан утицај на цене имовине. Остајући информисани о таквим догађајима и разумевањем њихових потенцијалних ефеката, почетници могу да тргују на основу очекиваног тржишног правца након саопштења за јавност.

Разумевање стратегије трговања вестима

Стратегија трговања вестима се врти око премисе да значајне економске вести и догађаји могу изазвати значајну волатилност на тржишту, што доводи до предвидљивих кретања цена које се могу капитализовати. Трговци који су специјализовани за ову стратегију остају у току са саопштењима за вести као што су најаве економских података, одлуке централне банке или геополитички догађаји, и тргују на основу њиховог очекиваног утицаја на финансијска тржишта.

Ова стратегија је заснована на идеји да ће тржишта реаговати на вести на предвидљив начин, у зависности од тога да ли су вести позитивне или негативне у односу на тржишна очекивања. За трговце бинарним опцијама, ово може значити постављање трговања које се кладе на смер тржишта након саопштења за јавност. Стратегија захтева добро разумевање начина на који различите врсте вести утичу на тржишта и способност брзог реаговања када се вести појаве.

Пример примене стратегије трговања вестима

Претпоставимо да ће амерички извештај о платном списку за не-пољопривредне послове (НФП) ускоро бити објављен и да се широко очекује да ће показати значајно повећање запослености. Ако извештај заиста потврди раст радних места већи од очекиваног, долар ће вероватно ојачати у односу на друге валуте. Трговац вестима може да постави опцију позива на УСД/ЈПИ или УСД/ЕУР, предвиђајући да ће долар порасти након објаве.

Насупрот томе, ако је извештај НФП разочаравајуће нижи од очекиваног, што указује на слабост на тржишту рада, трговац би могао да постави пут опцију, кладећи се на пад долара.

Савети за примену стратегије

- Останите информисани: Користите економске календаре да бисте пратили када је планирано објављивање значајних вести. Будите свесни времена и очекиваног утицаја ових најава.

- Разумети тржишна очекивања: Нису само вести саме по себи, већ и начин на који се оне пореде са очекивањима тржишта оно што покреће кретање цена. Прогнозе пре објављивања и консензусне бројке могу да обезбеде мерило за мерење изненађења или разочарања.

- Куицк Екецутион: Тржишта се брзо крећу након објављивања вести. Поседовање платформе која омогућава брзо извршење трговина је кључно.

- Управљање ризиком: С обзиром на велику волатилност, неопходно је пажљиво управљати ризиком. Размислите о коришћењу ниже полуге и постављању мањих опклада како бисте управљали ризиком од изненадних кретања на тржишту у односу на вашу позицију.

- Пракса чини савршеним: Користите демо рачун да вежбате своју стратегију трговања вестима без ризика за прави новац. Ово вам може помоћи да стекнете осећај за реакцију тржишта на различите врсте вести.

- Потражите претеране реакције: Често почетна реакција тржишта на вести може бити претерана реакција, праћена корекцијом. Ако можете да идентификујете претеране реакције, можда ће постојати прилике за профитабилне трговине након саопштења за вести.

- Диверсифи: Не фокусирајте се само на једну врсту вести или тржишта. Економски показатељи, политички догађаји и корпоративне зараде могу пружити прилике за трговање.

Ограничења

Трговина бинарним опцијама може бити веома профитабилна, али такође носи значајне ризике. Реакције тржишта могу бити непредвидиве, а проклизавање (разлика између очекиване цене трговине и цене по којој се трговина обавља) може утицати на исход, посебно у веома нестабилним условима. Штавише, неки брокери бинарних опција могу ограничити трговање око најава вести због повећане волатилности.

Да бисте ублажили ове ризике, од суштинске је важности да останете информисани, да практикујете дисциплиновано управљање ризицима и да стално усавршавате своју стратегију засновану на искуству и посматрању тржишта.

ЕУР/УСД стратегија

Валутни пар ЕУР/УСД је један од најликвиднијих и најшире тргованих парова на Форек тржишту. Стратегије трговања за овај пар често укључују и техничку и фундаменталну анализу. Техничка анализа може укључивати коришћење покретних просека за идентификацију трендова, док фундаментална анализа укључује праћење економских вести из еврозоне и Сједињених Држава.

Једна уобичајена стратегија је трговина паром око великих економских најава, као што су одлуке о каматним стопама или извештаји о запошљавању. Трговци траже повећану волатилност током ових времена и користе је у своју корист. Комбиновање анализе економских индикатора са техничким алатима као што су МАЦД или РСИ може пружити свеобухватне трговачке сигнале.

Стратегија за 5 минута

Ова стратегија се фокусира на краткорочне трговине са роком трајања од 5 минута. Трговци користе различите индикаторе и технике анализе да предвиде кретање цена у овом кратком периоду, са циљем брзог профита.

На пример, трговац може да користи стохастички осцилатор да идентификује услове прекомерне куповине и препродаје у року од 5 минута. Комбиновање овога са анализом тренда може помоћи у идентификацији оптималних улазних и излазних тачака за краткорочне трговине.

Закључак

Примена ових стратегија бинарних опција захтева праксу и стрпљење. Почетници би требало да почну са демо рачуном како би усавршили своје вештине без ризика за прави новац. Као и код сваке инвестиције, важно је запамтити да не постоји гаранција успеха у трговању бинарним опцијама, али коришћење ових стратегија може повећати ваше шансе за информисање и потенцијално профитабилне трговине.

Даље читање: