Contents

- 1 A bináris opciós stratégiák típusai:

- 2 A bináris opciós kereskedés legnépszerűbb kereskedési stratégiái:

- 3 Trendstratégia:

- 4 Támogatási és Ellenállási Stratégia

- 5 RSI és Bollinger Bands stratégia

- 6 Árakció a gyertyatartó stratégiával:

- 7 Hírek kereskedési stratégia:

- 8 EUR/USD stratégia

- 9 5 perces stratégia

- 10 Következtetés

A bináris opciós stratégia szisztematikus megközelítést foglal magában bináris opciós kereskedés, ahol az eredmények két lehetséges eredményre korlátozódnak: fix nyereségre vagy veszteségre. Ezek a stratégiák kulcsfontosságúak, mert segítenek a kereskedőknek pontosabb döntéseket hozni, ami potenciálisan növeli a sikeres kereskedések valószínűségét. A hatékony módszer kifejlesztésének sarokköve ebben a kereskedési formában a piaci viszonyok megértésében és a technikai elemzés alkalmazásában rejlik az eszköz árának jövőbeni mozgásának előrejelzésére.

A sikeres kereskedési stratégia a kulcsfontosságú jelzések azonosításán és végrehajtásán múlik a piacon. Például, ha egy kereskedő arra számít, hogy egy eszköz ára egy adott időkereten belül emelkedni fog, akkor egy úgynevezett „hívási” opciót helyezhet el. Ezzel szemben, ha az ár csökkenésére számítunk, akkor az „eladás” opció megfelelőbb lehet. Minden döntés nem csupán szeszélyen alapul, hanem a piaci trendek, a gazdasági mutatók és a diagrammintázatok alapos elemzésén alapul.

Fundamentális elemzés és technikai elemzés két elsődleges módszer a kereskedési lehetőségek felmérésére. A fundamentális elemzés magában foglalja a gazdasági mutatók, a vállalati eredményjelentések és a sajtóközlemények értékelését az ármozgások előrejelzésére. Betekintést nyújt a hosszú távú trendekbe, és különösen akkor lehet hasznos, ha külső események befolyásolják a piaci árakat. Másrészt a technikai elemzés a kereskedési tevékenységből összegyűjtött statisztikai trendekre összpontosít, mint például az ármozgás és a mennyiség. Különféle eszközök, például mozgóátlagok, RSI és Fibonacci retracementek segítségével a kereskedők konkrét be- és kilépési pontokat találhatnak, ezáltal maximalizálják esélyeiket a nyereséges kereskedés végrehajtására.

A kereskedési stratégiák másik kulcsfontosságú szempontja a kockázatkezelés. Egy meghatározott kockázati stratégia, amelyben a kereskedő pontosan tudja, hogy mennyit veszíthet vagy nyerhet, mielőtt megkezdené a kereskedést, segít fenntartani a kereskedési folyamat feletti ellenőrzést. Az egyes ügyletekbe befektetendő összeg és az adott időszakon belül végrehajtott ügyletek számának korlátozása segíthet a kereskedési tőke megőrzésében és a kereskedés érzelmi hatásának csökkentésében.

Az időkeret kiválasztása szintén a stratégia felépítésének szerves részét képezi. Különböző időkeretek befolyásolhatják a kereskedési stílust, a nagyon rövid, 60 másodperces lejáratoktól a hosszabb időszakokig, például a nap végi vagy akár a hónap végi lejáratig terjedő opciókkal. A lejárati idő megválasztásának összhangban kell lennie az alkalmazott elemzéssel; például a rövid távú trendek alkalmasabbak lehetnek rövidebb lejáratokra, míg a hosszú távú trendek hosszabb időkeretet tehetnek szükségessé ahhoz, hogy elegendő mozgást biztosítsanak a nyereséges eredményhez.

A stratégiákkal való kereskedés művészetének elsajátítása egy szilárd terv kidolgozását jelenti, amely magában foglalja a piaci trendek analitikus megközelítését, az aprólékos kockázatkezelést és egy alkalmazkodó kereskedési rendszert. Bár eredendően kockázatos, egy jól átgondolt kereskedési stratégia szisztematikus alkalmazása jelentősen növelheti a következetes jövedelmezőség valószínűségét. A cél nem pusztán a véletlenszerű előrejelzések készítése, hanem a kereskedések végrehajtása kiszámított és megalapozott döntések alapján, amelyek megfelelnek a gondosan átgondolt előre meghatározott kritériumoknak. Ez a fegyelmezett megközelítés segíthet a kereskedőknek eligazodni a piac összetettségei között, és tartós sikereket elérni.

A bináris opciós stratégiák típusai:

- Technikai elemzési stratégiák: Ezek a stratégiák a múltbeli áradatokra és diagrammintázatokra támaszkodnak a jövőbeli ármozgások előrejelzéséhez. Ez magában foglalja a mutatók és eszközök használatát a lehetséges belépési és kilépési pontok diagramjainak elemzéséhez.

- Trendkövető stratégiák: Ahogy a neve is sugallja, ezek a stratégiák a piacon meglévő trendek kihasználására összpontosítanak. A kereskedők célja, hogy azonosítsák a trendeket (felfelé vagy lefelé), és olyan kereskedéseket helyezzenek el, amelyek igazodnak ehhez a lendülethez.

- Visszafordítási és visszakövetési stratégiák: Ezek a stratégiák a trendek lehetséges megfordításait vagy a trenden belüli visszakövetéseket keresik. Ez magában foglalhatja a támogatási és ellenállási szintek azonosítását az árpattanások vagy visszafordulások előrejelzéséhez.

- Lendületi és volatilitási stratégiák: Ezek a stratégiák az erős ármozgások (lendület) vagy nagy volatilitású piacokra összpontosítanak. A kereskedők célja, hogy azonosítsák a jelentős áringadozású eszközöket, és kihasználják ezt a mozgást (akár felfelé, akár lefelé), mielőtt a trend megváltozik.

- Kockázatkezelési stratégiák: Az adott kereskedési megközelítéstől függetlenül a kockázatkezelés kulcsfontosságú. Ez magában foglalja az olyan technikákat, mint a pozícióméretezés, a veszteség leállítási megbízások és a kereskedési limitek meghatározása a potenciális veszteségek minimalizálása érdekében.

A bináris opciós kereskedés legnépszerűbb kereskedési stratégiái:

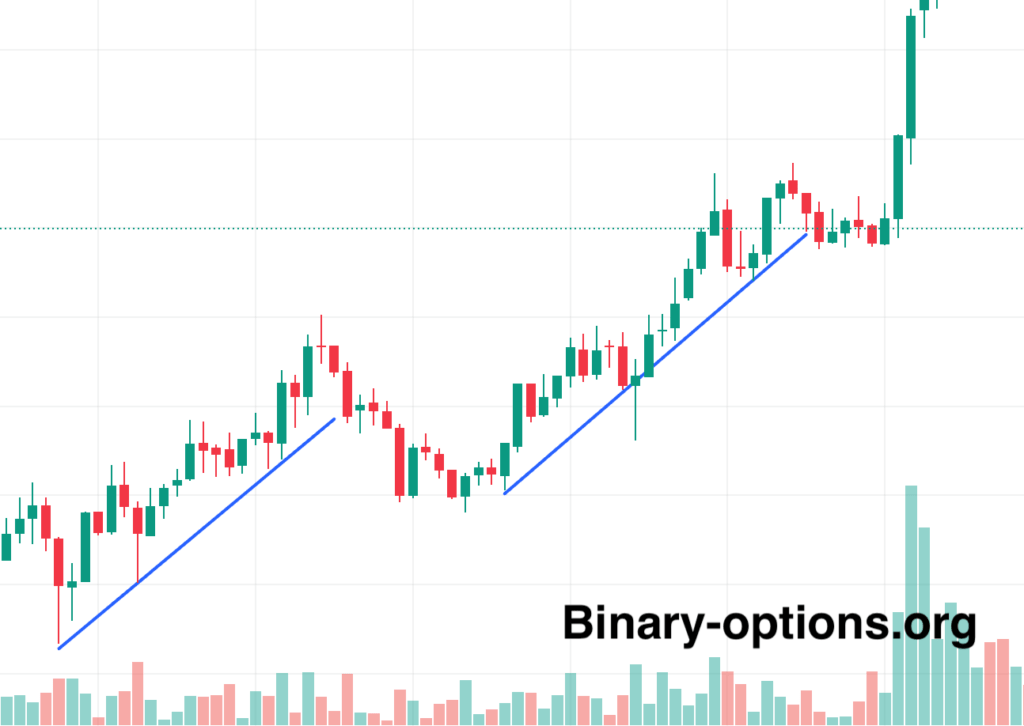

Trendstratégia:

Ezt a stratégiát gyakran úgy írják le, hogy „a trend a barátod”. Ez a stratégia magában foglalja a piac mozgási irányának meghatározását, és az ahhoz igazodó kereskedést. A kezdők technikai elemző eszközöket, például mozgóátlagokat használhatnak a trendek észlelésére. Ha a piac emelkedő tendenciát mutat, fontolja meg a vételi opciók vásárlását. Ezzel szemben, ha a trend csökken, az eladási opciók jelenthetik a megfelelő utat.

Trendstratégia megértése

A bináris opciós kereskedésben a Trend Stratégia azon az alapelven alapul, hogy meghatározza a piac általános irányát vagy egy adott eszköz ármozgását, és azon a feltételezésen alapul, hogy a meglévő trend folytatódik. Ezt a stratégiát a „trend a barátod” piaci axióma támasztja alá, ami azt sugallja, hogy gyakran biztonságosabb és potenciálisan jövedelmezőbb a trend irányában kereskedni, nem pedig ellene.

A piaci trendek három típusba sorolhatók:

- Emelkedő trendek: magasabb csúcsok és mélypontok jellemzik, ami azt jelzi, hogy az általános piaci hangulat bullish.

- Lefelé mutató trendek: Alacsonyabb csúcsok és mélypontok jellemzik, ami azt mutatja, hogy a piaci hangulat medve.

- Oldalirányú trendek: Ha az ár egy viszonylag stabil tartományon belül mozog jelentős felfelé vagy lefelé irányuló mozgás nélkül, ami határozatlanságra utal a piacon.

Példa a Trend Stratégia alkalmazására

Képzeld el, hogy bináris opcióval kereskedsz egy részvényen. Észreveszi, hogy az elmúlt hetekben a részvények folyamatosan magasabb csúcsokat és mélypontokat értek el. Ez a minta emelkedő tendenciát sugall, jelezve, hogy a vételi opciók vásárlása (amely azt jósolja, hogy az ár magasabb lesz a lejáratkor) nyereséges stratégia lehet.

Ennek a stratégiának az alkalmazásához meg kell várnia az ár enyhe visszahúzódását (kis mozgás a trend ellenében), ami gyakran előfordul, mivel a piacok nem egyenes vonalban mozognak. A vételi opció vásárlása egy felfelé ívelő trend visszahúzódása során kedvezőbb belépési pontot biztosíthat, növelve a kereskedés potenciális jövedelmezőségét.

Tippek a Trend Stratégia alkalmazásához

- Használja a technikai elemző eszközöket: A trend azonosításához olyan eszközöket kell alkalmazni, mint a mozgóátlagok. Például, ha az árfolyam a mozgóátlag felett van, az emelkedő trendet jelezhet.

- Határozza meg a támogatási és ellenállási szinteket: Ha tudja, hol vannak ezek a szintek, segíthet megérteni, hogy az ár hol eshet vissza vagy áttörést, így stratégiai belépési és kilépési pontokat biztosít.

- Kövesse nyomon a gazdasági mutatókat és híreket: A külső tényezők befolyásolhatják a piaci trendeket. A jelentős gazdasági események vagy hírek ismerete segíthet előre látni a trend irányában bekövetkező változásokat.

- Gyakorolj türelmet és fegyelmet: A trendstratégia sikeres alkalmazásához türelemre van szükség, hogy megvárjuk, amíg egyértelmű trendek alakulnak ki, és fegyelemre van szükség, hogy ne kereskedjünk a trend ellen jelentős bizonyítékok nélkül.

- Használjon bemutató fiókot a gyakorláshoz: Mielőtt valódi pénzzel alkalmazná a trendstratégiát, gyakoroljon a demo számla hogy átérezhesse a trendek azonosítását és a trendek alapján történő kereskedéseket.

A trendstratégia átgondolt alkalmazásával a kereskedők növelhetik esélyeiket arra, hogy nyereséges kereskedéseket kössenek bináris opciókkal. Fontos azonban megjegyezni, hogy egyetlen stratégia sem garantálja a sikert minden kereskedésben, és a kockázatkezelési elveket mindig be kell tartani a befektetés védelme érdekében.

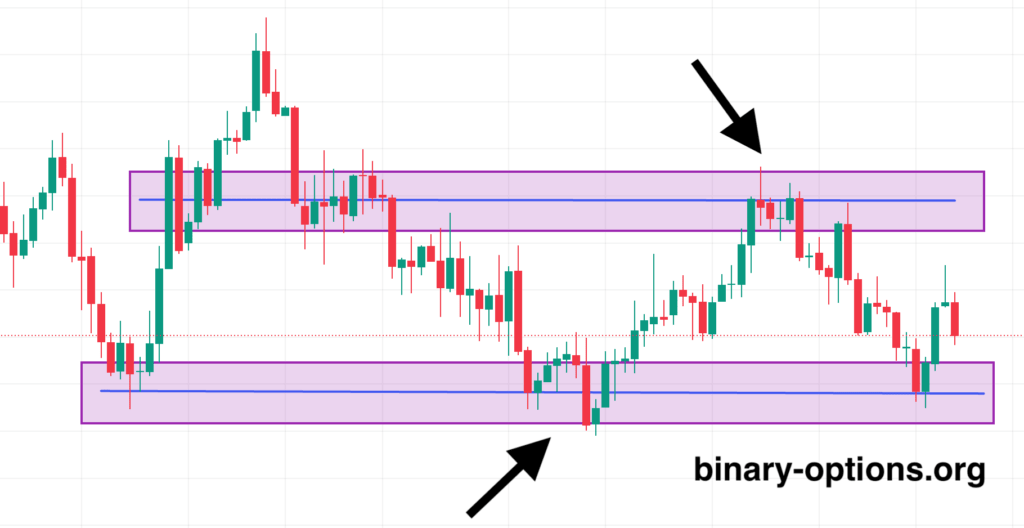

Támogatási és Ellenállási Stratégia

A támogatási és ellenállási szintek olyanok, mint a piac padlói és mennyezetei; az árak ezekről a szintekről hajlamosak elrugaszkodni. Ha diagramelemzésen keresztül azonosítja ezeket a szinteket, a kezdők kereskedhetnek bináris opciókkal, előre jelezve, hogy az árfolyam visszapattan-e ezekről a szintekről (támogatás vagy ellenállás), vagy áttöri azokat. Ez a stratégia különösen hasznos a tartományhoz kötött piacokon.

Támogatás és ellenállás megértése

A támogatási és ellenállási stratégia a bináris opciók kereskedelmében a körül forog, hogy azonosítson bizonyos árszinteket a grafikonokon, amelyek történelmileg megakadályozták egy eszköz árfolyamát abban, hogy egy adott irányba mozduljon el. Ezek a szintek pszichológiai akadályként hatnak a piaci szereplők számára, és jelentősen befolyásolhatják az eszköz jövőbeli ármozgását.

- Támogatás olyan árszint, ahol a csökkenő tendencia a kereslet koncentrációja miatt várhatóan megszakad. Ahogy egy eszköz ára csökken, az eszköz iránti kereslet növekszik, így kialakul egy „támogatási” szint.

- Ellenállás a támogatás ellentéte; ez egy olyan árszint, ahol a trend az eladások koncentrációja miatt szünetelhet vagy megfordulhat. Ahogy egy eszköz ára emelkedik, az eladók kezdik meghaladni a vásárlók számát, ami „ellenállási” szintet hoz létre.

Példa támogatási és ellenállási stratégia alkalmazására

Képzelje el, hogy egy adott devizapár diagramját elemzi, és azonosít egy árszintet, amelyet a pár többször próbált felülmúlni, de minden alkalommal kudarcot vallott. Ezt a szintet ellenállásnak nevezik. Észreveszi, hogy minden alkalommal, amikor az ár eléri ezt a szintet, csökkenni kezd. Ezzel szemben van egy szint, amely alatt az ár leesik, de folyamatosan visszaugrik – ez az Ön támogatása.

Ennek a stratégiának az alkalmazásakor elhelyezhet egy „put” bináris opciót (az ár esésére fogadhat), amikor az ár megközelíti az ellenállási szintet, és arra számít, hogy ismét csökken. Hasonlóképpen, elhelyezhet egy „hívás” opciót (az ár emelkedésére fogad, amikor az ár eléri a támogatási szintet, előre jelezve a visszapattanást.

Tippek a támogatási és ellenállási stratégia alkalmazásához

- Határozza meg az egyértelmű támogatási és ellenállási szinteket: Használja a korábbi áradatokat, hogy megtalálja azokat a szinteket, ahol az ár következetesen visszapattant vagy megfordult. Minél többször érintette az árfolyam ezeket a szinteket anélkül, hogy áttört volna, annál erősebbnek számítanak.

- Használja a technikai elemző eszközöket: Olyan eszközöket építsen be, mint a trendvonalak, a Bollinger sávok és a mozgóátlagok a lehetséges támogatási és ellenállási szintek azonosítása érdekében.

- Keresse meg a Megerősítést: Mielőtt egy támogatási vagy ellenállási szint alapján kereskedést kötne, keresse meg a megerősítő jeleket, hogy az ár betartja ezeket a szinteket, például gyertyatartó mintákat (pl. tűrúd ellenállási szinten).

- Vegye figyelembe a szint erősségét: Minél többször teszteltek és tartottak egy szintet, annál erősebbnek számít. Ne feledje azonban, hogy ha egy erős szint megtörik, az ellenkező típusú gátként működhet (azaz a régi ellenállás új támasztékká válhat, és fordítva).

- Kombináld más stratégiákkal: A támogatási és ellenállási szintek hatékonyabbak lehetnek, ha más kereskedési stratégiákkal vagy mutatókkal, például RSI-vel vagy MACD-vel kombinálják, megerősítve a trend erősségét vagy gyengeségét ezeken a szinteken.

- Gyakorolj demószámlán: Minden kereskedési stratégiához hasonlóan előnyös, ha egy demo számlán gyakorolja az azonosítást és kereskedést a támogatási és ellenállási szintek alapján, mielőtt valódi pénzt kockáztatna.

- Legyen tudatában a hamis kitöréseknek: Néha az ár rövid időre áttörhet egy támogatási vagy ellenállási szintet, majd megfordul. Ezek a „hamis kitörések” kereskedési lehetőségeket kínálhatnak, de gyors, érzékeny kereskedési stratégiákat és kockázatkezelést igényelnek.

A Támogatási és Ellenállási Stratégia megvalósítása körültekintő megfigyelést és a piaci változásokra való gyors reagálás képességét igényli. Azt is fontos megjegyezni, hogy egyetlen stratégia sem garantálja a sikert, és a kereskedőknek mindig fel kell készülniük a kockázatok megfelelő kezelésére.

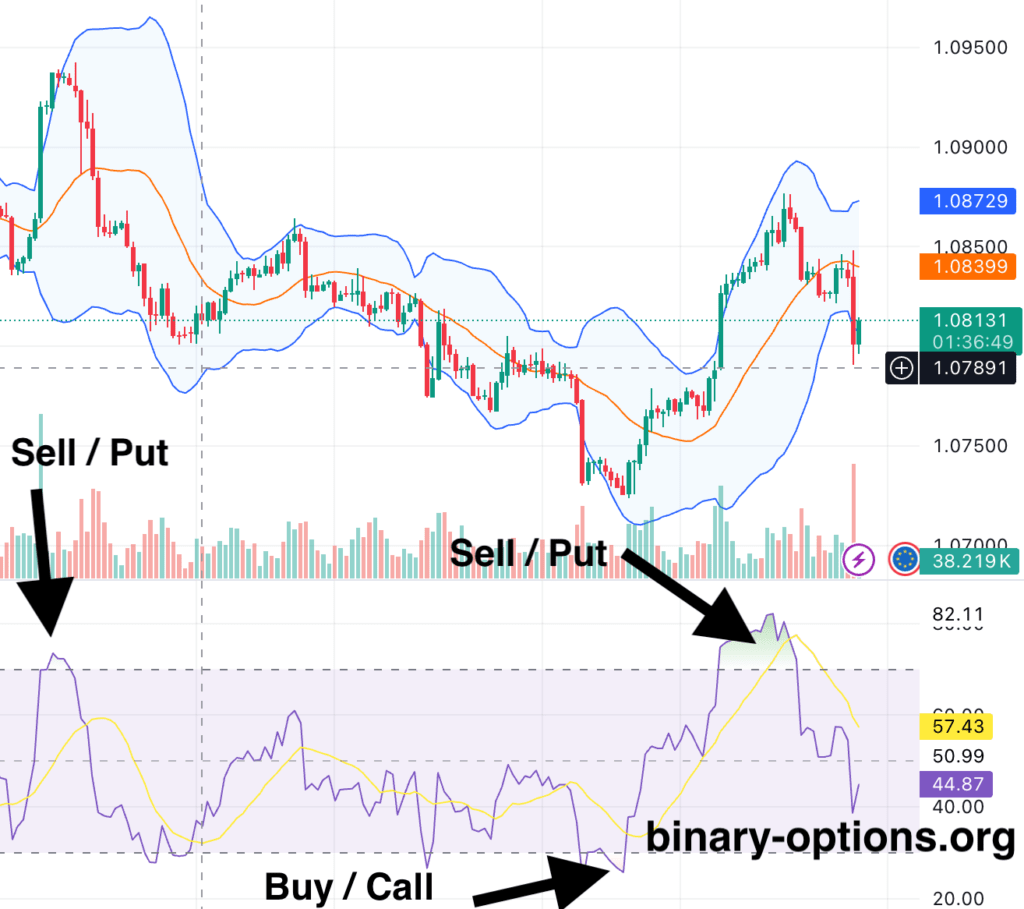

RSI és Bollinger Bands stratégia

Az RSI (Relative Strength Index) és a Bollinger sávok egyaránt népszerű technikai elemzési eszközök, amelyeket a bináris opciós kereskedők használnak a piaci volatilitás és a lehetséges árfordulatok mérésére. Ezen eszközök kombinálása hatékony kereskedési stratégiát biztosíthat. Íme egy alapos áttekintés a stratégia hatékony használatáról.

Az RSI és a Bollinger sávok megértése

Az RSI egy lendület-oszcillátor, amely méri az ármozgások sebességét és változását, jelezve a túlvásárolt vagy túlértékelt feltételeket. A Bollinger sávok egy középső sávból állnak, amely egy N-periódusú egyszerű mozgóátlag (SMA), és két külső sávból áll, amelyek két szórással távolodnak el az SMA-tól, kiemelve az ár körüli volatilitást. E kettő kombinálásával a kereskedők azonosíthatják a lehetséges belépési pontokat; Például a kereskedő megkeresheti az RSI-t, hogy túlvásárolt állapotot jelezzen (jellemzően 70 felett), az ár érinti a Bollinger sáv felső részét, jelezve ezzel a lehetséges visszafordulást és eladási opció vásárlásának lehetőségét. Ezzel szemben a túlértékesített állapot (30 alatti RSI) az alacsonyabb Bollinger sávon belüli árral jó időt jelezhet vételi opció vásárlására.

- RSI (Relative Strength Index): Lendületoszcillátor, amely 0-tól 100-ig terjedő skálán méri az ármozgások sebességét és változását. Hagyományosan a 70 feletti RSI értékek túlvásárolt állapotot jeleznek (potenciálisan túlértékelt), ahol árkorrekció történhet. Ezzel szemben a 30 alatti RSI értékek túlértékelt állapotot jeleznek (potenciálisan alulértékelt), ami arra utal, hogy az ár felfelé fordulhat.

- Bollinger szalagok: Egy trendvonalak halmaza által meghatározott technikai elemző eszköz két standard eltérést (pozitív és negatív) ábrázolt az értékpapír árának egyszerű mozgóátlagától (SMA), de ez a felhasználói preferenciákhoz igazítható. A Bollinger Bands segít mérni a piaci volatilitást, és azonosítani a „túlvett” vagy „túlértékelt” feltételeket.

Példa az RSI- és Bollinger-sávos stratégiára

Tegyük fel, hogy egy adott eszközzel kereskedik, és annak ára csökkenő tendenciát mutat. Figyelembe veszi a következőket:

- Az RSI 30 alá süllyed, ami azt jelzi, hogy az eszköz túlértékesült.

- Ezzel egyidejűleg az eszköz ára eléri vagy áttöri az alsó Bollinger sávot.

Ez a forgatókönyv az ár potenciális felfelé fordulását sugallja, ami potenciális pontot jelent a „call” opció elhelyezésére, előrevetítve az ár emelkedését.

Ezzel szemben, ha az RSI 70 fölé megy (ami túlvásárolt állapotot jelez), és az ár eléri vagy áttöri a felső Bollinger sávot, akkor jó lehetőség lehet egy „put” opció elhelyezésére, előrevetítve az ár esését.

Tippek az RSI és a Bollinger Bands Stratégia alkalmazásához

- Várja meg a megerősítést: A kereskedés lebonyolítása előtt várja meg, amíg az RSI túlvett vagy túladott állapotot jelez, és hogy az ár kölcsönhatásba lép az egyik Bollinger sávval. Ez a kettős megerősítés növeli a sikeres kereskedés valószínűségét.

- Keresse az ármintákat: Használjon ármintákat (például dupla felsőt vagy alsót) az RSI-vel és a Bollinger szalagokkal együtt az erősebb kereskedelmi jelzések érdekében.

- Módosítsa a Beállításokat: Kereskedési stílusától és a kereskedés alatt álló eszköztől függően előfordulhat, hogy módosítania kell a Bollinger sávok és az RSI beállításait. Például a Bollinger sávokban az SMA hosszabb időszaka simább sávot biztosíthat, amely alkalmasabb lehet a hosszabb távú trendek azonosítására.

- Kombináld más mutatókkal: További megerősítéshez fontolja meg az egyéb használatát mutatók mint az MACD vagy a mozgóátlagok. Ez segíthet kiszűrni a hamis jeleket.

- Gyakorlat a történelmi adatokkal: Tesztelje vissza stratégiáját múltbeli adatok alapján, hogy megtudja, hogyan teljesített volna különböző piaci körülmények között. Ez segíthet finomítani a megközelítést, mielőtt élő kereskedésben használná.

- Ügyeljen a piaci hírekre: A hirtelen hírek jelentős áringadozásokat okozhatnak, amelyeket önmagában a technikai elemzés nem jelez előre. Mindig legyen tudatában a gazdasági naptárnak és a híreknek, amelyek hatással lehetnek kereskedési eszközeire.

Az RSI és Bollinger Bands stratégiák megvalósítása alapos megfigyelést, türelmet és gyakorlást igényel. Bár ez a stratégia rendkívül hatékony lehet, fontos észben tartani, hogy minden kereskedés kockázattal jár, és nincs garancia a sikerre. Ezért a kereskedőknek kockázatkezelési gyakorlatokat kell alkalmazniuk, és csak olyan tőkét fektethetnek be, amelyet megengedhetnek maguknak.

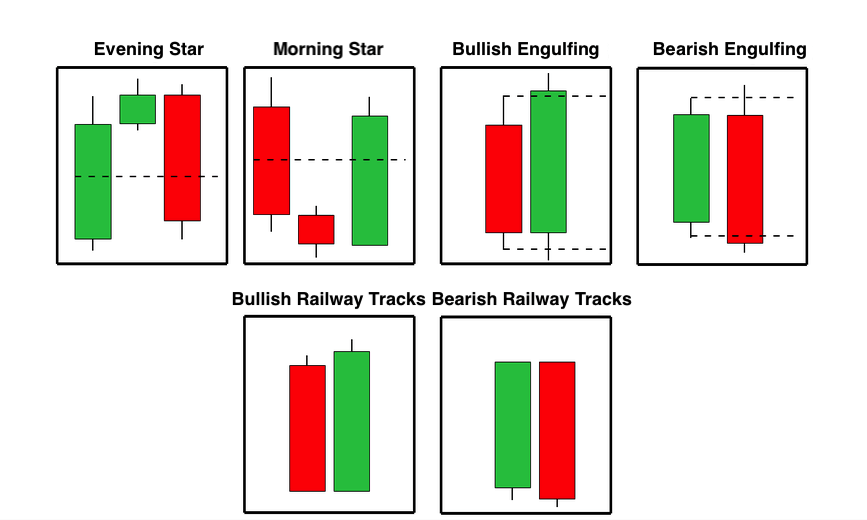

Árakció a gyertyatartó stratégiával:

Ez a stratégia hangsúlyozza annak fontosságát, hogy megértsék a gyertyatartó-mintákat és azt, hogy ezek mit jeleznek a piaci hangulatról, hogy előre jelezzék a jövőbeli ármozgásokat anélkül, hogy technikai mutatókra támaszkodnának. Kezdők számára jó kezdés lehet, ha néhány alapvető mintára összpontosít, például a kalapácsra, az elnyelő mintákra és a hullócsillagra. Ezek a minták, amikor kulcsfontosságú támogatási vagy ellenállási szinteken fordulnak elő, erős jelzéseket adhatnak a lehetséges piaci megfordulásokról vagy folytatásokról. Például egy támaszszint közelében lévő bullish bekebelezési minta vételi lehetőséget (call opciót) sugallhat, míg a bearish elnyelési minta egy ellenállási szint közelében eladási lehetőséget (put opció) jelezhet.

Az Price Action with Candlesticks stratégia egy erőteljes megközelítés a bináris opciós kereskedésben, amely az alapvető ármozgások elemzésére összpontosít, mutatók használata nélkül. Ez a stratégia nagymértékben támaszkodik a gyertyatartó mintázatokra, amelyek egy eszköz árának mozgása által létrehozott specifikus formációk a jövőbeli ármozgások előrejelzésére. Íme egy mélyebb pillantás a stratégiára és annak hatékony végrehajtására.

Az árakció és a gyertyatartó minták megértése

Az árakciós kereskedés magában foglalja egy eszköz árának történelmi mozgásának megértését a jövőbeli árirány előrejelzéséhez. A több mint 100 évvel ezelőtti Japánból származó gyertyatartó minták jelentik ennek a stratégiának az elsődleges eszközét. Mindegyik gyertyatartó vizuális betekintést nyújt a piaci hangulatba azáltal, hogy megjeleníti egy adott eszköz nyitási, zárási, magas és alacsony árát egy adott időkereten belül.

Kulcs gyertyatartó minták

A bináris opciós kereskedésben leggyakrabban használt gyertyatartó minták közé tartozik:

- Bullish Engulfing: Lehetséges felfelé irányuló mozgást jelez. Ez akkor fordul elő, amikor egy kis bearish gyertyát egy nagyobb bullish gyertya követ, amely teljesen elnyeli az előző gyertyát.

- Bearish Engulfing: Lehetséges lefelé irányuló mozgásra utal. Ez akkor fordul elő, amikor egy kis bullish gyertyát egy nagyobb medve gyertya követ, amely teljesen elnyeli az előző gyertyát.

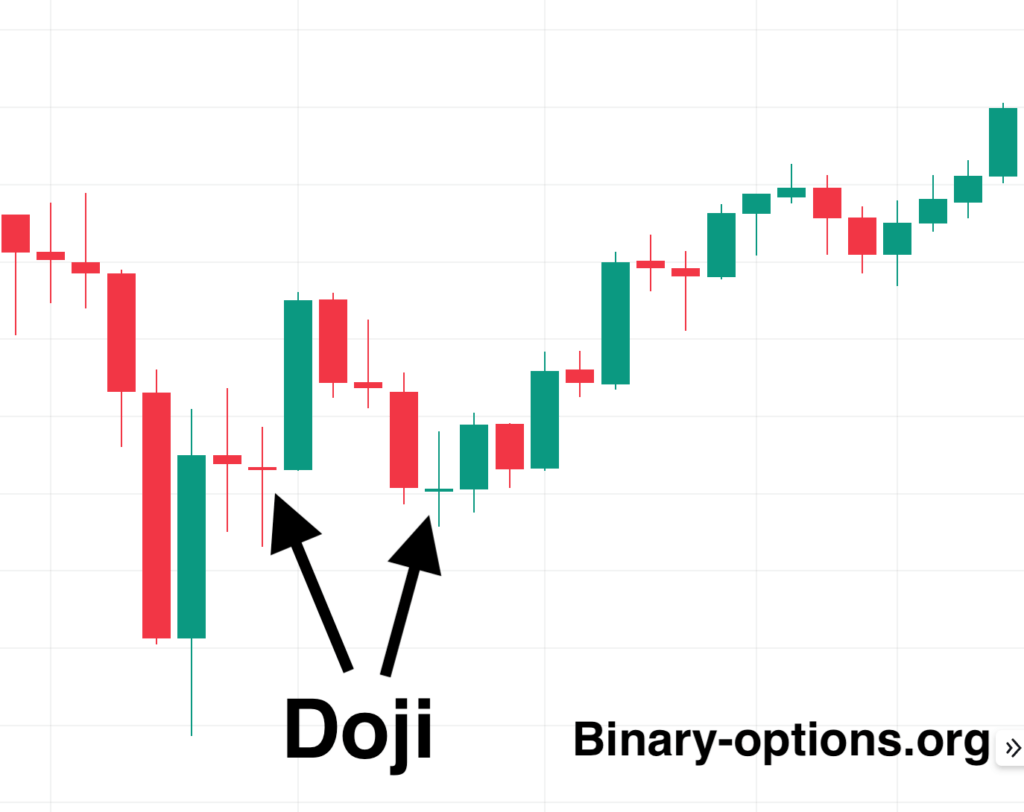

- Doji: Határozatlanságot jelez a piacon. Ez akkor fordul elő, ha egy eszköz nyitó és záró ára gyakorlatilag megegyezik, ami keresztszerű gyertyatartót eredményez.

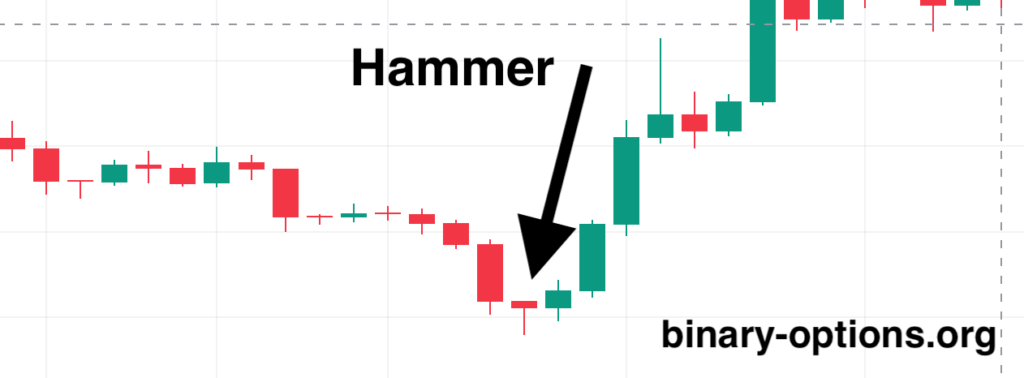

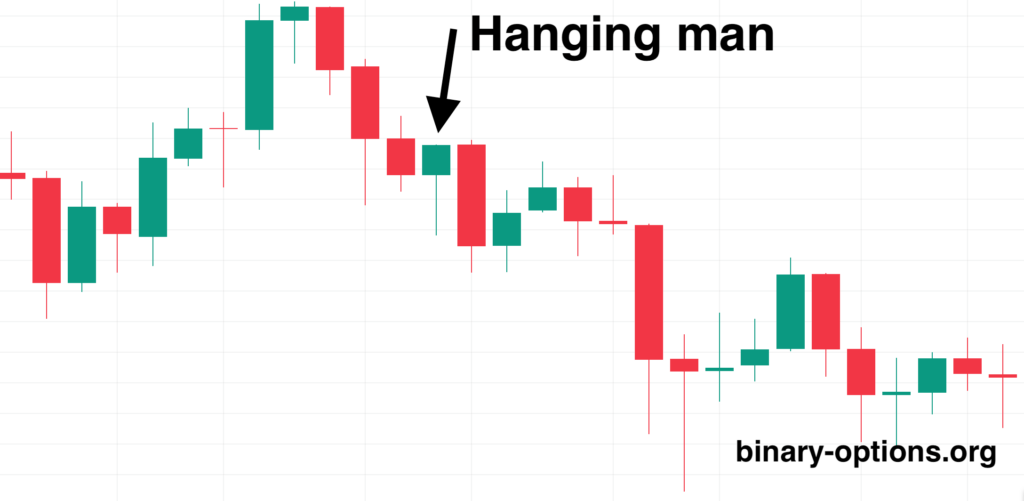

- Kalapács és akasztós ember: A Hammer (egy bullish megfordítási minta) és a Hanging Man (egy bearish megfordítási minta) kis testű, alig vagy egyáltalán nincs felső kanóc, és hosszú alsó kanócok, jelezve a lehetséges fordulatokat.

Példa árakció alkalmazására gyertyatartó stratégiával

Tegyük fel, hogy egy adott eszközt figyel, és egy lefelé mutató tendencia után egy kulcsfontosságú támogatási szinten kialakuló Bullish Engulfing mintát vesz észre. Ez erős jelzés arra, hogy az árfolyam felfelé fordulhat. E minta alapján nyereséges döntés lehet egy olyan lejárati idővel rendelkező „call” opció elhelyezése, amely elegendő teret ad a piacnak a várható felfelé irányuló mozgás tükrözésére.

Tippek a stratégia alkalmazásához

- Támogatási és ellenállási szintek: Kombinálja a gyertyatartó mintákat támogatási és ellenállási szintekkel az erősebb jelek érdekében. Az ezeken a kulcsszinteken kialakuló minták nagyobb valószínűséggel eredményeznek jelentős ármozgásokat.

- Várja meg a megerősítést: A potenciális gyertyatartó minta azonosítása után várja meg a következő gyertyát, hogy megerősítse az irányt, mielőtt üzletbe lép. Ez csökkenti a hamis jelzések valószínűségét.

- Időkeret mérlegelése: A különböző időkeretek eltérő piaci magatartást mutathatnak. Gyakoroljon különböző időkeretekkel, hogy megtalálja, melyik illeszkedik legjobban kereskedési stratégiájához.

- A kötet, mint megerősítő jelző: Miközben az ármozgásra összpontosít, a kereskedési volumen megfigyelése további megerősítést nyújthat. A nagy hangerővel kísért minta nagyobb valószínűséggel megbízható.

- Gyakorlat és türelem: Az árakciós kereskedés gyakorlatot igényel a minták gyors és pontos felismeréséhez. Legyen türelmes, és várja meg az egyértelmű jeleket, mielőtt üzletbe lép.

- Kockázatkezelés: Mindig megfelelő kockázatkezelési technikákat alkalmazzon. Döntse el tőkéjének maximális százalékát, amelyet hajlandó kockáztatni egyetlen kereskedés során, és tartsa be azt.

- Tanulj tovább: Az alapokon túl sok gyertyatartó minta létezik. Ahogy szerez tapasztalatot, folytassa a bonyolultabb minták megismerését, és azt, hogy ezek miként jelezhetik a lehetséges piaci mozgásokat.

Az Price Action with Candlestiks Stratégia nagyra értékelt egyszerűsége és hatékonysága miatt. Azonban, mint minden kereskedési stratégia, ez sem bolondbiztos. A folyamatos tanulás, gyakorlás és a kockázatkezelés fegyelmezett megközelítése kulcsfontosságú a bináris opciós kereskedési stratégia sikeréhez.

Bullish Engulfing

A Bullish Engulfing minta jelentős mutató a technikai elemzés birodalmában, ami a csökkenő trendből az emelkedő irányzatba való átfordulásra utal. Ez különösen figyelemre méltó azon kereskedők számára, akik az árakra és a gyertyatartó mintákra összpontosítanak. Ez a minta két gyertyatartóból áll: az első egy kisebb bearish (piros vagy fekete) gyertyatartó, amelyet teljesen elnyel az őt követő nagyobb bullish (zöld vagy fehér) gyertyatartó. A lényeg az, hogy a második gyertyatartó teste teljesen lefedi az első gyertyatartó testét, ami azt jelzi, hogy a piaci hangulat a bearish-ről a bullish felé változik.

Bullish Engulfing Pattern megértése

Ez a minta egy csökkenő trend alján vagy egy emelkedő trenden belüli árvisszalépés során fordul elő. A kezdeti bearish gyertyatartó a csökkenő trend folytatódását tükrözi, az eladók lejjebb nyomták az árat. A következő nap azonban alacsonyabban nyit, mint az előző napi zárás, de aztán élesen megfordul, hogy az első nap csúcsértéke fölé zárjon. Ez a hirtelen elmozdulás azt jelzi, hogy a vevők megelőzték az eladókat, ami potenciálisan a csökkenő trend megfordulásához vezethet.

Példa a Bullish Engulfing Pattern-re

Képzeljünk el egy forgatókönyvet az EUR/USD devizapárban, ahol egy hosszan tartó lefelé mutató trend után az 1. napon egy kis piros gyertyatartót figyelünk meg, amely alacsonyabban zár, mint kinyílik, ami a bearish hangulat folytatódását tükrözi. A 2. napon az árfolyam az előző napi záróérték alatt nyit (a kezdeti bearish folytatást mutatva), de aztán váratlanul egész nap felgyorsul, hogy lényegesen magasabban zárjon, mint az 1. nap nyitása, így teljesen „elnyeli” az 1. nap gyertyatartójának testét.

Tippek a Bullish Engulfing Pattern Stratégia alkalmazásához

- Megerősítés: Keressen további megerősítést, mielőtt a Bullish Engulfing minta szerint cselekedne. Ez lehet a következő napon felfelé mutató rés, az elnyelő napon nagyobb volumen, vagy más, emelkedő trendet jelző technikai mutatók formájában.

- Belépési pont: Fontolja meg a kereskedés megkezdését a gyertya nyitásakor a Bullish Engulfing mintát követve, különösen akkor, ha a piac előtti tevékenység vagy a korai kereskedés folyamatos emelkedő lendületet sugall.

- Piaci kontextus: Mindig vegye figyelembe a szélesebb piaci kontextust. A Bullish Engulfing minták megbízhatóbbak, ha jelentős támogatási szinteken, egyértelmű csökkenő trend után vagy túlértékesített körülmények között fordulnak elő.

- Kombináció más mutatókkal: Növelje a Bullish Engulfing minta megbízhatóságát más technikai elemzési eszközökkel, például mozgóátlagokkal, RSI-vel (Relative Strength Index) vagy MACD-vel (Moving Average Convergence Divergence) való kombinálásával. Például a túlértékelt RSI-olvasással kialakuló Bullish Engulfing minta a bullish megfordulásának nagyobb valószínűségét jelezheti.

Korlátozások

Bár a Bullish Engulfing minta hatékony eszköz a potenciális piaci megfordulások azonosítására, nem bolondbiztos. Hamis jelek előfordulhatnak, és nem minden Bullish Engulfing minta vezet tartós emelkedő tendenciához. Ezért kulcsfontosságú, hogy ezt a mintát megbízható kockázatkezelési stratégiákkal és más technikai elemző eszközökkel együtt alkalmazzuk a kereskedési jelek érvényesítéséhez. Ezenkívül a kereskedőknek figyelembe kell venniük az általános piaci feltételeket és a gazdasági mutatókat, amelyek befolyásolhatják az eszköz árának a mintán túlmutató mozgását.

Bearish Engulfing

A Bearish Engulfing minta egy döntő fontosságú gyertyatartó képződmény, amely potenciális megfordulást jelez az emelkedő trendről a lefelé irányuló trendre. Különösen értékes azoknak a kereskedőknek, akik az árképzésre és a gyertyaelemzésre hagyatkoznak a kereskedési döntések meghozatalakor. Ennek a mintának két fő összetevője van: egy kisebb bullish (zöld vagy fehér) gyertyatartó, amelyet teljesen elnyel egy későbbi nagyobb, mackó (piros vagy fekete) gyertyatartó. A Bearish Engulfing minta lényege, hogy a második gyertyatartó teste teljesen lefedi vagy elnyeli az első gyertyatartó testét, jelezve a piaci hangulat erős eltolódását bullishról bearish felé.

Bearish Engulfing Pattern megértése

Ez a minta jellemzően az emelkedő trend csúcsán, vagy a csökkenő trenden belüli korrekciós rally során jelenik meg. Az első gyertyatartó, mivel bullish, azt sugallja, hogy az emelkedő trend folytatódik, mivel a vásárlók feljebb tolják az árat. A következő nap azonban az előző napi záráskor vagy a felett nyílik, de aztán élesen megfordítja az irányt, és az első nap mélypontja alá zár. Ez a drámai elmozdulás azt jelzi, hogy az eladók megszerezték az irányítást, ami valószínűleg egy csökkenő trend kezdetét jelzi.

Példa a Bearish Engulfing Pattern-re

Vegyünk egy olyan forgatókönyvet, amelyben egy adott részvény árfolyamának folyamatos emelkedését követően az 1. napon egy kis zöld gyertyatartót figyelünk meg, ami a bullish trend folytatódását jelzi. A 2. napon azonban a részvény az előző napi záróérték felett nyit (ez a kezdeti bullish-folytatást jelzi), de a nap folyamán jelentős eladási hullám tapasztalható, és jóval az 1. napi gyertyatartó mélypontja alatt zár. Ez a művelet egy Bearish Engulfing mintát alkot, ami potenciális megfordulást jelez.

Tippek a Bearish Engulfing Pattern Stratégia alkalmazásához

- Megerősítés: Mielőtt a Bearish Engulfing mintára lépne, kérjen további megerősítést. Ez magában foglalhatja a másnapi rés csökkenését, a növekvő mennyiséget a bearish bekebelezési napon, vagy más, lefelé mutató technikai mutatókat.

- Belépési pont: Fontolja meg a short pozíció kezdeményezését vagy az eladást a gyertya nyitásakor a Bearish Engulfing mintát követve, különösen, ha a piac a folyamatos lefelé mutató lendület jeleit mutatja a piac előtti kereskedésben vagy az ülésszak elején.

- Piaci kontextus: Bearish Engulfing minták erősebbek, ha egyértelmű emelkedő trend után, közel ellenállási szintek után vagy túlvásárolt körülmények között jelentkeznek. Jelentőségük megnő, ha összhangba kerül az általános piaci hangulattal vagy fundamentális elemzéssel.

- Kombináció más mutatókkal: Erősítse meg a Bearish Engulfing minta előrejelző erejét más elemző eszközökkel, például mozgóátlagokkal, RSI-vel vagy MACD-vel való kombinálásával. A Bearish Engulfing minta, amelyet az RSI vagy az MACD bearish divergenciája kísér, nagyobb valószínűséget jelezhet a bearish megfordulásának.

Korlátozások

Míg a Bearish Engulfing minta erőteljes mutató a visszaesések előrejelzésére, a kereskedőknek tisztában kell lenniük a korlátaival. Hamis jelzések lehetségesek, és nem minden Bearish Engulfing minta vezet elhúzódó csökkenő trendhez. Így ennek a mintának egy szélesebb kereskedési stratégiába való beépítése, amely alapos kockázatkezelési gyakorlatokat és egyéb technikai és fundamentális elemzéseket foglal magában, elengedhetetlen a kockázatok minimalizálásához és a sikeres kereskedések valószínűségének növeléséhez.

Doji minták

A Doji egy kulcsfontosságú gyertyatartó minta, amely a bizonytalanságot és a piac lehetséges megfordulását jelzi. Jellemzője egy gyertyatartó, amelynek záró ára nagyon közel van a nyitóárfolyamhoz, annak ellenére, hogy az ülésszak során kereskedési tevékenység történt. Ez egy kis testű gyertyatartót eredményez, és hosszú vagy rövid árnyékok (kanócok) lehetnek felülről és alulról, jelezve a kereskedési árak tartományát az időszak alatt. A Doji a vevők és eladók közötti huzavona vizuális ábrázolása, ahol egyik sem nyer jelentős teret, ami a határozatlanságot jelzi.

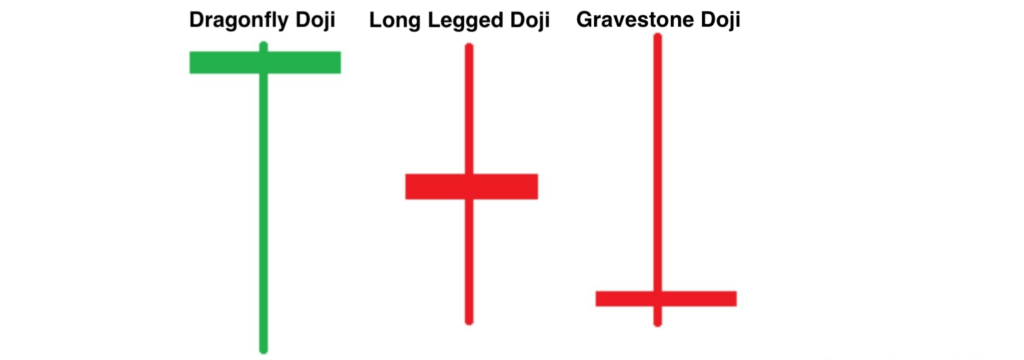

A Doji-minták típusai

Standard Doji: A klasszikus Doji, ahol a nyitott és a zárás szinte azonos, változó hosszúságú árnyékokkal.

Hosszú lábú Doji: Doji hosszú árnyékokkal, ami nagyobb fokú határozatlanságot és volatilitást jelez.

Szitakötő Doji: A nyitó, záró és magas árak megegyeznek, hosszú alsó árnyékkal. Ez gyakran potenciális bullish megfordulásra utal.

Sírkő Doji: A nyitó, záró és alacsony árak megegyeznek, hosszú felső árnyékkal. Ez jellemzően bearish fordulatot jelez.

Példa a Doji mintára

Képzeljen el egy tőzsdei kereskedést 50 dolláron a nyitáskor, felfelé 55 dollárra, lefelé 45 dollárra, majd a záráskor visszaáll 50 dollárra. Ez egy Doji gyertyatartót hoz létre, jelezve, hogy a napi volatilitás ellenére egyensúly van a vételi és eladási nyomás között.

Tippek a Doji-minta-stratégia alkalmazásához

- Várja meg a megerősítést: A Doji megjelenése a piaci határozatlanság jele, de önmagában nem jelzi a jövő irányát. A kereskedőknek meg kell várniuk a további megerősítést a következő gyertyákról, vagy más technikai mutatókat kell használniuk, mielőtt kereskedelmi döntést hoznak.

- Vegye figyelembe a kontextust: Az emelkedő trend tetején vagy a csökkenő trend alján megjelenő Doji jelentősebb lehet, ami potenciális megfordulásra utal. A Doji visszafordítási jelként való hatékonysága fokozódik, ha az ellenállási vagy támogatási szintek közelében alakul ki, vagy ha a piac túlvásárolt vagy túladott.

- Használja más indikátorokkal együtt: A Doji-minták más technikai elemző eszközökkel, például mozgóátlagokkal, RSI-vel vagy MACD-vel való kombinálása segíthet megerősíteni a lehetséges piaci fordulatokat és javítani a döntéshozatalban. Például egy Doji, amelyet egy nagy bearish gyertya követ, megerősítheti a fordított jelet, különösen, ha nagy kereskedési volumen kíséri.

- Figyelje a hangerőt: A Doji-t követő megerősítő gyertya magasabb kereskedési volumene további bizonyítékot szolgáltathat egy új piaci irányra. A hangerő kulcsfontosságú mutató, amely jelezheti a Doji-mintát követő lépések mögött meghúzódó erőt.

Korlátozások

Noha a Doji-minták hasznos eszközt jelentenek a lehetséges visszafordítások azonosítására, nem bolondbiztosak. Hamis jelzések fordulhatnak elő, különösen az erősen volatilis piacokon, ahol az ármozgások gyakori Dojishoz vezethetnek jelentős irányváltozások nélkül. Mint minden kereskedési stratégia esetében, a sikerhez kulcsfontosságú a Dojis beépítése egy átfogó kereskedési tervbe, amely más elemzési formákat és szigorú kockázatkezelési gyakorlatokat is tartalmaz.

Kalapács minta

A Hammer egy bullish megforduló gyertyatartó mintázat, amely jellemzően a csökkenő trend alján jelentkezik, jelezve, hogy a piaci hangulat bearishról bullish felé fordulhat. Jellemzője, hogy a kereskedési tartomány felső végén egy kicsi valódi test található, hosszú alsó árnyékkal, amely általában kétszer akkora, mint a test, és kicsi vagy nincs felső árnyéka. A kalapács azt jelzi, hogy bár volt eladási nyomás a kereskedés során, a zárásra a vevők vissza tudták tolni az árat a nyitó szint felé, ami a növekvő bullish hangulatra utal.

Példa kalapácsmintára

Tekintsünk egy olyan forgatókönyvet, amelyben egy részvény több hete folyamatos csökkenő tendenciát mutat, és 100 dollárról 70 dollárra kereskedik. Egy adott napon az árfolyam 70 dolláron nyit, majd a munkamenet során jelentősen, 60 dollárra esik, jelezve, hogy továbbra is csökken a hangulat. A munkamenet végére azonban az árfolyam felgyorsul, és a nyitóár közelében, 69 dolláron zár. Ez egy Hammer gyertyatartót alkot, mivel az árat a mélypontról jelentősen megemelték, ami azt mutatja, hogy a vásárlók kezdik átvenni az irányítást.

Tippek a Hammer-stratégia alkalmazásához

- Várja meg a megerősítést: A Hammer minta jelenléte potenciális bullish megfordulásra utal, de a kereskedőknek megerősítést kell kérniük, mielőtt cselekednének. Ez a megerősítés származhat egy következő zöld gyertyából (amely a nyitóárnál magasabb záróárat jelez) a következő napon, vagy más bullish indikátorokból vagy mintákból.

- Ellenőrizze a Hangerőt: Ahhoz, hogy egy kalapácsot megbízható jelnek lehessen tekinteni, ideális esetben az átlagosnál nagyobb kereskedési volumennél kell előfordulnia. A megnövekedett volumen arra utal, hogy a visszalépést a vásárlók jelentős része támogatta, ami erősebb meggyőződést jelezhet az árváltásban.

- Más indikátorokkal együtt használható: A Hammer jel megbízhatóságának növelése érdekében a kereskedők gyakran más technikai elemzési eszközöket is használnak, például mozgóátlagokat, RSI-t (Relative Strength Index) vagy támogatási szinteket. Például egy kalapács, amely egy fő támaszszint vagy egy kulcsfontosságú mozgóátlag közelében alakul ki, további bizonyítékot szolgáltathat a potenciális bullish megfordulására.

- Állítsa be a megfelelő leállási veszteségeket: A kockázat hatékony kezelése érdekében állítsa be a stop-loss megbízásokat a Kalapács árnyékának mélypontja alá. Ez megvéd a hamis irányváltási jel lehetőségétől, és korlátozza az esetleges veszteségeket, ha a trend nem a várt módon változik.

- Fontolja meg a trendet: Míg a Hammer jelezhet fordulatot, hatékonysága nagyobb, ha jelentős visszaesés után következik be. Előfordulhat, hogy az előző csökkenő tendencia nélkül megjelenő Hammer-minta nem viseli ugyanazt a súlyt vagy prediktív értéket.

Korlátozások

A Hammer minta ugyan hasznos indikátora a potenciális piaci megfordulásnak, de nem bolondbiztos, és nem szabad elszigetelten használni. Hamis jelzések fordulhatnak elő, különösen a nagy volatilitású piacokon, vagy ha a minta jelentős megelőző trendek nélkül alakul ki. Mindig vegye figyelembe a tágabb piaci kontextust, és erősítse meg a Hammer jelet más technikai elemzésekkel és mutatókkal a kereskedési döntések javítása és a kockázat minimalizálása érdekében.

Lógó ember minta

A Hanging Man egy bearish megfordítású gyertyatartó minta, amely gyakran az emelkedő trend csúcsán jelenik meg, jelezve a bullish-ről a bearish piaci hangulatra való elmozdulást. Megjelenésében nagyon hasonlít a Hammer mintára, de más kontextusban fordul elő. A Hanging Man egy kicsi valódi testtel rendelkezik a kereskedési tartomány felső végén, egy hosszú alsó árnyékkal (legalább kétszer akkora, mint a test hosszával), és kicsi vagy nincs felső árnyéka. Ez a minta arra utal, hogy az ülésszak alatti erős eladási nyomás ellenére a vevők kezdetben újra fel tudták nyomni az árakat, de a záróár a nyitás közelében leállt, ami gyengülő bullish lendületet jelez.

Példa egy lógó ember mintára

Képzeljen el egy részvényt robusztus emelkedő trendben, amely néhány hét alatt 50 dollárról 70 dollárra mozog. Egy adott napon, 70 dolláros nyitás után az árfolyam meredeken 60 dollárra esik a kereskedés során, ami az eladási nyomás hirtelen növekedésére utal. A session vége előtt azonban az árfolyam helyreáll, valamivel a nyitás felett zárva 71 dolláron, ami egy Hanging Man-t alkot. Ez a minta azt jelzi, hogy a fellendülés ellenére az eladók kezdik megkérdőjelezni az uralkodó emelkedő trendet, ami potenciálisan megforduláshoz vezethet.

Tippek a Hanging Man Stratégia alkalmazásához

- Keressen megerősítést: Egy lógó ember megjelenése potenciális bearish megfordulást jelez, de a megerősítés kulcsfontosságú a kereskedési döntések meghozatala előtt. A megerősítés származhat egy későbbi bearish gyertyából (a nyitóárnál alacsonyabban zárva) vagy más, a következő szakaszokban megjelenő bearish jelekből.

- A hangerő kulcs: A megbízható Hanging Man minta gyakran nagyobb kereskedési volument jellemez, ami azt jelzi, hogy az eladási nyomás jelentős volt. A Hanging Man formálása során fellépő nagy hangerő hitelesebbé teszi a potenciális megfordító jelet.

- Műszaki mutatókkal kiegészítve: A Hanging Man előrejelző erejének fokozása más műszaki mutatókkal, például mozgóátlagokkal, RSI-vel vagy MACD-vel együtt történő használatával átfogóbb képet nyújthat a piaci viszonyokról és a lehetséges visszafordulásokról.

- Kockázatkezelés: A stop-loss megbízások végrehajtása közvetlenül a Hanging Man csúcsa felett segíthet a kockázat kezelésében. Ha a piac nem fordul meg, hanem folytatja az emelkedő trendet, ez a megközelítés korlátozza a lehetséges veszteségeket.

- A trendkontextus számít: Ahhoz, hogy a Hanging Man érvényes bearish irányváltó jelnek minősüljön, egy kialakult emelkedő trendet kell követnie. Előfordulhat, hogy a Hanging Man minta előzetes áremelkedés nélkül nem szolgál megbízható indikátorként a piac megfordulására.

Korlátozások

Míg a Függő ember a piaci fordulat előfutára lehet, ez nem tévedhetetlen jelzés. Hamis megfordítások lehetségesek, különösen volatilis piacokon, vagy ha a minta jelentős előzetes trendek nélkül alakul ki. A mintát ezért további elemzéssel kell érvényesíteni, beleértve az ezt követő gyertyatartó-minták vizsgálatát, a technikai mutatók használatát és az általános piaci feltételek figyelembevételét. Mint minden kereskedési stratégia esetében, egy átfogó megközelítés alkalmazása, amely magában foglalja a megbízható kockázatkezelési gyakorlatokat, elengedhetetlen a potenciális piaci visszafordulások hatékony navigálásához.

Hírek kereskedési stratégia:

Ez a stratégia kihasználja azt a volatilitást, amelyet a sajtóközlemények a piacon hozhatnak. A gazdasági bejelentések, az eredményjelentések és a politikai események jelentős hatással lehetnek az eszközárakra. Ha tájékozott marad az ilyen eseményekről és megérti azok lehetséges hatásait, a kezdők a sajtóközleményt követően a várható piaci irány alapján köthetnek kereskedéseket.

A hírkereskedési stratégia megértése

A Hírkereskedési Stratégia azon a feltevésen forog, hogy a jelentős gazdasági hírek és események jelentős volatilitást okozhatnak a piacon, ami kiszámítható ármozgásokat eredményezhet, amelyekből tőkésíteni lehet. Az erre a stratégiára szakosodott kereskedők folyamatosan értesülnek az olyan sajtóközleményekről, mint a gazdasági adatok bejelentései, a központi banki döntések vagy a geopolitikai események, és a pénzügyi piacokra gyakorolt várható hatásuk alapján kötnek kereskedéseket.

Ez a stratégia azon az elképzelésen alapul, hogy a piacok előre látható módon reagálnak a hírekre, attól függően, hogy a hír pozitív vagy negatív a piaci várakozásokhoz képest. A bináris opciós kereskedők számára ez azt jelentheti, hogy egy sajtóközleményt követően olyan ügyleteket kötnek, amelyek a piac irányára fogadnak. A stratégia megköveteli, hogy jól megértsük, hogyan hatnak a különböző típusú hírek a piacokra, és gyorsan reagálni kell a hírekre.

Példa a hírkereskedési stratégia alkalmazására

Tegyük fel, hogy az Egyesült Államok nem mezőgazdasági bérszámfejtési (NFP) jelentését hamarosan közzéteszik, és széles körben azt várják, hogy a foglalkoztatás jelentős növekedését fogja mutatni. Ha a jelentés valóban megerősíti a vártnál nagyobb létszámbővülést, az USD valószínűleg erősödni fog más devizákkal szemben. Egy hírkereskedő vételi opciót helyezhet el USD/JPY vagy USD/EUR árfolyamon, előre jelezve, hogy a dollár a bejelentést követően emelkedni fog.

Ezzel szemben, ha az NFP-jelentés csalódást keltően alacsonyabb a vártnál, ami a munkaerőpiac gyengeségére utal, a kereskedő eladási opciót helyezhet el, és a dollár hanyatlására tippel.

Tippek a stratégia alkalmazásához

- Legyen tájékozott: Használjon gazdasági naptárakat annak nyomon követésére, hogy mikor várható jelentős hírek megjelenése. Legyen tisztában a bejelentések időpontjával és várható hatásával.

- A piaci elvárások megértése: Nem csak maga a hír, hanem az, hogy hogyan viszonyulnak a piaci elvárásokhoz, befolyásolja az ármozgást. A megjelenés előtti előrejelzések és a konszenzusos adatok viszonyítási alapként szolgálhatnak a meglepetések vagy csalódások felméréséhez.

- Gyors végrehajtás: A piacok gyorsan mozognak a sajtóközleményeket követően. Kulcsfontosságú, hogy olyan platform legyen, amely lehetővé teszi a kereskedések gyors végrehajtását.

- Kockázatkezelés: A nagy volatilitás miatt elengedhetetlen a kockázat gondos kezelése. Fontolja meg az alacsonyabb tőkeáttétel használatát és kisebb téteket, hogy kezelje a pozíciójával szembeni hirtelen piaci mozgások kockázatát.

- Gyakorlat teszi a mestert: Használjon demószámlát hírkereskedési stratégiájának gyakorlásához valódi pénz kockáztatása nélkül. Ez segíthet átérezni a piac reakcióját a különböző típusú hírekre.

- Keresd a túlreakciókat: Gyakran a piac kezdeti reakciója a hírekre túlreagálás lehet, amit korrekció követ. Ha felismeri a túlreakciókat, akkor a sajtóközlemények nyomán nyereséges kereskedésekre nyílik lehetőség.

- Változatossá: Ne csak egyfajta hírre vagy piacra összpontosítson. A gazdasági mutatók, a politikai események és a vállalati bevételek mind-mind kereskedési lehetőséget kínálhatnak.

Korlátozások

A bináris opciókkal folytatott hírkereskedés rendkívül jövedelmező lehet, de jelentős kockázatokkal is jár. A piaci reakciók kiszámíthatatlanok lehetnek, és a csúszás (az ügylet várható ára és az ügylet végrehajtásának ár közötti különbség) befolyásolhatja az eredményeket, különösen erősen volatilis körülmények között. Ezenkívül egyes bináris opciós brókerek korlátozhatják a kereskedést a hírközlések körül a megnövekedett volatilitás miatt.

E kockázatok mérséklése érdekében elengedhetetlen a tájékozottság, a fegyelmezett kockázatkezelés gyakorlása, valamint a stratégia folyamatos finomítása a tapasztalatok és a piaci megfigyelések alapján.

EUR/USD stratégia

Az EUR/USD devizapár az egyik leglikvidebb és legszélesebb körben kereskedett pár a devizapiacon. Ennek a párnak a kereskedési stratégiái gyakran tartalmaznak technikai és fundamentális elemzést is. A technikai elemzés magában foglalhatja a mozgóátlagok használatát a trendek azonosítására, míg az alapvető elemzés magában foglalja az eurózóna és az Egyesült Államok gazdasági híreinek nyomon követését.

Az egyik általános stratégia az, hogy nagy gazdasági bejelentések, például kamatdöntések vagy foglalkoztatási jelentések körül kereskednek a párral. A kereskedők ezekben az időkben a megnövekedett volatilitást keresik, és ezt előnyükre használják fel. A gazdasági mutatók elemzésének kombinálása olyan technikai eszközökkel, mint az MACD vagy az RSI, átfogó kereskedési jelzéseket biztosíthat.

5 perces stratégia

Ez a stratégia a rövid távú, 5 perces lejáratú ügyletekre összpontosít. A kereskedők különféle mutatókat és elemzési technikákat használnak az ármozgások előrejelzésére ezen a rövid időszakon belül, a gyors profit érdekében.

Például egy kereskedő használhatja a sztochasztikus oszcillátort arra, hogy 5 perces időkereten belül azonosítsa a túlvett és túladott feltételeket. Ennek a trendelemzéssel való kombinálása segíthet a rövid távú kereskedések optimális belépési és kilépési pontjainak azonosításában.

Következtetés

E bináris opciós stratégiák megvalósítása gyakorlást és türelmet igényel. A kezdőknek demószámlával kell kezdeniük, hogy valódi pénz kockáztatása nélkül fejlesszék képességeiket. Mint minden befektetésnél, itt is fontos észben tartani, hogy a bináris opciós kereskedésben nincs garancia a sikerre, de ezeknek a stratégiáknak a alkalmazása növelheti az esélyét a tájékozott és potenciálisan nyereséges kereskedések megkötésére.

További olvasnivaló: