Contents

- 1 Bināro opciju stratēģiju veidi:

- 2 Populārākās tirdzniecības stratēģijas bināro opciju tirdzniecībai:

- 3 Tendenču stratēģija:

- 4 Atbalsta un pretošanās stratēģija

- 5 RSI un Bollingera joslu stratēģija

- 6 Cenu darbība ar svečturu stratēģiju:

- 7 Ziņu tirdzniecības stratēģija:

- 8 EUR/USD stratēģija

- 9 5 minūšu stratēģija

- 10 Secinājums

Bināro opciju stratēģija ietver sistemātisku pieeju bināro opciju tirdzniecība, kur rezultāti aprobežojas ar diviem iespējamiem rezultātiem: fiksētu peļņu vai zaudējumu. Šīs stratēģijas ir ļoti svarīgas, jo tās palīdz tirgotājiem pieņemt lēmumus ar lielāku precizitāti, potenciāli palielinot veiksmīgu darījumu iespējamību. Šādas tirdzniecības formas efektīvas metodes izstrādes stūrakmens ir tirgus apstākļu izpratne un tehniskās analīzes izmantošana, lai prognozētu aktīva cenas turpmāko kustību.

Veiksmīga tirdzniecības stratēģija balstās uz galveno signālu identificēšanu un izpildi tirgū. Piemēram, ja tirgotājs paredz, ka aktīva cena pieaugs noteiktā laika posmā, viņš var izmantot tā saukto “zvana” opciju. Un otrādi, ja sagaidāms, ka cena samazināsies, tad piemērotāka varētu būt “put” opcija. Katrs lēmums ir balstīts ne tikai uz kaprīzēm, bet arī uz rūpīgu tirgus tendenču, ekonomisko rādītāju un diagrammu modeļu analīzi.

Fundamentālā analīze un tehniskā analīze ir divas galvenās metodes, ko izmanto, lai novērtētu tirdzniecības iespējas. Fundamentālā analīze ietver ekonomisko rādītāju, uzņēmuma peļņas pārskatu un ziņu izlaidumu novērtēšanu, lai prognozētu cenu izmaiņas. Tas sniedz ieskatu ilgtermiņa tendencēs un var būt īpaši noderīgi, ja ārēji notikumi ietekmē tirgus cenas. No otras puses, tehniskā analīze koncentrējas uz statistikas tendencēm, kas iegūtas no tirdzniecības darbības, piemēram, cenu kustībām un apjoma. Izmantojot dažādus rīkus, piemēram, mainīgos vidējos rādītājus, RSI un Fibonacci retracements, tirgotāji var atrast konkrētus ieejas un izejas punktus, tādējādi palielinot savas iespējas veikt ienesīgu darījumu.

Vēl viens būtisks tirdzniecības stratēģiju aspekts ir riska pārvaldība. Noteikta riska stratēģija, kurā tirgotājs precīzi zina, cik daudz viņš var zaudēt vai iegūt pirms tirdzniecības uzsākšanas, palīdz saglabāt kontroli pār tirdzniecības procesu. Ierobežojumu noteikšana katrā darījumā ieguldāmajai summai un veikto darījumu skaitam noteiktā laika posmā var palīdzēt saglabāt tirdzniecības kapitālu un samazināt tirdzniecības emocionālo ietekmi.

Laika grafika izvēle ir arī stratēģijas veidošanas sastāvdaļa. Tirdzniecības stilu var ietekmēt dažādi laika periodi ar iespējām, sākot no ļoti īsiem 60 sekunžu termiņiem līdz ilgākiem periodiem, piemēram, dienas beigām vai pat mēneša beigu termiņiem. Derīguma termiņa izvēlei jāatbilst izmantotajai analīzei; piemēram, īstermiņa tendences varētu būt labāk piemērotas īsākiem termiņiem, savukārt ilgtermiņa tendencēm var būt nepieciešams ilgāks laika posms, lai nodrošinātu pietiekamu kustību ienesīgam rezultātam.

Apgūt tirdzniecības mākslu ar stratēģijām nozīmē izstrādāt stabilu plānu, kas ietver analītisko pieeju tirgus tendencēm, rūpīgu riska pārvaldību un pielāgojamu tirdzniecības sistēmu. Lai gan pārdomātas tirdzniecības stratēģijas sistemātiska piemērošana ir riskanta, tā var ievērojami palielināt konsekventas rentabilitātes iespējamību. Mērķis ir ne tikai veikt nejaušas prognozes, bet arī veikt darījumus, pamatojoties uz aprēķinātiem un apzinātiem lēmumiem, kas atbilst rūpīgi pārdomātiem iepriekš noteiktiem kritērijiem. Šī disciplinētā pieeja var palīdzēt tirgotājiem orientēties tirgus sarežģītībā un sasniegt ilgstošus panākumus.

Bināro opciju stratēģiju veidi:

- Tehniskās analīzes stratēģijas: Šīs stratēģijas balstās uz pagātnes cenu datiem un diagrammu modeļiem, lai prognozētu nākotnes cenu izmaiņas. Tas ietver indikatoru un rīku izmantošanu, lai analizētu iespējamo ieejas un izejas punktu diagrammas.

- Tendencei sekojošas stratēģijas: Kā norāda nosaukums, šīs stratēģijas koncentrējas uz esošo tendenču izmantošanu tirgū. Tirgotāju mērķis ir noteikt tendences (augšup vai lejup) un veikt darījumus, kas atbilst šim impulsam.

- Apvērsuma un atkārtotas izsekošanas stratēģijas: Šīs stratēģijas meklē potenciālu tendenču maiņu vai atkārtotu izsekošanu tendences ietvaros. Tas varētu ietvert atbalsta un pretestības līmeņu noteikšanu, lai prognozētu cenu atlēcienus vai maiņu.

- Impulsa un nepastāvības stratēģijas: Šīs stratēģijas koncentrējas uz tirgiem ar spēcīgām cenu svārstībām (impulss) vai augstu nepastāvību. Tirgotāju mērķis ir identificēt aktīvus ar ievērojamām cenu svārstībām un gūt labumu no šīs kustības (augšup vai lejup), pirms tendence mainās.

- Riska vadības stratēģijas: Neatkarīgi no konkrētās tirdzniecības pieejas riska pārvaldībai ir izšķiroša nozīme. Tas ietver tādas metodes kā pozīcijas lieluma noteikšana, apturēšanas orderi un tirdzniecības ierobežojumu noteikšana, lai samazinātu iespējamos zaudējumus.

Populārākās tirdzniecības stratēģijas bināro opciju tirdzniecībai:

Tendenču stratēģija:

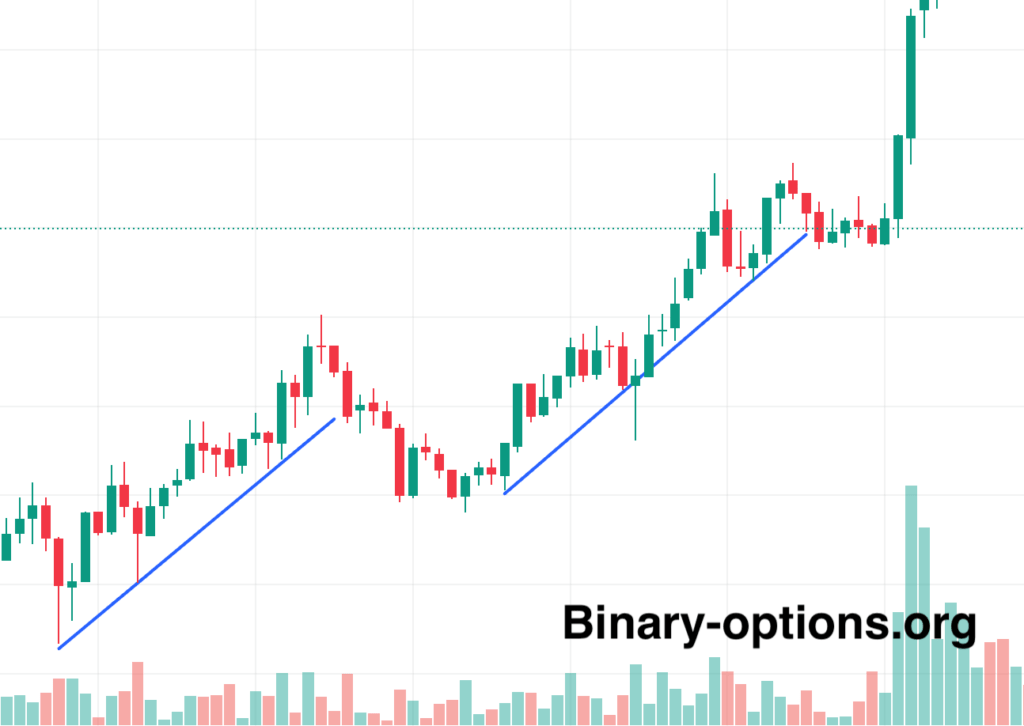

Šī stratēģija bieži tiek raksturota kā “tendence ir jūsu draugs”, un šī stratēģija ietver virziena noteikšanu, kurā tirgus virzās, un tirdzniecību saskaņā ar to. Iesācēji tendenču noteikšanai var izmantot tehniskās analīzes rīkus, piemēram, mainīgos vidējos rādītājus. Ja tirgū valda augšupejoša tendence, apsveriet iespēju iegādāties pirkšanas iespējas. Un otrādi, lejupejošas tendences gadījumā pārdošanas opcijas varētu būt pareizais ceļš.

Izpratne par tendenču stratēģiju

Trend stratēģija bināro opciju tirdzniecībā ir balstīta uz pamatprincipu noteikt kopējo tirgus virzienu vai konkrēta aktīva cenu kustību un veikt darījumus, pamatojoties uz pieņēmumu, ka esošā tendence turpināsies. Šīs stratēģijas pamatā ir tirgus aksioma “tendence ir jūsu draugs”, kas liecina, ka bieži vien ir drošāk un potenciāli izdevīgāk tirgoties tendences virzienā, nevis pret to.

Tirgus tendences var iedalīt trīs veidos:

- Augošas tendences: ir raksturīgi augstāki maksimumi un augstāki minimumi, kas liecina, ka kopējais tirgus noskaņojums ir bullish.

- Lejumes tendences: raksturo zemāki maksimumi un zemāki minimumi, kas liecina, ka tirgus noskaņojums ir lācīgs.

- Sānu tendences: ja cena mainās relatīvi stabilā diapazonā bez būtiskas augšup vai lejupejošas kustības, kas liecina par neizlēmību tirgū.

Tendenču stratēģijas pielietojuma piemērs

Iedomājieties, ka tirgojat akciju bināro opciju. Jūs ievērojat, ka pēdējo nedēļu laikā akcijas ir konsekventi kāpušas augstākas un zemākas. Šis modelis liecina par augšupejošu tendenci, norādot, ka zvanu opciju pirkšana (paredzot, ka cena termiņa beigās būs augstāka) varētu būt ienesīga stratēģija.

Lai piemērotu šo stratēģiju, varat gaidīt nelielu cenas samazināšanos (nelielu kustību pret tendenci), kas bieži notiek, jo tirgi nekustas taisnā līnijā. Zvana opcijas pirkšana augšupejošas tendences atkāpšanās laikā var nodrošināt labvēlīgāku ieejas punktu, palielinot darījuma iespējamo rentabilitāti.

Padomi, kā piemērot tendenču stratēģiju

- Izmantojiet tehniskās analīzes rīkus: ieviesiet tādus rīkus kā mainīgie vidējie rādītāji, lai palīdzētu noteikt tendenci. Piemēram, ja cena pārsniedz mainīgo vidējo vērtību, tas var norādīt uz augšupejošu tendenci.

- Nosakiet atbalsta un pretestības līmeņus: Zinot, kur atrodas šie līmeņi, varat saprast, kur cena var pazemināties vai izrāvienu, nodrošinot stratēģiskus ieejas un izejas punktus.

- Pārraugiet ekonomiskos rādītājus un ziņas: ārējie faktori var ietekmēt tirgus tendences. Zinot nozīmīgus ekonomikas notikumus vai jaunumus, varat paredzēt izmaiņas tendenču virzienā.

- Praktizējiet pacietību un disciplīnu: Veiksmīgai tendenču stratēģijas piemērošanai ir nepieciešama pacietība, lai gaidītu skaidru tendenču attīstību, un disciplīna, lai bez būtiskiem pierādījumiem netirgotos pret tendenci.

- Praktizēšanai izmantojiet demonstrācijas kontu: Pirms tendenču stratēģijas piemērošanas ar reālu naudu, praktizējiet uz a demo konts lai gūtu iespaidu, kā identificēt tendences un veikt darījumus, pamatojoties uz šīm tendencēm.

Pārdomāti piemērojot tendenču stratēģiju, tirgotāji var palielināt savas iespējas veikt ienesīgus darījumus ar binārajām opcijām. Tomēr ir svarīgi atcerēties, ka neviena stratēģija negarantē panākumus katrā darījumā, un vienmēr ir jāievēro riska pārvaldības principi, lai aizsargātu jūsu ieguldījumu.

Atbalsta un pretošanās stratēģija

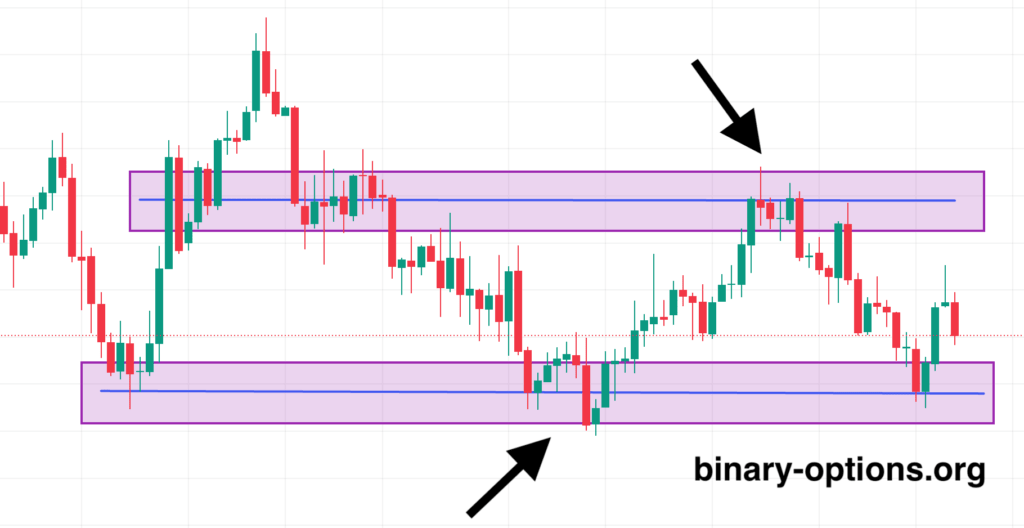

Atbalsta un pretestības līmeņi ir līdzīgi tirgus grīdām un griestiem; cenām ir tendence atkāpties no šiem līmeņiem. Identificējot šos līmeņus, izmantojot diagrammu analīzi, iesācēji var tirgoties ar binārajām opcijām, prognozējot, vai cena atkāpsies no šiem līmeņiem (atbalsts vai pretestība) vai izlauzīsies tiem cauri. Šī stratēģija ir īpaši noderīga diapazona tirgos.

Izpratne par atbalstu un pretestību

Atbalsta un pretestības stratēģija bināro opciju tirdzniecībā ir vērsta uz konkrētu cenu līmeņu noteikšanu diagrammās, kas vēsturiski ir traucējušas aktīva cenai pārvietoties noteiktā virzienā. Šie līmeņi darbojas kā psiholoģiski šķēršļi tirgus dalībniekiem un var būtiski ietekmēt aktīva turpmāko cenu kustību.

- Atbalsts ir cenu līmenis, kurā var sagaidīt lejupslīdes pauzi pieprasījuma koncentrācijas dēļ. Aktīva cenai krītoties, pieprasījums pēc aktīva pieaug, tādējādi veidojot “atbalsta” līmeni.

- Pretestība ir pretstats atbalstam; tas ir cenu līmenis, kurā tendence var apturēt vai mainīties pārdošanas koncentrācijas dēļ. Aktīva cenai pieaugot, pārdevēji sāk pārspēt pircējus, radot “pretestības” līmeni.

Atbalsta un pretošanās stratēģijas pielietojuma piemērs

Iedomājieties, ka analizējat konkrēta valūtu pāra diagrammu un identificējat cenu līmeni, kuru pāris ir mēģinājis vairākas reizes pārspēt, taču katru reizi tas nav izdevies. Šis līmenis ir pazīstams kā pretestība. Jūs ievērojat, ka katru reizi, kad cena sasniedz šo līmeni, tā sāk samazināties. Un otrādi, ir zemāks līmenis, līdz kuram cena nokrītas, bet no kura pastāvīgi atlec — tas ir jūsu atbalsts.

Piemērojot šo stratēģiju, jūs varat ievietot “put” bināro opciju (likmes, ka cena kritīsies), kad cena tuvojas pretestības līmenim, sagaidot, ka tā atkal samazināsies. Tāpat jūs varat ievietot opciju “zvanīt” (likmes, ka cena pieaugs), kad cena pieskaras atbalsta līmenim, paredzot atlēcienu.

Padomi atbalsta un pretošanās stratēģijas piemērošanai

- Nosakiet skaidru atbalsta un pretestības līmeni: izmantojiet vēsturiskos cenu datus, lai atrastu līmeņus, kuros cena pastāvīgi ir atgriezusies vai mainījusies. Jo vairāk reižu cena ir skārusi šos līmeņus, nepārkāpjot, jo spēcīgāki tie tiek uzskatīti.

- Izmantojiet tehniskās analīzes rīkus: iekļaujiet tādus rīkus kā tendenču līnijas, Bollingera joslas un mainīgie vidējie rādītāji, lai palīdzētu noteikt iespējamo atbalsta un pretestības līmeni.

- Meklējiet apstiprinājumu: pirms darījuma veikšanas, pamatojoties uz atbalsta vai pretestības līmeni, meklējiet apstiprinājuma signālus, ka cena atbilst šiem līmeņiem, piemēram, svečturu rakstus (piemēram, tapas stienis pretestības līmenī).

- Apsveriet līmeņa stiprumu: Jo vairāk reižu līmenis ir pārbaudīts un turēts, jo spēcīgāks tas tiek uzskatīts. Tomēr atcerieties, ka pēc spēcīga līmeņa pārrāvuma tas var darboties kā pretēja veida barjera (t.i., vecā pretestība var kļūt par jaunu atbalstu un otrādi).

- Apvienojiet ar citām stratēģijām: Atbalsta un pretestības līmeņi var būt efektīvāki, ja tos apvieno ar citām tirdzniecības stratēģijām vai rādītājiem, piemēram, RSI vai MACD, lai apstiprinātu tendences spēku vai vājumu šajos līmeņos.

- Trenējies demonstrācijas kontā: Tāpat kā jebkura tirdzniecības stratēģija, pirms riskēt ar īstu naudu, ir izdevīgi praktizēt identifikāciju un tirdzniecību, pamatojoties uz atbalsta un pretestības līmeņiem demo kontā.

- Esiet informēts par viltus izlaušanos: Dažreiz cena var īslaicīgi izlauzties cauri atbalsta vai pretestības līmenim un pēc tam mainīties. Šīs “viltus izlaušanās” var nodrošināt tirdzniecības iespējas, taču tām ir nepieciešamas ātras, atsaucīgas tirdzniecības stratēģijas un riska pārvaldība.

Atbalsta un pretestības stratēģijas īstenošanai nepieciešama rūpīga novērošana un spēja ātri reaģēt uz izmaiņām tirgū. Ir arī svarīgi atcerēties, ka neviena stratēģija negarantē panākumus, un tirgotājiem vienmēr jābūt gataviem atbilstoši pārvaldīt savu risku.

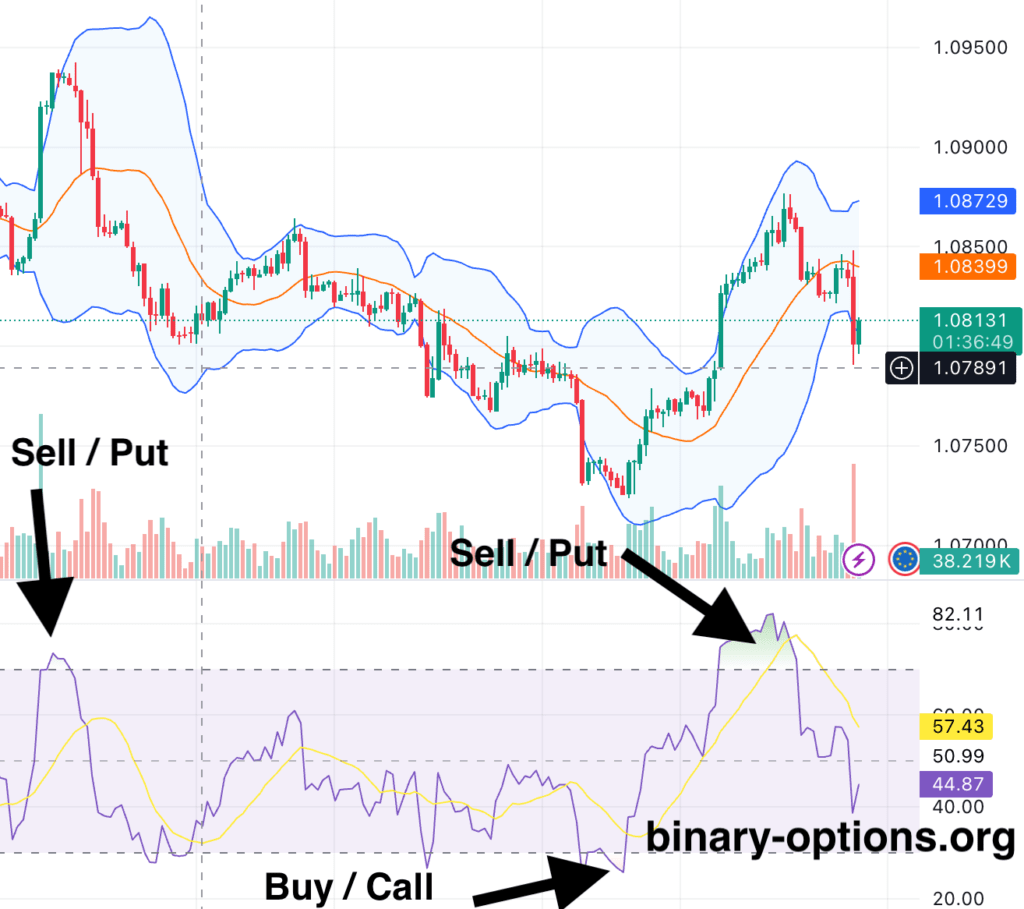

RSI un Bollingera joslu stratēģija

RSI (Relative Strength Index) un Bollingera joslas ir populāri tehniskās analīzes rīki, ko izmanto bināro opciju tirgotāji, lai novērtētu tirgus nepastāvību un iespējamo cenu maiņu. Šo rīku apvienošana var nodrošināt spēcīgu tirdzniecības stratēģiju. Šeit ir padziļināts ieskats, kā efektīvi izmantot šo stratēģiju.

Izpratne par RSI un Bollingera joslām

RSI ir impulsa oscilators, kas mēra cenu kustību ātrumu un izmaiņas, signalizējot par pārpirktiem vai pārpārdotiem nosacījumiem. Bollingera joslas sastāv no vidējās joslas, kas ir N perioda vienkāršais mainīgais vidējais (SMA), un divas ārējās joslas ar divām standarta novirzēm prom no SMA, izceļot nepastāvību ap cenu. Apvienojot šos divus, tirgotāji var noteikt iespējamos ieejas punktus; piemēram, tirgotājs var meklēt RSI, lai norādītu uz pārpirktu stāvokli (parasti virs 70), cenai pieskaroties Bollingera joslai, kas norāda uz iespējamu apvērsumu un iespēju iegādāties pārdošanas iespēju. Un otrādi, pārpārdošanas nosacījums (RSI zem 30) ar zemāko Bollingera joslas cenu varētu norādīt uz piemērotu brīdi pirkšanas opcijas iegādei.

- RSI (relatīvais stipruma indekss): impulsa oscilators, kas mēra cenu kustību ātrumu un izmaiņas skalā no 0 līdz 100. Tradicionāli RSI vērtības, kas pārsniedz 70, norāda uz pārpirktu stāvokli (potenciāli pārvērtētu), kurā var notikt cenu korekcija. Un otrādi, RSI vērtības, kas mazākas par 30, norāda uz pārpārdotu stāvokli (potenciāli par zemu novērtētu), kas liecina, ka cena var mainīties uz augšu.

- Bollingera joslas: Tehniskās analīzes rīks, ko nosaka tendenču līniju kopa, uzzīmēja divas standarta novirzes (pozitīvas un negatīvas) no vērtspapīra cenas vienkārša mainīgā vidējā (SMA), taču to var pielāgot lietotāja vēlmēm. Bollingera joslas palīdz izmērīt tirgus nepastāvību un noteikt “pārpirktu” vai “pārpārdotu” nosacījumus.

RSI un Bollingera joslu stratēģijas piemērs

Pieņemsim, ka jūs tirgojat noteiktu aktīvu un tā cenai ir bijusi lejupejoša tendence. Jūs ievērojat sekojošo:

- RSI noslīd zem 30, norādot, ka līdzeklis varētu būt pārpārdots.

- Vienlaikus aktīva cena pieskaras zemākajai Bollingera joslai vai izlaužas cauri.

Šis scenārijs liecina par iespējamu cenu augšupeju, padarot to par potenciālu punktu “zvana” opcijai, prognozējot cenas pieaugumu.

Un otrādi, ja RSI pārsniedz 70 (norāda uz pārpirktu stāvokli) un cena pieskaras augšējai Bollingera joslai vai izlaužas cauri, tā varētu būt laba iespēja ievietot opciju “put”, prognozējot cenas kritumu.

Padomi RSI un Bollingera joslu stratēģijas piemērošanai

- Gaidiet apstiprinājumu: Pirms darījuma veikšanas pagaidiet, līdz RSI norāda uz pārpirktu vai pārpārdotu stāvokli, kā arī līdz cena mijiedarbojas ar kādu no Bollingera joslām. Šis dubultais apstiprinājums palielina veiksmīgas tirdzniecības iespējamību.

- Meklējiet cenu modeļus: izmantojiet cenu modeļus (piemēram, dubultās augšdaļas vai apakšas) kopā ar RSI un Bollingera joslām, lai iegūtu spēcīgākus tirdzniecības signālus.

- Pielāgojiet iestatījumus: atkarībā no jūsu tirdzniecības stila un tirgojamā aktīva, iespējams, būs jāpielāgo Bollingera joslu un RSI iestatījumi. Piemēram, ilgāks SMA periods Bollingera joslās var nodrošināt vienmērīgāku joslu, kas varētu būt piemērotāka ilgtermiņa tendenču noteikšanai.

- Apvienojiet ar citiem indikatoriem: lai iegūtu papildu apstiprinājumu, apsveriet iespēju izmantot citu rādītājiem piemēram, MACD vai mainīgie vidējie rādītāji. Tas var palīdzēt filtrēt viltus signālus.

- Prakse ar vēsturiskiem datiem: pārbaudiet savu stratēģiju, izmantojot vēsturiskos datus, lai noskaidrotu, kā tā būtu veikusi dažādos tirgus apstākļos. Tas var palīdzēt uzlabot jūsu pieeju pirms tās izmantošanas tiešajā tirdzniecībā.

- Ņemiet vērā tirgus ziņas: Pēkšņi ziņu notikumi var izraisīt ievērojamas cenu svārstības, kuras var neparedzēt tikai ar tehnisko analīzi. Vienmēr esiet informēts par ekonomikas kalendāru un jaunumiem, kas var ietekmēt jūsu tirdzniecības aktīvus.

Lai īstenotu RSI un Bollingera joslu stratēģijas, nepieciešama rūpīga novērošana, pacietība un prakse. Lai gan šī stratēģija var būt ļoti efektīva, ir svarīgi atcerēties, ka visa tirdzniecība ir saistīta ar risku un panākumi negarantē. Tāpēc tirgotājiem vajadzētu izmantot riska pārvaldības praksi un ieguldīt tikai tādu kapitālu, ko viņi var atļauties zaudēt.

Cenu darbība ar svečturu stratēģiju:

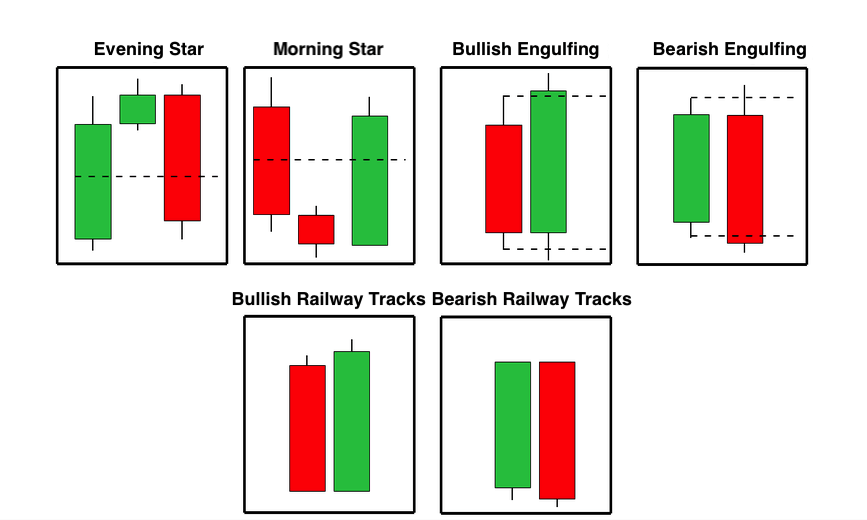

Šī stratēģija uzsver, cik svarīgi ir izprast svečturu modeļus un to, ko tie norāda par tirgus noskaņojumu, lai prognozētu turpmākās cenu izmaiņas, nepaļaujoties uz tehniskajiem rādītājiem. Iesācējiem labs sākums var būt koncentrēšanās uz dažiem pamata modeļiem, piemēram, āmuru, apņemošajiem rakstiem un krītošo zvaigzni. Šie modeļi, kas rodas galvenajos atbalsta vai pretestības līmeņos, var dot spēcīgus signālus par potenciālām tirgus izmaiņām vai turpinājumiem. Piemēram, bullish pārņemšanas modelis tuvu atbalsta līmenim var liecināt par pirkšanas iespēju (call option), savukārt lācīgs pārņemšanas modelis tuvu pretestības līmenim varētu norādīt uz pārdošanas iespēju (pārdošanas iespēja).

Stratēģija Price Action with Candlesticks ir spēcīga pieeja bināro opciju tirdzniecībā, koncentrējoties uz bāzes cenu kustības analīzi, neizmantojot indikatorus. Šī stratēģija lielā mērā balstās uz svečturu modeļiem, kas ir īpaši veidojumi, ko rada aktīva cenas kustība, lai prognozētu turpmākās cenu izmaiņas. Šeit ir padziļināts ieskats šajā stratēģijā un kā to efektīvi īstenot.

Izpratne par cenu darbību un svečturu modeļiem

Cenu darbības tirdzniecība ietver izpratni par aktīva cenas vēsturiskajām izmaiņām, lai prognozētu nākotnes cenas virzienu. Šīs stratēģijas galvenais instruments ir svečturu raksti, kuru izcelsme ir Japānā pirms vairāk nekā 100 gadiem. Katrs svečturis sniedz vizuālu ieskatu tirgus noskaņojumā, parādot aktīva atvēršanas, slēgšanas, augstākās un zemās cenas noteiktā laika posmā.

Atslēgu svečturu raksti

Daži no visbiežāk izmantotajiem svečturu modeļiem bināro opciju tirdzniecībā ir:

- Bullish Engulfing: norāda uz iespējamu kustību uz augšu. Tas notiek, kad mazai lācīgajai svecei seko lielāka bullish svece, kas pilnībā aprij iepriekšējo sveci.

- Lāču aprīšana: liecina par iespējamu kustību lejup. Tas notiek, kad mazai bullish svecei seko lielāka lāču svece, kas pilnībā aprij iepriekšējo sveci.

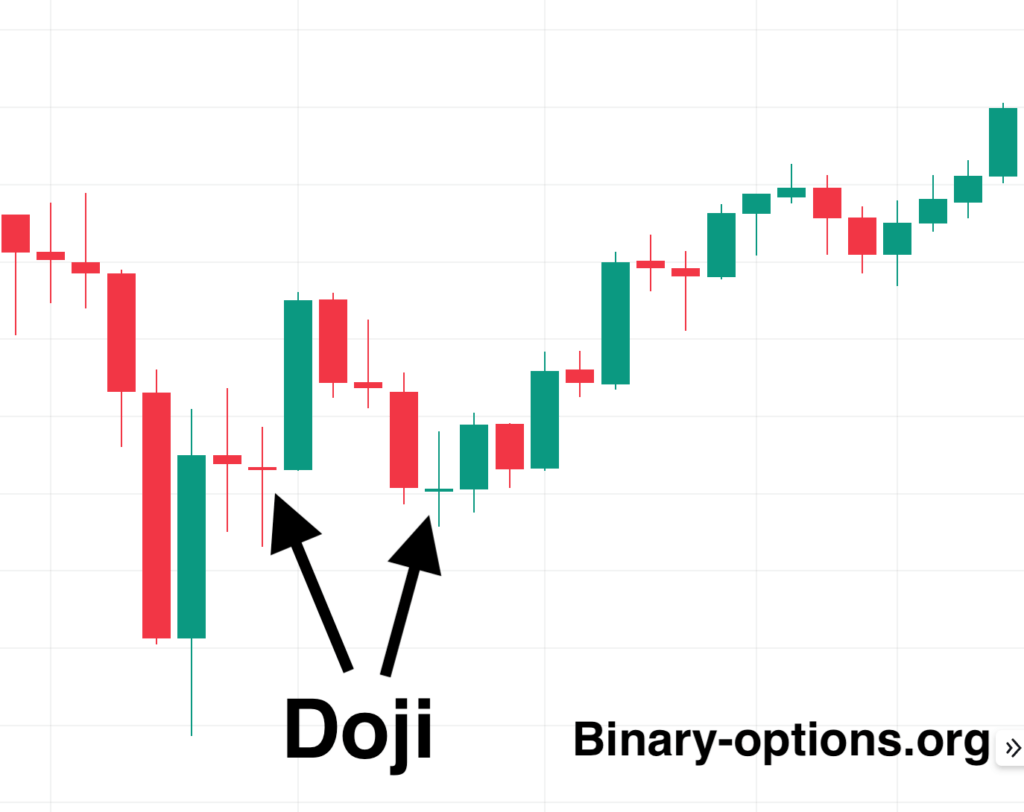

- Doji: norāda uz neizlēmību tirgū. Tas notiek, ja aktīva atvēršanas un slēgšanas cenas ir praktiski vienādas, kā rezultātā veidojas krustveida svečturis.

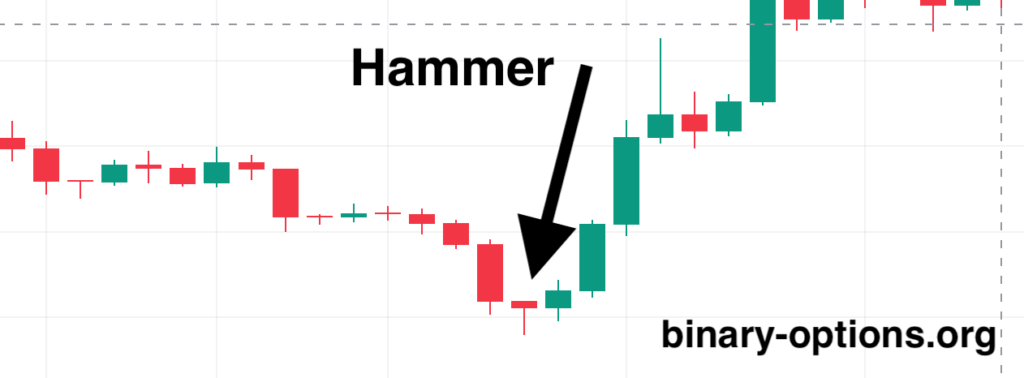

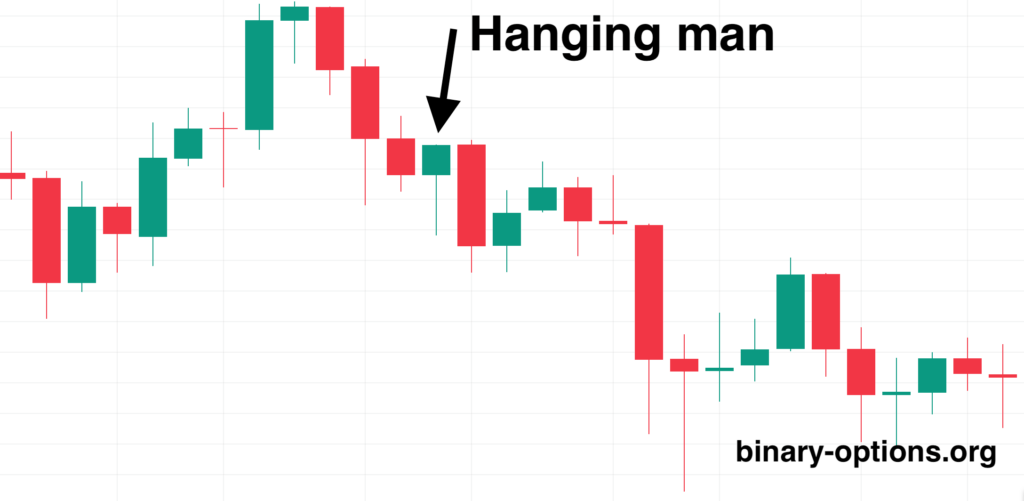

- Āmurs un pakārts cilvēks: Āmuram (lācīgs apvērsuma modelis) un Hanging Man (lācīgs apvērsuma modelis) ir mazi korpusi, augšējais dakts ir mazs vai nav, un garas apakšējās daktis, kas norāda uz iespējamu apvērsumu.

Cenu darbības piemērošanas piemērs ar svečturu stratēģiju

Pieņemsim, ka jūs uzraugāt konkrētu īpašumu un pamanāt Bullish Engulfing modeli, kas veidojas galvenajā atbalsta līmenī pēc lejupslīdes. Tas ir spēcīgs signāls, ka cena var sākt mainīties uz augšu. Pamatojoties uz šo modeli, ienesīgs lēmums varētu būt “zvana” opcijas izvietošana ar derīguma termiņu, kas dod tirgum pietiekami daudz vietas, lai atspoguļotu paredzamo augšupejošu kustību.

Padomi stratēģijas piemērošanai

- Atbalsta un pretestības līmeņi: apvienojiet svečturu modeļus ar atbalsta un pretestības līmeņiem, lai iegūtu spēcīgākus signālus. Šajos galvenajos līmeņos veidojas modeļi, visticamāk, izraisīs ievērojamas cenu izmaiņas.

- Gaidiet apstiprinājumu: pēc potenciālā svečtura raksta noteikšanas pagaidiet nākamo sveci, lai apstiprinātu virzienu pirms tirdzniecības uzsākšanas. Tas samazina viltus signālu iespējamību.

- Laika grafika apsvēršana: dažādi laika periodi var parādīt atšķirīgu tirgus uzvedību. Praktizējiet dažādus laika grafikus, lai atrastu, kurš no tiem vislabāk atbilst jūsu tirdzniecības stratēģijai.

- Skaļums kā apstiprinošs indikators: Koncentrējoties uz cenu darbību, tirdzniecības apjoma novērošana var sniegt papildu apstiprinājumu. Raksts, ko papildina liels skaļums, visticamāk, būs uzticams.

- Prakse un pacietība: Cenu darbības tirdzniecībai ir nepieciešama prakse, lai ātri un precīzi atpazītu modeļus. Esiet pacietīgs un gaidiet skaidrus signālus pirms tirdzniecības uzsākšanas.

- Riska vadība: Vienmēr izmantojiet atbilstošas riska pārvaldības metodes. Izlemiet par maksimālo sava kapitāla procentuālo daļu, ko esat gatavs riskēt vienā darījumā, un ievērojiet to.

- Turpiniet mācīties: Ir daudz svečturu modeļu, kas pārsniedz pamatus. Iegūstot pieredzi, turpiniet mācīties par sarežģītākiem modeļiem un to, kā tie var norādīt uz iespējamām tirgus kustībām.

Cenu darbība ar svečturu stratēģiju tiek augstu novērtēta tās vienkāršības un efektivitātes dēļ. Tomēr, tāpat kā visas tirdzniecības stratēģijas, tā nav droša. Nepārtraukta mācīšanās, prakse un disciplinēta pieeja riska pārvaldībai ir atslēga, lai gūtu panākumus ar šo stratēģiju bināro opciju tirdzniecībā.

Bullish Engulfing

Bullish Engulfing modelis ir nozīmīgs rādītājs tehniskās analīzes jomā, kas liecina par iespējamu apvērsumu no lejupslīdes uz augšupejošu tendenci. Tas ir īpaši ievērības cienīgs tirgotājiem, kas koncentrējas uz cenu darbību un svečturu modeļiem. Šis raksts sastāv no diviem svečturiem: pirmais ir mazāks lācīgs (sarkans vai melns) svečturis, ko pilnībā aptver lielāks bullish (zaļš vai balts) svečturis, kas seko tam. Galvenais ir tas, ka otrā svečtura korpuss pilnībā nosedz pirmā svečtura korpusu, norādot uz tirgus noskaņojuma maiņu no lāča uz bullish.

Bullish Engulfing Pattern izpratne

Šis modelis parādās lejupslīdes apakšā vai cenas atkāpšanās laikā augšupejošās tendences ietvaros. Sākotnējais lāču svečturis atspoguļo lejupslīdes turpinājumu, pārdevējiem samazinot cenu. Tomēr nākamā diena tiek atvērta zemāk nekā iepriekšējā dienā, bet pēc tam strauji mainās, lai aizvērtos virs pirmās dienas augstākās vērtības. Šīs pēkšņās pārmaiņas norāda, ka pircēji ir apsteiguši pārdevējus, kas, iespējams, novedīs pie lejupslīdes maiņas.

Bullish Engulfing Pattern piemērs

Iedomājieties scenāriju EUR/USD valūtu pārī, kad pēc ilgstošas lejupslīdes 1. dienā jūs novērojat nelielu sarkanu svečturi, kas aizveras zemāk nekā atveras, atspoguļojot lāču noskaņojuma turpināšanos. 2. dienā cena atveras zem iepriekšējās dienas slēgšanas (rāda sākotnējo lāču turpinājumu), bet pēc tam, negaidīti, visas dienas garumā kāpj uz augšu, lai aizvērtos ievērojami augstāk par 1. dienas atvēršanu, tādējādi pilnībā “apņemot” 1. dienas svečtura korpusu.

Padomi, kā piemērot Bullish Engulfing Pattern stratēģiju

- Apstiprinājums: meklējiet papildu apstiprinājumu, pirms rīkojaties saskaņā ar Bullish Engulfing modeli. Tas varētu izpausties kā starpība nākamajā dienā, lielāks apjoms pārņemšanas dienā vai citi tehniski rādītāji, kas norāda uz augšupejošu tendenci.

- Ieejas punkts: Apsveriet iespēju uzsākt darījumu sveces atvēršanas brīdī, ievērojot Bullish Engulfing modeli, it īpaši, ja aktivitāte pirms tirgus vai agrīna tirdzniecība liecina par nepārtrauktu augšupejošu impulsu.

- Tirgus konteksts: Vienmēr apsveriet plašāku tirgus kontekstu. Bullish Engulfing modeļi ir uzticamāki, ja tie rodas ievērojamā atbalsta līmenī, pēc skaidras lejupslīdes vai pārmērīgi pārdotos apstākļos.

- Kombinācija ar citiem rādītājiem: uzlabojiet Bullish Engulfing modeļa uzticamību, apvienojot to ar citiem tehniskās analīzes rīkiem, piemēram, mainīgajiem vidējiem rādītājiem, RSI (relatīvais stipruma indekss) vai MACD (kustīgās vidējās konverģences atšķirības). Piemēram, bullish Engulfing modelis, kas veidojas ar pārpārdotu RSI rādījumu, var norādīt uz lielāku bullish maiņas iespējamību.

Ierobežojumi

Lai gan Bullish Engulfing modelis ir spēcīgs instruments, lai identificētu iespējamos tirgus apvērsumus, tas nav drošs. Var rasties nepatiesi signāli, un ne visi Bullish Engulfing modeļi noved pie ilgstošas augšupejošas tendences. Tāpēc ir ļoti svarīgi izmantot šo modeli kopā ar saprātīgām riska pārvaldības stratēģijām un citiem tehniskās analīzes rīkiem, lai apstiprinātu tirdzniecības signālus. Turklāt tirgotājiem ir jāņem vērā vispārējie tirgus apstākļi un ekonomiskie rādītāji, kas varētu ietekmēt aktīva cenas kustību ārpus paša modeļa.

Lāču aprīšana

Bearish Engulfing modelis ir būtisks svečtura veidojums, kas norāda uz iespējamu pavērsienu no augšupejošas tendences uz lejupslīdi. Tas ir īpaši vērtīgs tirgotājiem, kuri tirdzniecības lēmumu pieņemšanā paļaujas uz cenu darbību un svečtura analīzi. Šim modelim ir divas galvenās sastāvdaļas: mazāks bullish (zaļš vai balts) svečturis, ko pilnībā apņem nākamais lielāks lācīgs (sarkans vai melns) svečturis. Bearish Engulfing modeļa būtība ir tāda, ka otrā svečtura korpuss pilnībā pārklāj vai apņem pirmā svečtura korpusu, norādot uz spēcīgu tirgus noskaņojuma maiņu no bullish uz lācīgu.

Izpratne par lāču iesūkšanas modeli

Šis modelis parasti parādās augšupejošas tendences pīķa laikā vai koriģējoša rallija laikā lejupslīdes laikā. Pirmais svečturis, kas ir bullish, liecina, ka augšupejoša tendence turpinās, jo pircēji palielina cenu. Tomēr nākamā diena tiek atvērta iepriekšējās dienas slēgšanas brīdī vai augstāk, bet pēc tam strauji maina virzienu, aizverot zem pirmās dienas zemākā līmeņa. Šīs dramatiskās pārmaiņas nozīmē, ka pārdevēji ir ieguvuši kontroli, iespējams, vēstot par lejupslīdes sākumu.

Lācās aprīšanas modeļa piemērs

Apsveriet scenāriju, kurā pēc pastāvīgas konkrētas akcijas cenas pieauguma 1. dienā jūs novērojat nelielu zaļu svečturi, kas norāda uz kāpuma tendences turpinājumu. Tomēr 2. dienā akcijas atveras virs iepriekšējās dienas slēgšanas (norāda uz sākotnējo kāpuma turpināšanu), bet dienas laikā piedzīvo ievērojamu izpārdošanu, aizverot krietni zem 1. dienas svečtura zemākā līmeņa. Šī darbība veido Bearish Engulfing modeli, kas signalizē par iespējamu apvērsumu.

Padomi, kā piemērot lācīgā iesūkšanas modeļa stratēģiju

- Apstiprinājums: Pirms rīkoties saskaņā ar lācīgu iesūkšanas modeli, meklējiet papildu apstiprinājumu. Tas varētu ietvert atšķirību kritumu nākamajā dienā, palielinātu apjomu lācīgā dienā vai citus tehniskus rādītājus, kas liecina par lejupslīdi.

- Ieejas punkts: Apsveriet iespēju uzsākt īso pozīciju vai pārdošanu sveces atvēršanas brīdī saskaņā ar Bearish Engulfing modeli, it īpaši, ja tirgū ir vērojamas pastāvīgas lejupslīdes pazīmes tirdzniecībā pirms tirgus vai sesijas sākumā.

- Tirgus konteksts: Lācīgs iesūkšanās modeļi ir spēcīgāki, ja tie rodas pēc skaidras augšupejošas tendences, tuvu pretestības līmenim vai pārpirktos apstākļos. To nozīme palielinās, ja tie tiek saskaņoti ar vispārējo tirgus noskaņojumu vai fundamentālo analīzi.

- Kombinācija ar citiem rādītājiem: pastipriniet lācīgā pārņemšanas modeļa prognozēšanas spēku, apvienojot to ar citiem analītiskajiem rīkiem, piemēram, mainīgajiem vidējiem rādītājiem, RSI vai MACD. Lācības pārņemšanas modelis kopā ar lācīgu novirzi RSI vai MACD var norādīt uz lielāku lācīguma maiņas iespējamību.

Ierobežojumi

Lai gan Bearish Engulfing modelis ir spēcīgs indikators lejupslīdes prognozēšanai, tirgotājiem ir jāapzinās tā ierobežojumi. Ir iespējami nepatiesi signāli, un ne katrs lācīgs Engulfing modelis noved pie ilgstošas lejupslīdes. Tādējādi šī modeļa iekļaušana plašākā tirdzniecības stratēģijā, kas ietver rūpīgu riska pārvaldības praksi un citus tehniskās un fundamentālās analīzes veidus, ir būtiska, lai samazinātu riskus un palielinātu veiksmīgu darījumu iespējamību.

Doji raksti

Doji ir galvenais svečturis, kas norāda uz nenoteiktību un iespējamu apvērsumu tirgū. To raksturo svečturis, kura slēgšanas cena ir ļoti tuvu tās sākuma cenai, neskatoties uz tirdzniecības aktivitāti, kas notiek sesijas laikā. Tā rezultātā tiek iegūts svečturis, kuram ir mazs korpuss un var būt garas vai īsas ēnas (daktis), kas stiepjas no augšas un apakšas, norādot tirdzniecības cenu diapazonu visā periodā. Doji ir vizuāls attēlojums virves vilkšanai starp pircējiem un pārdevējiem, kur neviens no tiem neiegūst ievērojamu vietu, kas liecina par neizlēmību.

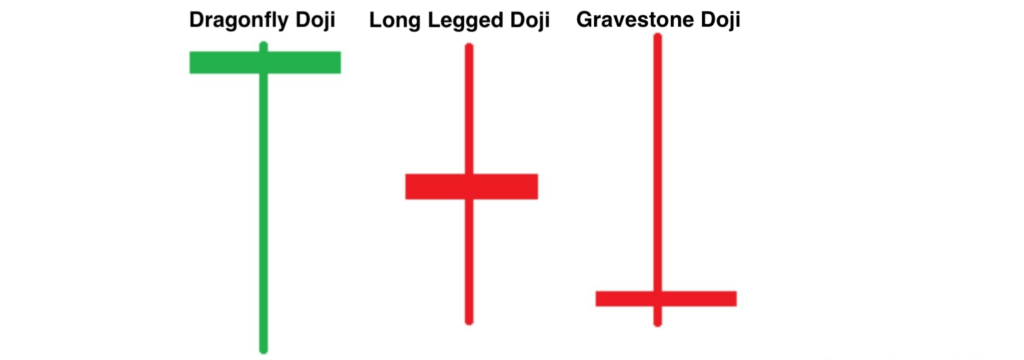

Doji rakstu veidi

Standarta Doji: Klasiskais Doji, kur atvērtā un aizvēršanās ir gandrīz identiska ar dažāda garuma ēnām.

Garkājains Dodži: Doji ar garām ēnām, kas norāda uz lielāku neizlēmības un nepastāvības pakāpi.

Spāre Dodži: Atvēršanas, slēgšanas un augstās cenas ir vienādas, ar garu apakšējo ēnu. Tas bieži norāda uz iespējamu bullish maiņu.

Kapakmens Dodži: Atvēršanas, slēgšanas un zemās cenas ir vienādas ar garu augšējo ēnu. Tas parasti norāda uz lāču maiņu.

Doji raksta piemērs

Iedomājieties, ka akciju tirdzniecība tiek atvērta par USD 50, palielinoties līdz USD 55, uz leju līdz USD 45 un pēc tam slēgšanas brīdī atgriežoties pie USD 50. Tādējādi tiek izveidots Doji svečturis, kas norāda, ka, neskatoties uz dienas nepastāvību, pastāv līdzsvars starp pirkšanas un pārdošanas spiedienu.

Padomi Doji raksta stratēģijas lietošanai

- Gaidiet apstiprinājumu: Doji parādīšanās liecina par tirgus neizlēmību, bet ne tikai nākotnes virzības rādītājs. Tirgotājiem pirms tirdzniecības lēmuma pieņemšanas jāsagaida papildu apstiprinājums uz nākamajām svecēm vai jāizmanto citi tehniskie rādītāji.

- Apsveriet kontekstu: Doji, kas parādās augšupejošas tendences augšdaļā vai lejupslīdes beigās, var būt nozīmīgāka, kas liecina par iespējamu apvērsumu. Doji kā apvērsuma signāla efektivitāte tiek uzlabota, ja tas veido tuvu pretestības vai atbalsta līmenim vai kad tirgus ir pārpirkts vai pārpārdots.

- Izmantojiet kopā ar citiem indikatoriem: Doji modeļu apvienošana ar citiem tehniskās analīzes rīkiem, piemēram, mainīgajiem vidējiem rādītājiem, RSI vai MACD, var palīdzēt apstiprināt iespējamās tirgus izmaiņas un uzlabot lēmumu pieņemšanu. Piemēram, Doji, kam seko liela lācīga svece, var apstiprināt apvērsuma signālu, īpaši, ja to pavada liels tirdzniecības apjoms.

- Pārraugiet skaļumu: Lielāks tirdzniecības apjoms apstiprinājuma svecē pēc Doji var sniegt papildu pierādījumus par jaunu tirgus virzienu. Skaļums ir galvenais rādītājs, kas var norādīt, cik spēcīga ir kustība, kas seko Doji modelim.

Ierobežojumi

Lai gan Doji modeļi ir noderīgs rīks, lai identificētu iespējamos apvērsumus, tie nav droši. Var rasties nepatiesi signāli, jo īpaši ļoti nestabilos tirgos, kur cenu svārstības var izraisīt biežus Dojis bez būtiskām virziena izmaiņām. Tāpat kā ar visām tirdzniecības stratēģijām, Dojis iekļaušana visaptverošā tirdzniecības plānā, kas ietver citus analīzes veidus un stingras riska pārvaldības praksi, ir ļoti svarīga panākumu gūšanai.

Āmura raksts

Hammer ir bullish apvērsuma svečturi modelis, kas parasti notiek lejupslīdes apakšā, signalizējot par iespējamu pavērsienu tirgus noskaņojumā no lācīgs uz bullish. Tam ir raksturīgs mazs īsts korpuss tirdzniecības diapazona augšējā galā ar garu apakšējo ēnu, kas parasti ir divreiz lielāka par korpusu, un ar nelielu augšējo ēnu vai bez tās. Āmurs norāda, ka, lai gan tirdzniecības sesijas laikā bija pārdošanas spiediens, līdz slēgšanai pircēji spēja atkal virzīt cenu augšup virzienā uz sākuma līmeni, kas liecina par pieaugošu bullish noskaņojumu.

Āmura raksta piemērs

Apsveriet scenāriju, kurā akcijas ir konsekventi samazinājušās vairākas nedēļas, tirgojoties no USD 100 līdz USD 70. Konkrētā dienā cena tiek atvērta pie 70 USD, pēc tam sesijas laikā ievērojami pazeminās līdz 60 USD, norādot uz nepārtrauktu lāču noskaņojumu. Tomēr līdz sesijas beigām cena pieaug un noslēdzas tuvu sākuma cenai pie 69 USD. Tas veido Hammer svečturi, jo cena tika ievērojami paaugstināta no zemākajām vietām, parādot, ka pircēji sāk pārņemt kontroli.

Padomi, kā piemērot Hammer stratēģiju

- Gaidiet apstiprinājumu: Hammer raksta klātbūtne liecina par iespējamu bullish apvērsumu, taču tirgotājiem ir jāmeklē apstiprinājums, pirms tā rīkojas. Šo apstiprinājumu var iegūt no nākamās zaļās sveces (kas norāda uz slēgšanas cenu, kas ir augstāka par sākuma cenu) nākamajā dienā vai no citiem kāpuma rādītājiem vai modeļiem.

- Pārbaudiet skaļumu: Lai āmuru uzskatītu par uzticamu signālu, ideālā gadījumā tam vajadzētu notikt ar lielāku par vidējo tirdzniecības apjomu. Palielinātais apjoms liecina, ka pārvietošanos atpakaļ uz augšu atbalstīja ievērojams pircēju skaits, kas var liecināt par stingrāku pārliecību par cenu maiņu.

- Izmantot kopā ar citiem indikatoriem: Lai palielinātu Hammer signāla uzticamību, tirgotāji bieži izmanto citus tehniskās analīzes rīkus, piemēram, mainīgos vidējos rādītājus, RSI (relatīvais stipruma indekss) vai atbalsta līmeņus. Piemēram, āmurs, kas veidojas tuvu galvenajam atbalsta līmenim vai galvenajam mainīgajam vidējam rādītājam, var sniegt papildu pierādījumus par iespējamu bullish maiņu.

- Iestatiet atbilstošus apturēšanas zudumus: Lai efektīvi pārvaldītu risku, iestatiet zaudējumu apturēšanas rīkojumus zem Hammer’s ēnas zemākās vērtības. Tas aizsargā pret viltus apvērsuma signāla iespējamību un ierobežo iespējamos zaudējumus, ja tendence nemainās, kā paredzēts.

- Apsveriet tendenci: Lai gan āmurs var norādīt uz maiņu, tā efektivitāte ir augstāka, ja tas notiek pēc ievērojamas lejupslīdes. Hammer modelim, kas parādās bez iepriekšējas lejupslīdes, var nebūt tāda pati nozīme vai paredzamā vērtība.

Ierobežojumi

Lai gan Hammer modelis ir noderīgs potenciālas tirgus maiņas rādītājs, tas nav drošs, un to nevajadzētu izmantot atsevišķi. Var rasties nepatiesi signāli, jo īpaši tirgos ar augstu nepastāvību vai ja modelis veidojas bez būtiskām iepriekšējām tendencēm. Vienmēr apsveriet plašāku tirgus kontekstu un apstipriniet Hammer signālu ar citiem tehniskās analīzes veidiem un rādītājiem, lai uzlabotu tirdzniecības lēmumus un samazinātu risku.

Hanging Man raksts

Hanging Man ir lācīgs apvērsuma svečturis, kas bieži parādās augšupejošas tendences augšgalā, norādot uz iespējamu pāreju no bullish uz lāču tirgus noskaņojumu. Pēc izskata tas ļoti atgādina Hammer modeli, taču tas notiek citā kontekstā. Hanging Man ir mazs īsts ķermenis tirdzniecības diapazona augšējā galā, gara apakšējā ēna (vismaz divreiz garāka par ķermeņa garumu) un neliela vai nav augšējā ēna. Šis modelis liecina, ka, neraugoties uz spēcīgo pārdošanas spiedienu sesijas laikā, pircēji sākotnēji spēja atkal virzīt cenas uz augšu, tikai tad, kad slēgšanas cena nostabilizējās tuvu atvēršanai, norādot uz kāpuma tempa vājināšanos.

Piekaramā cilvēka raksta piemērs

Iedomājieties akciju ar spēcīgu augšupejošu tendenci, kas vairāku nedēļu laikā pārvietojas no 50 USD uz 70 USD. Konkrētā dienā pēc atvēršanas pie 70 USD cena tirdzniecības sesijas laikā strauji nokrītas līdz 60 USD, kas liecina par pēkšņu pārdošanas spiediena pieaugumu. Tomēr pirms sesijas beigām cena atgūstas, aizverot nedaudz virs atvēršanas pie $71, veidojot Hanging Man. Šis modelis norāda, ka, neskatoties uz atveseļošanos, pārdevēji sāk apstrīdēt dominējošo augšupejošo tendenci, kas, iespējams, novedīs pie apvērsuma.

Padomi, kā piemērot pakaramā cilvēka stratēģiju

- Meklējiet apstiprinājumu: Karājas cilvēka izskats norāda uz iespējamu lāču maiņu, taču apstiprinājums ir ļoti svarīgs pirms tirdzniecības lēmumu pieņemšanas. Apstiprinājumu var iegūt no sekojošas lāču sveces (slēgšanās zemāka par sākuma cenu) vai citiem lāču signāliem nākamajās sesijās.

- Skaļums ir atslēga: uzticamam Hanging Man modelim bieži ir lielāks tirdzniecības apjoms, kas norāda, ka pārdošanas spiediens bija ievērojams. Liels skaļums piekārtā cilvēka veidošanās laikā palielina ticamību potenciālajam apvērses signālam.

- Papildināt ar tehniskajiem rādītājiem: Pakaramā cilvēka paredzamās spējas uzlabošana, izmantojot to kopā ar citiem tehniskajiem rādītājiem, piemēram, mainīgajiem vidējiem rādītājiem, RSI vai MACD, var sniegt visaptverošāku priekšstatu par tirgus apstākļiem un iespējamām izmaiņām.

- Riska vadība: Stop-loss rīkojumu ieviešana tieši virs Hanging Man maksimālās vērtības var palīdzēt pārvaldīt risku. Ja tirgus nemainīsies un tā vietā turpinās augšupejošu tendenci, šī pieeja ierobežo iespējamos zaudējumus.

- Tendenču konteksts ir svarīgs: Lai Hanging Man tiktu uzskatīts par derīgu lāču maiņas signālu, tam ir jāievēro noteikta augšupejoša tendence. Hanging Man modelis bez iepriekšēja cenas pieauguma var nebūt uzticams tirgus maiņas rādītājs.

Ierobežojumi

Lai gan Hanging Man var būt tirgus maiņas priekštecis, tas nav nekļūdīgs signāls. Ir iespējamas viltus maiņas, jo īpaši nestabilos tirgos vai tad, ja modelis veidojas bez būtiskām iepriekšējām tendencēm. Tāpēc modelis būtu jāapstiprina, veicot papildu analīzi, tostarp pārbaudot sekojošos svečturu modeļus, izmantojot tehniskos rādītājus un ņemot vērā vispārējos tirgus apstākļus. Tāpat kā ar visām tirdzniecības stratēģijām, visaptverošas pieejas izmantošana, kas ietver pareizu riska pārvaldības praksi, ir būtiska, lai efektīvi orientētos uz iespējamām tirgus izmaiņām.

Ziņu tirdzniecības stratēģija:

Šī stratēģija gūst labumu no nepastāvības, ko ziņu izlaidumi var radīt tirgū. Ekonomiskie paziņojumi, peļņas pārskati un politiski notikumi var būtiski ietekmēt aktīvu cenas. Saglabājot informāciju par šādiem notikumiem un izprotot to iespējamo ietekmi, iesācēji var veikt darījumus, pamatojoties uz paredzamo tirgus virzienu pēc ziņu izlaiduma.

Izpratne par ziņu tirdzniecības stratēģiju

Ziņu tirdzniecības stratēģija balstās uz pieņēmumu, ka nozīmīgas ekonomikas ziņas un notikumi var izraisīt ievērojamu nepastāvību tirgū, izraisot paredzamas cenu izmaiņas, kuras var izmantot. Tirgotāji, kas specializējas šajā stratēģijā, seko ziņu izlaidumiem, piemēram, paziņojumiem par ekonomiskajiem datiem, centrālās bankas lēmumiem vai ģeopolitiskiem notikumiem, un veic darījumus, pamatojoties uz to paredzamo ietekmi uz finanšu tirgiem.

Šīs stratēģijas pamatā ir ideja, ka tirgi reaģēs uz ziņām paredzamā veidā, atkarībā no tā, vai ziņas ir pozitīvas vai negatīvas attiecībā pret tirgus gaidām. Bināro opciju tirgotājiem tas var nozīmēt tādu darījumu izvietošanu, kas veic derības uz tirgus virzienu pēc ziņu izlaiduma. Stratēģija prasa labu izpratni par to, kā dažāda veida ziņas ietekmē tirgus, un spēju ātri reaģēt uz jaunumiem.

Ziņu tirdzniecības stratēģijas piemērošanas piemērs

Pieņemsim, ka drīzumā tiks publiskots ASV nelauku algu saraksta (NFP) ziņojums un tiek plaši sagaidāms, ka tas uzrādīs ievērojamu nodarbinātības pieaugumu. Ja ziņojums patiešām apstiprinās lielāku darba vietu pieaugumu, nekā gaidīts, USD, visticamāk, nostiprināsies attiecībā pret citām valūtām. Ziņu tirgotājs var ievietot pirkšanas opciju uz USD/JPY vai USD/EUR, prognozējot, ka dolāra kurss pēc paziņojuma pieaugs.

Un otrādi, ja NFP ziņojums ir neapmierinoši zemāks nekā gaidīts, norādot uz vājumu darba tirgū, tirgotājs var veikt pārdošanas opciju, liekot likmi uz dolāra kritumu.

Padomi stratēģijas piemērošanai

- Esiet informēts: izmantojiet ekonomiskos kalendārus, lai izsekotu, kad ir plānots izlaist nozīmīgus jaunumus. Esiet informēts par šo paziņojumu laiku un paredzamo ietekmi.

- Izprotiet tirgus cerības: Cenu kustību nosaka ne tikai pašas ziņas, bet arī to salīdzinājums ar tirgus gaidām. Prognozes pirms izlaišanas un vienprātības skaitļi var būt paraugs, lai novērtētu pārsteigumus vai vilšanos.

- Ātra izpilde: Tirgi strauji attīstās pēc ziņu izlaidumiem. Ir ļoti svarīgi, lai būtu platforma, kas ļauj ātri veikt darījumus.

- Riska vadība: Ņemot vērā lielo nepastāvību, ir svarīgi rūpīgi pārvaldīt risku. Apsveriet iespēju izmantot mazāku kredītplecu un veikt mazākas likmes, lai pārvaldītu risku, ka pēkšņas tirgus izmaiņas pret savu pozīciju.

- Prakse padara perfektu: izmantojiet demonstrācijas kontu, lai praktizētu savu ziņu tirdzniecības stratēģiju, neriskējot ar reālu naudu. Tas var palīdzēt jums izjust tirgus reakciju uz dažāda veida ziņām.

- Meklējiet pārmērīgas reakcijas: Bieži vien sākotnējā tirgus reakcija uz ziņām var būt pārmērīga reakcija, kam seko korekcija. Ja varat identificēt pārmērīgas reakcijas, pēc ziņu izlaidumiem var būt iespējas veikt ienesīgus darījumus.

- Dažādot: Nekoncentrējieties tikai uz viena veida ziņām vai tirgu. Ekonomiskie rādītāji, politiskie notikumi un uzņēmumu peļņa var nodrošināt tirdzniecības iespējas.

Ierobežojumi

Ziņu tirdzniecība ar binārajām opcijām var būt ļoti ienesīga, taču tā rada arī ievērojamus riskus. Tirgus reakcijas var būt neparedzamas, un novirze (starpība starp paredzamo darījuma cenu un cenu, par kuru darījums tiek veikts) var ietekmēt iznākumu, īpaši ļoti nepastāvīgos apstākļos. Turklāt daži bināro opciju brokeri palielinātās nepastāvības dēļ var ierobežot tirdzniecību saistībā ar ziņu paziņojumiem.

Lai mazinātu šos riskus, ir svarīgi būt informētam, praktizēt disciplinētu riska pārvaldību un nepārtraukti pilnveidot savu stratēģiju, pamatojoties uz pieredzi un tirgus novērojumiem.

EUR/USD stratēģija

EUR/USD valūtu pāris ir viens no likvīdākajiem un visplašāk tirgotajiem pāriem forex tirgū. Šī pāra tirdzniecības stratēģijas bieži ietver gan tehnisko, gan fundamentālo analīzi. Tehniskā analīze varētu ietvert mainīgo vidējo vērtību izmantošanu, lai noteiktu tendences, savukārt fundamentālā analīze ietver ekonomikas jaunumu izsekošanu no eirozonas un ASV.

Viena no izplatītākajām stratēģijām ir tirgot pāri saistībā ar galvenajiem ekonomikas paziņojumiem, piemēram, lēmumiem par procentu likmēm vai nodarbinātības ziņojumiem. Tirgotāji šajos laikos meklē paaugstinātu nepastāvību un izmanto to savā labā. Apvienojot ekonomisko rādītāju analīzi ar tehniskiem rīkiem, piemēram, MACD vai RSI, var nodrošināt visaptverošus tirdzniecības signālus.

5 minūšu stratēģija

Šī stratēģija koncentrējas uz īstermiņa darījumiem ar 5 minūšu termiņu. Tirgotāji izmanto dažādus rādītājus un analīzes metodes, lai prognozētu cenu kustību šajā īsajā periodā, tiecoties pēc ātras peļņas.

Piemēram, tirgotājs var izmantot stohastisko oscilatoru, lai 5 minūšu laikā identificētu pārpirktus un pārpārdotus apstākļus. Apvienojot to ar tendenču analīzi, var palīdzēt noteikt optimālos ieejas un izejas punktus īstermiņa darījumiem.

Secinājums

Šo bināro opciju stratēģiju īstenošana prasa praksi un pacietību. Iesācējiem jāsāk ar demonstrācijas kontu, lai uzlabotu savas prasmes, neriskējot ar reālu naudu. Tāpat kā ar jebkuru ieguldījumu, ir svarīgi atcerēties, ka bināro opciju tirdzniecībā nav panākumu garantijas, taču šo stratēģiju izmantošana var palielināt jūsu izredzes veikt informētus un potenciāli ienesīgus darījumus.

Papildu lasīšana: