Contents

- 1 ද්විමය විකල්පයක් යනු කුමක්ද?

- 2 ද්විමය විකල්ප එදිරිව සාම්ප්රදායික විකල්ප

- 3 ද්විමය විකල්ප වර්ග

- 4 ද්විමය විකල්පවල වාසි

- 5 ද්විමය විකල්පවල අවාසි

- 6 ද්විමය විකල්ප වෙළඳාම් කරන්නේ කෙසේද

- 7 තැරැව්කරුවකු තෝරා ගන්නේ කෙසේද

- 8 නියාමනය

- 9 CFDs vs ද්විමය විකල්ප

- 10 Forex vs ද්විමය විකල්ප

- 11 ද්විමය විකල්ප වංචාවක්ද?

- 12 ද්විමය විකල්ප සූදුවද?

2025 දී ද්විමය විකල්ප වෙළඳාම සඳහා නිශ්චිත මාර්ගෝපදේශය වන Binary-options.org වෙත සාදරයෙන් පිළිගනිමු. මූල්ය වෙළෙඳපොළවල වසර ගණනාවක අත්දැකීම් සහිත විශ්වාසදායක සම්පතක් ලෙස, අපි සියලු මට්ටම්වල වෙළඳුන් සවිබල ගැන්වීම සඳහා ප්රායෝගික දැනුම, නියාමන විශේෂඥතාව සහ උසස් වෙළඳ උපාය මාර්ග ඒකාබද්ධ කරමු. ඔබ ඔබේ පළමු පියවර තබන ආරම්භකයෙකු හෝ ඔබේ ප්රවේශය පිරිපහදු කරන උසස් වෙළෙන්දෙකු වේවා, මෙම මාර්ගෝපදේශය ද්විමය විකල්ප වෙළඳපොළ ඵලදායීව සහ ආරක්ෂිතව සැරිසැරීමට ක්රියාකාරී අවබෝධයක්, විශේෂඥ උපදෙස් සහ විශ්වාසදායක මෙවලම් සපයයි.

අපගේ කැපවීම වන්නේ , පුළුල් විශ්ලේෂණයකින් සහ මූල්ය වෙළඳපොළවල් පිළිබඳ ගැඹුරු අවබෝධයකින් පිටුබලය ලබන, විශ්වාසදායක තොරතුරු , නියාමන යාවත්කාලීන කිරීම් සහ ඔප්පු කරන ලද වෙළඳ උපාය මාර්ග වෙත වෙළඳුන්ට ප්රවේශය ඇති බව සහතික කිරීමයි .

ප්රධාන කාණ්ඩ:

- ද්විමය විකල්ප තැරැව්කරුවන්

- ද්විමය විකල්ප demo ගිණුම්

- ද්විමය විකල්ප බෝනස්

- ද්විමය විකල්ප යෙදුම්

- ද්විමය විකල්ප පොත්

- ද්විමය විකල්ප ගණක යන්ත්ර

- ද්විමය විකල්ප නියාමනය

- ද්විමය විකල්ප වංචා

ද්විමය විකල්පයක් යනු කුමක්ද?

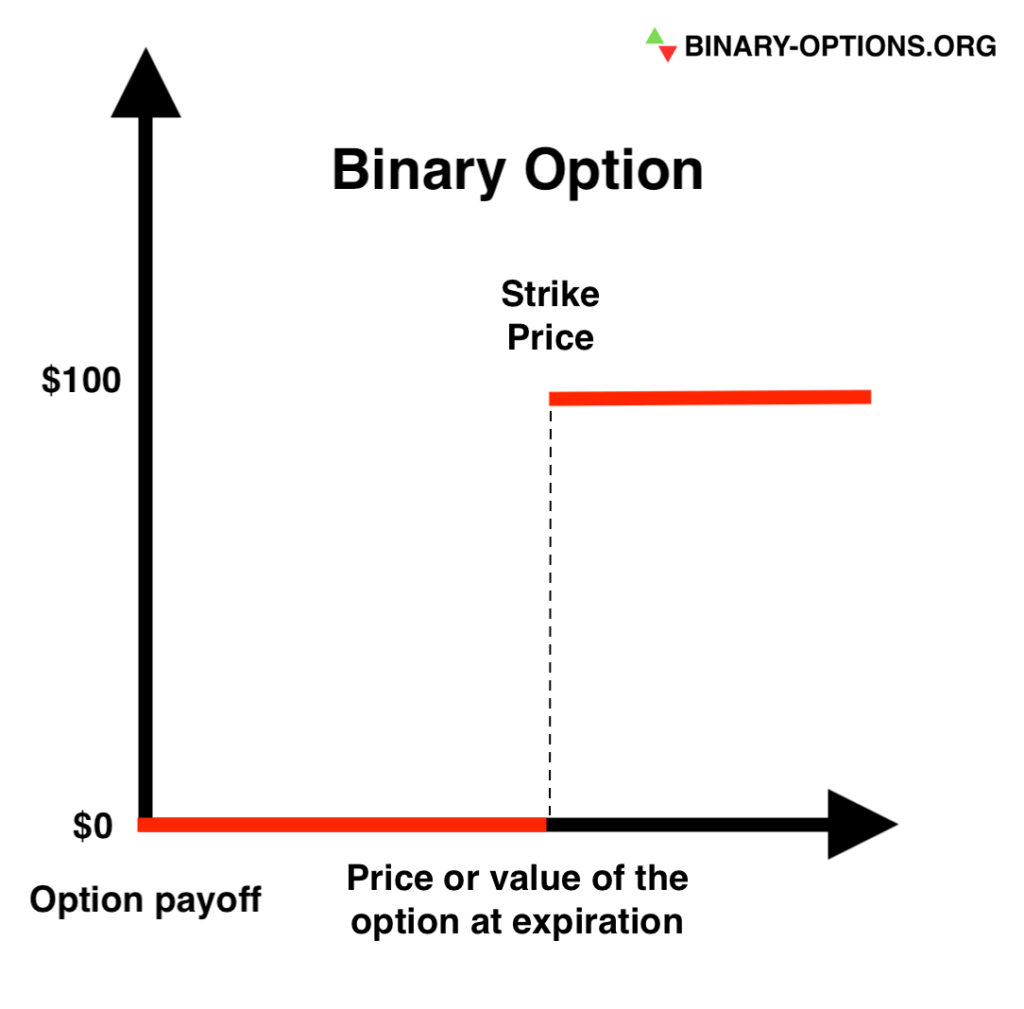

ද්විමය විකල්ප යනු කොටස්, මුදල්, භාණ්ඩ හෝ දර්ශක වැනි වත්කම්වල මිල චලනය පිළිබඳව වෙළඳුන්ට අනුමාන කිරීමට ඉඩ සලසන මූල්ය ව්යුත්පන්නයන් වේ. “ද්විමය” ස්වභාවය එක් එක් වෙළඳාමේ ඇති විය හැකි ප්රතිඵල දෙක පිළිබිඹු කරයි:

- “මුදල් වලින්” (සාර්ථක පුරෝකථනය): ස්ථාවර ගෙවීමක් ලබා ගන්න (සාමාන්යයෙන් ඔබේ ආයෝජනයෙන් 70%-98%).

- “මුදල් වලින් ඉවතට” (අසාර්ථක පුරෝකථනය): ආයෝජනය කළ මුදල අහිමි වේ.

අද්විතීය ප්රතිලාභ:

- නිර්වචනය කළ අවදානම: සාම්ප්රදායික වෙළඳාම මෙන් නොව, පාඩු මූලික ආයෝජනයට සීමා වන අතර ප්රතිලාභ කලින් තීරණය කර ඇත.

- ප්රවේශ්යතාව: ද්විමය විකල්ප වේදිකා පරිශීලක-හිතකාමී වන අතර සියලු අත්දැකීම් මට්ටම්වල වෙළඳුන් සඳහා නිර්මාණය කර ඇත.

කෙසේ වෙතත්, ද්විමය විකල්ප ඒවායේ සියල්ල හෝ කිසිවක් නොමැති ස්වභාවය නිසා සැලකිය යුතු අවදානම් දරයි. සහභාගී වීමට පෙර වෙළඳුන් යාන්ත්ර විද්යාව සහ අවදානම් සම්පූර්ණයෙන්ම තේරුම් ගත යුතුය.

ද්විමය විකල්ප ක්රියා කරන ආකාරය

ද්විමය විකල්ප යනු කාල සංවේදී ගිවිසුම් වන අතර එහිදී වෙළඳුන් නිශ්චිත කල් ඉකුත් වීමේ කාලයක් මගින් පූර්ව නිශ්චිත මට්ටමකට (වර්ජන මිල) සාපේක්ෂව වත්කමක මිල ඉහළ යයිද නැතහොත් පහත වැටේදැයි පුරෝකථනය කරයි.

ද්විමය විකල්ප වෙළඳාමක ප්රධාන සංරචක:

- ගෙවීම් අනුපාතය: සාර්ථක වෙළඳාමක් සඳහා පිරිනමන ලාභ ප්රතිශතය.

- යටින් පවතින වත්කම: වෙළඳාම් කරනු ලබන මූල්ය උපකරණය (උදා: EUR/USD මුදල් යුගලය හෝ රන්).

- ස්ට්රයික් මිල: වෙළඳාම ආරම්භයේදී යොමු මිල.

- කල් ඉකුත්වන කාලය: වෙළඳාමේ කාලසීමාව (උදා: මිනිත්තු 1, පැය 1, හෝ දින 1).

ද්විමය විකල්ප එදිරිව සාම්ප්රදායික විකල්ප

ද්විමය විකල්ප සහ සාම්ප්රදායික විකල්ප මිල චලනයන් පිළිබඳ සමපේක්ෂනයට ඉඩ සලසයි, නමුත් යාන්ත්ර විද්යාව සහ නම්යශීලී බව සැලකිය යුතු ලෙස වෙනස් වේ. දැනුවත් වෙළඳ තීරණ ගැනීම සඳහා ද්විමය විකල්ප සහ සාම්ප්රදායික විකල්ප අතර වෙනස්කම් තේරුම් ගැනීම අත්යවශ්ය වේ. ද්විමය විකල්ප සහ සාම්ප්රදායික විකල්ප අතර ප්රධාන වෙනස්කම් ගෙනහැර දක්වන වගුවක් මෙන්න:

| විශේෂාංගය | ද්විමය විකල්ප | සාම්ප්රදායික විකල්ප |

|---|---|---|

| ප්රතිඵලය | ස්ථාවර ලාභය හෝ අලාභය | විචල්ය ලාභය හෝ අලාභය |

| සංකීර්ණත්වය | සරල, පූර්ව නිශ්චිත ප්රතිඵල | සංකීර්ණ, උපායමාර්ගික සැලසුම්කරණය අවශ්ය වේ. |

| අවදානම/ත්යාගය | ස්ථාවර අවදානම සහ විපාකය | අසීමිත ලාභ සහ අලාභ |

| කාල ක්ෂිතිජය | කෙටි කාලීන අවධානය | කෙටි කාලීන සිට දිගු කාලීන දක්වා |

ද්විමය විකල්ප සරල බව කැමති වෙළඳුන් සඳහා වඩාත් සුදුසු වන අතර, සාම්ප්රදායික විකල්ප උසස් දැනුමක් සහ හෙජින් අවශ්යතා ඇති අයට වැඩි නම්යශීලී බවක් ලබා දෙයි.

ද්විමය විකල්ප වර්ග

ද්විමය විකල්ප වර්ග වලට අද්විතීය ව්යුහයක් සහ අවදානම් මට්ටමක් ඇත. විවිධ වර්ගයේ කොන්ත්රාත්තු අවබෝධ කර ගැනීම වෙළෙන්දන්ට ඔවුන්ගේ වෙළඳපල විශ්ලේෂණය සහ අවදානම් ඉවසීම මත පදනම්ව වඩාත් සුදුසු දේ තෝරා ගැනීමට උපකාරී වේ.

- ඉහළ/පහළ හෝ ඉහළ/පහළ: මෙය සරලම සහ වඩාත් පොදු ද්විමය විකල්පය වේ. කල් ඉකුත් වන විට වත්කමක මිල එහි වර්තමාන මිලට වඩා වැඩි ද අඩු ද යන්න වෙළඳුන් තීරණය කරයි. ඔවුන් නිවැරදිව අනාවැකි පළ කරන්නේ නම්, ඔවුන් වෙළඳාම ජය ගනී.

- ඇතුළත/පිටත, පරාසය හෝ මායිම: මෙම වර්ගයේ මිල මට්ටම් දෙකක් ඇතුළත් වේ, පරාසයක් හෝ මායිමක් සාදයි. කල් ඉකුත් වන විට මෙම පරාසය තුළ මිල අවසන් වේදැයි වෙළඳුන් අනාවැකි පළ කරයි. එය ස්ථාවර මිලක් සහිත වෙළඳපලවලට ගැලපෙන අතර වෙළඳපල හැසිරීම් වලට අනුව පරාසය නිවැරදිව සකසා ඇත්නම් ඉහල ප්රතිලාභ ලබා දිය හැක.

- ස්පර්ශ / ස්පර්ශ නැත: මෙම විකල්පයන් කල් ඉකුත් වීමට පෙර වත්කමට ළඟා විය යුතු (ස්පර්ශ) හෝ ළඟා නොවිය යුතු (ස්පර්ශ නැත) මිල මට්ටමක් ඇත. වත්කම් මිල කල් ඉකුත් වීමට පෙර එක් වරක් වත් නියම කළ මට්ටමට ළඟා වුවහොත් ‘ස්පර්ශ’ විකල්පය ගෙවීමක් ලබා දෙන අතර, මිල කිසි විටෙකත් මට්ටමට ළඟා නොවන්නේ නම් ‘No Touch’ විකල්පය ගෙවනු ලැබේ.

- ඉණිමඟ විකල්පය: ඉණිමඟ විකල්පයන් අනුපිළිවෙලින් සාක්ෂාත් කරගත යුතු මිල මට්ටම් කිහිපයක් ඇතුළත් වේ. ඉණිමඟේ සෑම පඩිපෙළකටම ළඟා වීමට මිලක් ඇති අතර, එක් එක් පඩියක් සමඟ මිල තවදුරටත් ගමන් කරන විට ගෙවීම් වැඩි විය හැක. මෙම වර්ගය සංකීර්ණ නමුත් ශක්තිමත් වෙළඳපල අනාවැකි සහිත උසස් වෙළඳුන් සඳහා ඉතා ලාභදායී විය හැකිය.

ද්විමය විකල්පවල වාසි

ද්විමය විකල්පවල වාසි සැලකිය යුතු වන අතර, ඔවුන්ගේ සරල ස්වභාවය සහ විවිධ වෙළඳපල ප්රවේශ්යතාවය හේතුවෙන් නවක සහ පළපුරුදු වෙළඳුන්ට සේවය කරයි. මෙන්න ප්රධාන ප්රතිලාභ:

- සරල බව: ද්විමය විකල්ප සඳහා අවශ්ය වන්නේ සංකීර්ණ පිටවීමේ උපාය මාර්ගවලින් තොරව වත්කමක මිල ඉහළ යනවාද පහළ යනවාද යන්න පිළිබඳව අවධානය යොමු කරමින් මූලික තීරණ ගැනීමේ ක්රියාවලියක් පමණි.

- නිර්වචනය කළ අවදානම: මූල්ය අවදානම් කළමනාකරණය පහසු කරවමින් තමන්ට කොපමණ ලාභයක් හෝ අලාභයක් සිදුවේදැයි වෙළෙන්දෝ කල්තියා දැන සිටිති.

- ඉක්මන් ප්රතිඵල: තත්පර 60ක් තරම් කෙටි විය හැකි කල් ඉකුත්වන වේලාවන් සමඟ, ද්විමය විකල්ප ඉක්මන් ප්රතිලාභ සඳහා විභවය ලබා දෙයි.

- ප්රවේශ්යතාව: වෙළඳුන්ට කොටස්, මුදල්, භාණ්ඩ, දර්ශක සහ ගුප්තකේතන මුදල් ඇතුළු පුළුල් පරාසයක වෙලඳපොලවල් සහ වත්කම් පන්ති වෙත ප්රවේශ විය හැක.

- අඩු ඇතුල්වීමේ සීමාව: බොහෝ තැරැව්කරුවන් අඩු අවම තැන්පතු අවශ්යතා සහ කුඩා වෙළඳ ප්රමාණයන් පිරිනමයි, එය ආරම්භකයින්ට වෙළඳාම ආරම්භ කිරීමට ප්රවේශ විය හැකිය.

ද්විමය විකල්පවල අවාසි

මෙම ආකාරයේ වෙළඳාමේ යෙදීමට පෙර ද්විමය විකල්පවල අවාසි සලකා බැලීම වැදගත් වේ. ඔවුන්ගේ පැහැදිලි සරල බව තිබියදීත්, මෙම විකල්පයන් යම් අවදානම් සහ සීමාවන් සමඟ පැමිණේ:

- අහිමි වීමේ ඉහළ අවදානම: ද්විමය විකල්පවල සියල්ල හෝ කිසිවක් නැති ස්වභාවය යන්නෙන් අදහස් වන්නේ ඔබට සැලකිය යුතු ලාභයක් ලබා ගත හැකි අතර, ඔබට ඔබේ සම්පූර්ණ වෙළඳාම අහිමි විය හැකි බවයි.

- සීමිත වාසි: වෙළෙන්දෝ තමන්ට ලැබෙන හෝ අලාභයේ කොපමණ ප්රමාණයක් කල්තියා දන්නා නිසා, එක් මෙහෙයුමකට ලැබෙන ලාභ ද පූර්ව නිශ්චිත ගෙවීමට සීමා වේ.

- සීමිත නියාමන අධීක්ෂණය: සමහර කලාපවල, ද්විමය විකල්ප වෙලඳපොලවල් දැඩි ලෙස නියාමනය කර නොමැති අතර, එමගින් වෙළඳුන්ට විභව වංචා සහ වංචා වලට නිරාවරණය විය හැක.

- අධික ලෙස සරල කිරීම: ද්විමය විකල්පවල සරල බව වාසියක් විය හැකි අතර, අනෙකුත් වෙළඳ විකල්ප සමඟ සසඳන විට ලිවර්ජ් වැනි සීමිත මෙවලම් අදහස් වේ.

- ඇබ්බැහි හැසිරීම් සඳහා ඇති හැකියාව: ද්විමය වෙළඳාමේ වේගවත් ස්වභාවය, විශේෂයෙන් කෙටි කල් ඉකුත්වන වේලාවන් සමඟ, සූදුවට සමාන ඇබ්බැහි හැසිරීම් වලට තුඩු දිය හැකිය.

ද්විමය විකල්ප වෙළඳාම් කරන්නේ කෙසේද

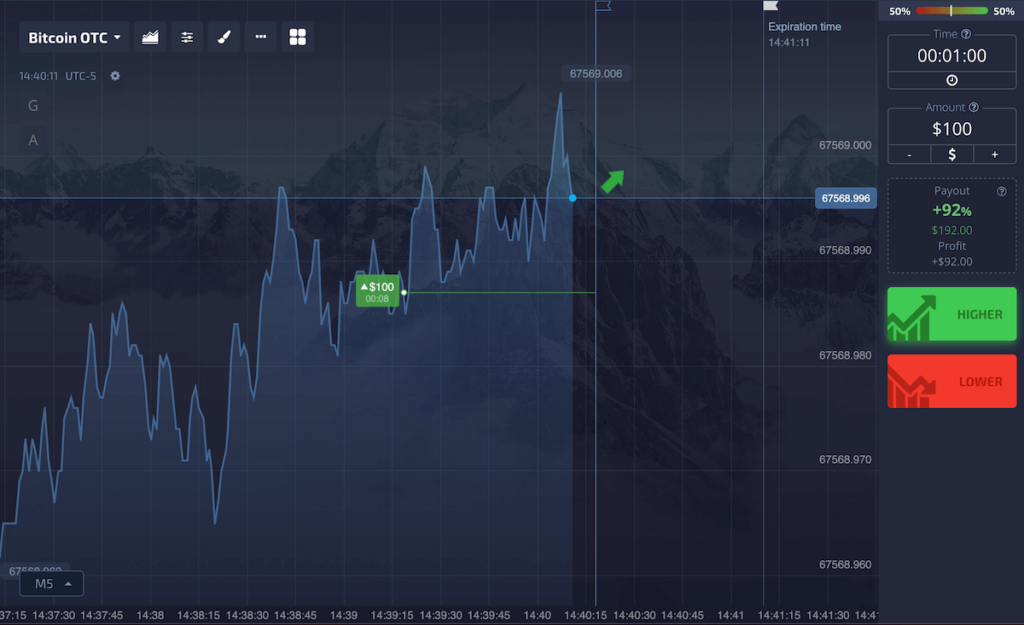

ද්විමය විකල්ප වෙළඳාම් කිරීමට, පහත මගේ සරල පියවරෙන් පියවර මාර්ගෝපදේශය අනුගමනය කරන්න. ද්විමය විකල්ප වෙළඳාම් කිරීම පියවර මාලාවකට බෙදිය හැකි සරල ක්රියාවලියක් ඇතුළත් වේ. ද්විමය විකල්ප වෙළඳාම් කිරීමට ඔබට උපකාර කිරීමට විස්තීර්ණ මාර්ගෝපදේශයක් මෙන්න:

1. තැරැව්කරුවකු තෝරන්න

ඔබේ පළමු පියවර වන්නේ කීර්තිමත් තේරීමයි ද්විමය විකල්ප තැරැව්කරුවන්. පිළිගත් මූල්ය බලධාරීන් විසින් නියාමනය කරනු ලබන තැරැව්කරුවන් සොයන්න, පරිශීලක-හිතකාමී වෙළඳ වේදිකාවක් පිරිනමන්න, සහ පුළුල් පරාසයක වත්කම් සඳහා ප්රවේශය ලබා දෙන්න. ඔබගේ අවශ්යතා සපුරාලන හොඳම ද්විමය වෙළඳ වෙබ් අඩවිය සොයා ගැනීමට සමාලෝචන සහ සංසන්දන මෙවලම් උපකාරී වේ.

2. වෙළඳාමට වත්කම් හෝ වෙළඳපොළ තෝරන්න

ද්විමය විකල්ප තැරැව්කරුවන් කොටස්, භාණ්ඩ, මුදල් සහ දර්ශක ඇතුළුව වෙළඳාම සඳහා විවිධ වත්කම් ඉදිරිපත් කරයි. ඔබට හුරුපුරුදු හෝ ඔබ හොඳින් පර්යේෂණ කර ඇති වත්කමක් හෝ වෙළඳපොළක් තෝරන්න.

3. කල් ඉකුත්වන කාලය තෝරන්න

කල් ඉකුත්වන කාලය යනු වෙළඳාමක් වසා දමා පියවන ස්ථානයයි. එය තත්පර 5ක් හෝ තත්පර 60ක් වැනි කෙටි කාල පරාසයක සිට පැය, දින, හෝ සති වැනි දිගු කාල පරාසයන් දක්වා විහිදේ. ඔබේ තේරීම ඔබේ විශ්ලේෂණය සහ වෙළඳ උපාය මත පදනම් විය යුතුය.

4. වෙළඳාමේ ප්රමාණය සකසන්න

වෙළඳාමේ දී ඔබට කොපමණ මුදලක් අවදානමට ලක් කිරීමට අවශ්යද යන්න තීරණය කරන්න. ආයෝජනයෙන් 100% ක් අවදානමට ලක්ව ඇති බව සලකමින් ඔබේ අවදානම ප්රවේශමෙන් කළමනාකරණය කිරීම වැදගත් වේ. ඔබට අහිමි වීමට වඩා කිසි විටෙකත් ආයෝජනය නොකරන්න.

5. Call/Put හෝ Buy/Sell තෝරන්න

ඔබේ අනාවැකිය කරන්න:

- කල් ඉකුත්වන කාලය වන විට වත්කම්වල මිල ඉහළ යනු ඇතැයි ඔබ සිතන්නේ නම්, ඔබ තෝරාගන්න “ඇමතුම්” හෝ “මිලදී ගන්න” හෝ “ඉහළ”.

- මිල පහත වැටෙනු ඇතැයි ඔබ විශ්වාස කරන්නේ නම්, තෝරන්න “දමන්න” හෝ “විකුණන්න” හෝ “පහළ”.

6. වෙළඳාම පරීක්ෂා කර තහවුරු කරන්න

බොහෝ වේදිකා ඔබට ඔබේ වෙළඳාමේ විස්තර සමාලෝචනය කිරීමට සහ ඔබේ තීරණය තහවුරු කිරීමට අවස්ථාවක් ලබා දෙනු ඇත. වෙළඳාම තහවුරු කිරීමට පෙර ආයෝජන මුදල, වත්කම, කල් ඉකුත්වන කාලය සහ ඔබේ අනාවැකිය පරීක්ෂා කරන්න.

7. ඔබේ වෙළඳාම නිරීක්ෂණය කරන්න

ඔබේ වෙළඳාම තැබීමෙන් පසු, කල් ඉකුත්වන කාලය දක්වා එහි ප්රගතිය නිරීක්ෂණය කළ හැක. සමහර වේදිකා කල් ඉකුත් වීමට පෙර වෙළඳාම වසා දැමීමේ විකල්පය සපයයි, ඔබට ලාභ අගුළු දැමීමට හෝ පාඩු කපා හැරීමට ඉඩ සලසයි.

8. ප්රතිඵලය සඳහා රැඳී සිටින්න

කල් ඉකුත්වන කාලයට ළඟා වූ පසු, වෙළඳාම අවසන් වන අතර, ඔබේ අනාවැකිය නිවැරදි නම් ඔබට කලින් තීරණය කළ ගෙවීම ලැබෙනු ඇත, නැතහොත් එය එසේ නොවුවහොත් ඔබේ ආයෝජනය අහිමි වනු ඇත.

තැරැව්කරුවකු තෝරා ගන්නේ කෙසේද

ද්විමය විකල්ප වෙළඳාම සඳහා තැරැව්කරුවෙකු තෝරා ගැනීම සඳහා, ඔබේ වෙළඳ කාර්යක්ෂමතාව සහ ආරක්ෂාව කෙරෙහි බලපාන විවිධ සාධක හොඳින් තක්සේරු කිරීම අත්යවශ්ය වේ. හොඳ තැරැව්කරුවකුට ඔබේ වෙළඳ පළපුරුද්ද වැඩිදියුණු කළ හැකි අතර ඔබේ සාර්ථකත්වයේ අවස්ථා වැඩි කළ හැකිය. තැරැව්කරුවකු තෝරාගැනීමේදී සලකා බැලිය යුතු මූලික නිර්ණායක කිහිපයක් මෙන්න:

- නියාමනය: තැරැව්කරු විශ්වසනීය බලධාරීන් විසින් නියාමනය කර ඇති බවට සහතික වන්න. මෙම පියවර ඔබගේ ආරක්ෂාව සඳහා සහ විභව වංචාවන් වැලැක්වීම සඳහා ඉතා වැදගත් වේ.

- ගෙවීම්: පිරිනමන ගෙවීම් ගාස්තු බලන්න. ඉහළ ගෙවීම් වඩාත් හිතකර වේ, නමුත් ඒවා යථාර්ථවාදී සහ වෙළඳපල ප්රමිතීන්ට අනුකූල විය යුතුය.

- අවම තැන්පතු: අවම තැන්පතු අවශ්යතා පරීක්ෂා කරන්න. අඩු අවම තැන්පතුවක් ආරම්භකයින්ට හෝ විශාල ප්රාග්ධනයකින් තොරව වේදිකාව පරීක්ෂා කිරීමට බලාපොරොත්තු වන අයට වාසිදායක වේ.

- වත්කම් තේරීම: වත්කම්වල පුළුල් තේරීමක් ඔබේ වෙළඳ උපාය මාර්ගවල වැඩි නම්යශීලී බවක් ලබා දෙයි. තැරැව්කරු ඔබ උනන්දුවක් දක්වන සහ දැනුම ඇති වත්කම් පරාසයක් ලබා දෙන බවට සහතික වන්න.

- වෙළඳ වේදිකාව: වේදිකාව බුද්ධිමය, විශ්වාසදායක සහ අවශ්ය වෙළඳ මෙවලම් වලින් සමන්විත විය යුතුය. හොඳ වේදිකාවක් ඉක්මනින් දැනුවත් තීරණ ගැනීමේ හැකියාව වැඩි දියුණු කරයි.

- පාරිභෝගික සහාය: ඵලදායී පාරිභෝගික සහය ඉතා වැදගත් වේ, විශේෂයෙන්ම නව වෙළඳුන් සඳහා. තැරැව්කරු ප්රතිචාරාත්මක සහ දැනුවත් සහය ලබා දිය යුතුය.

නියාමනය

ද්විමය විකල්ප නියාමනය සාධාරණ වෙළඳ පරිචයන් සහතික කරන අතර වංචාවෙන් වෙළඳුන් ආරක්ෂා කරයි. දැඩි මාර්ගෝපදේශ සහ මෙහෙයුම් ප්රමිතීන් බලාත්මක කරන මූල්ය අධිකාරීන් විසින් නියාමනය කරන ලද තැරැව්කරුවන් නිරීක්ෂණය කරනු ලැබේ. ද්විමය විකල්ප වෙළඳපොලේ ප්රධාන නියාමකයින් මෙන්න:

- සයිප්රස් සුරැකුම්පත් හා විනිමය කොමිෂන් සභාව (CySEC): ද්විමය විකල්ප අධීක්ෂණය කරන පළමු නියාමකයන්ගෙන් එකකි. එය යුරෝපා සංගමය තුළ නියාමන රාමුවක් සපයයි.

- මූල්ය හැසිරීම් අධිකාරිය (FCA): දැඩි ප්රමිතීන් සහ පාරිභෝගික ආරක්ෂාව සඳහා ප්රසිද්ධ එක්සත් රාජධානියේ ප්රාථමික මූල්ය නියාමකයා.

- භාණ්ඩ අනාගත වෙළඳ කොමිසම (CFTC): දැඩි මාර්ගෝපදේශ යටතේ ද්විමය විකල්ප පිරිනමන්නේ සීමිත හුවමාරු සංඛ්යාවක් පමණක් බව සහතික කරමින් ඇමරිකා එක්සත් ජනපදයේ ද්විමය විකල්ප වෙළඳාම නියාමනය කරයි.

- ඕස්ට්රේලියානු සුරැකුම්පත් සහ ආයෝජන කොමිසම (ASIC): ද්විමය විකල්ප ඇතුළුව ඕස්ට්රේලියාවේ මූල්ය සේවා සහ වෙලඳපොලවල් අධීක්ෂණය කරයි, ආයෝජකයින්ගේ ආරක්ෂාව සහ වෙළඳපල අඛණ්ඩතාව සහතික කරයි.

- මුල්ය සේවා මණ්ඩලය (FSB): දකුණු අප්රිකාවේ මූල්ය කර්මාන්තය නියාමනය කරයි, අප්රිකාවේ ද්විමය විකල්ප සඳහා විශාලතම වෙළඳපලක වෙළෙන්දන් ආරක්ෂා කරයි.

ප්රධාන නියාමන ආයතනවලට අමතරව, ද්විමය විකල්ප වෙළඳාම ලොව පුරා සිටින අනෙකුත් නියාමකයින් විසින් ද නිරීක්ෂණය කරනු ලැබේ. උදාහරණයක් ලෙස, මෝල්ටා මූල්ය සේවා අධිකාරිය (MFSA) සහ අයිල් ඔෆ් මෑන් සූදු අධීක්ෂණ කොමිසම ඔට්ටු ඇල්ලීමේ ආකාරයක් ලෙස ද්විමය විකල්ප නියාමනය කරයි. ආසියාවේ, ජපානයේ මූල්ය සේවා නියෝජිතායතනය (FSA) මූල්ය ප්රමිතීන්ට දැඩි ලෙස අනුකූල වීම සහතික කරමින් ද්විමය විකල්ප අධීක්ෂණය කරයි. මීට අමතරව, බෙලීස් හි ජාත්යන්තර මූල්ය සේවා කොමිෂන් සභාව (IFSC) සහ තවත් බොහෝ දේ අතර වනාටු මූල්ය සේවා කොමිෂන් සභාව (VFSC) වැනි තවත් අධිකරණ බල ප්රදේශවල නියාමකයින් සිටී.

මෙම නියාමකයින් විසින් තැරැව්කරුවන් නිරීක්ෂණය කිරීම සහ මූල්ය අක්රමිකතා වැළැක්වීම අරමුණු කරගත් රෙගුලාසි ක්රියාත්මක කිරීම මගින් වෙළෙන්දන්ට ආරක්ෂිත වෙළඳ පරිසරයක් ඇති බව සහතික කිරීමට උපකාරී වේ.

CFDs vs ද්විමය විකල්ප

| විශේෂාංගය | ද්විමය විකල්ප | CFDs |

|---|---|---|

| ලීවරය | ලද නොහැක | ලබා ගත හැකිය |

| අවදානම/ත්යාගය | ස්ථාවර අවදානම සහ විපාකය | විචල්ය ලාභ සහ අලාභ |

| සංකීර්ණත්වය | සරලයි, ආන්තිකය අවශ්ය නැහැ. | සංකීර්ණ, ආන්තික වෙළඳාම සම්බන්ධ වේ |

CFD වෙළඳාම සහ ද්විමය විකල්ප වෙළඳාම යන දෙකම මූල්ය වෙළඳාමේ ජනප්රිය ආකාර වන නමුත් ඒවායේ යාන්ත්රණයන් සහ අවදානම් නිරාවරණයෙන් සැලකිය යුතු ලෙස වෙනස් වේ. CFD වෙළඳාම (වෙනස සඳහා ගිවිසුම්) යනු මිලෙහි වෙනස්වීම් වලින් ලාභ ලැබීමේ අරමුණින් මුදල්, භාණ්ඩ සහ අනෙකුත් වත්කම් මිලදී ගැනීම සහ විකිණීමයි. විභව ප්රතිලාභ වැඩි කිරීම සඳහා ලීවරය වැනි මෙවලම් භාවිතා කරමින්, ඉහළ යන සහ පහත වැටෙන වෙළඳපල දෙකෙන්ම ලාභ ලැබීමේ හැකියාව වෙළෙන්දන්ට ඇති අතර එමඟින් විභව පාඩු ද වැඩි වේ.

CFD වෙළඳාමට ප්රතිවිරුද්ධව, ද්විමය විකල්ප වෙළඳාම වෙළඳ ක්රියාවලිය සැලකිය යුතු ලෙස සරල කරයි. වෙළඳුන් අනාගත පුරෝකථනය කළ වේලාවක වත්කමක මිල වත්මන් මිලට වඩා වැඩි හෝ අඩු වේද යන්න පිළිබඳව අනුමාන කරන අතර, ඔවුන්ගේ අනාවැකිය නිවැරදි නම් ස්ථාවර ගෙවීමක් ලැබෙනු ඇත.

CFD වෙළඳාම මෙන් නොව, ද්විමය විකල්ප මිල චලනයේ විශාලත්වයන් ඇතුළත් නොවේ; ඒ වෙනුවට, ගෙවීම ද්විමය වන අතර, එය වර්ජන මිලට සාපේක්ෂව මිල චලනයේ දිශාව මත පමණක් රඳා පවතී. මෙය ද්විමය විකල්ප සරල කරයි, නමුත් CFD වෙළඳාමේ වඩාත් නම්යශීලී සහ විභව අසීමිත ප්රතිඵල හා සසඳන විට අවදානම සහ විපාක කෙරෙහි වෙළඳුන්ගේ පාලනය සීමා කරයි.

Forex vs ද්විමය විකල්ප

විදේශ විනිමය සහ ද්විමය විකල්ප දෙකම මුදල් වෙළඳාමට සම්බන්ධ වන නමුත් ක්රියාත්මක කිරීම සහ අවදානම අනුව වෙනස් වේ.

| විශේෂාංගය | ද්විමය විකල්ප | විදේශ විනිමය |

|---|---|---|

| ක්රියාත්මක කිරීම | මිල දිශාව පුරෝකථනය කරන්න | මිල උච්චාවචනයන් මත පදනම් වූ වෙළඳාම |

| ලීවරය | ලද නොහැක | පුළුල් ලෙස ලබා ගත හැකිය |

| අවදානම/ත්යාගය | ස්ථාවර | විචල්ය |

විනිමය අනුපාතිකයේ සිදුවන වෙනස්කම් වලින් ලාභයක් ලබා ගැනීමේ අරමුණින් එක් මුදල් ඒකකයක් තවත් මුදල් ඒකකයක් සඳහා හුවමාරු කිරීම විදේශ විනිමය වෙළඳාමට ඇතුළත් වේ. මෙම වෙළඳපොළ 24/5 ක්රියාත්මක වන අතර, ඉහළ ද්රවශීලතාවයක් සහ මිලදී ගැනීම (දිගු කාලයක් පැවතීම) හෝ විකිණීම (කෙටි කාලයක් පැවතීම) හරහා ඉහළ යන සහ පහත වැටෙන වෙළඳපල දෙකෙහිම ලාභ ලැබීමේ හැකියාව ලබා දෙයි.

විදේශ විනිමය වෙළෙඳුන්ට ඔවුන්ගේ ස්ථාන ප්රමාණයන් සකස් කර විභව ප්රතිලාභ වැඩි දියුණු කිරීම සඳහා ලීවරය භාවිතා කළ හැකිය, නමුත් මෙය අවදානම වැඩි කරයි.

විදේශ විනිමය වෙළඳාමේදී, විභව ලාභය හෝ අලාභය ඇතුල්වීමේ සහ පිටවීමේ ස්ථාන අතර මිල චලනයේ විශාලත්වය මත රඳා පවතී. වෙළෙන්දෝ වත්මන් වෙළඳපල මිලට (ඇතුල්වීම) මුදල් ඒකකයක් මිලදී ගැනීම හෝ විකිණීම සිදු කරන අතර මිල අවකලනයෙන් ලාභයක් ලබා ගනිමින් වඩාත් වාසිදායක මිලකට (පිටවීම) ස්ථානය වසා දැමීම අරමුණු කරති.

මිල වෙනස් වීමේ ප්රමාණය ලාභ හෝ අලාභ ප්රමාණයට සෘජුවම බලපායි; ඇතුල්වීමේ සිට පිටවීම දක්වා මිලෙහි වෙනස විශාල වන තරමට, විභව මූල්ය ප්රතිඵලය වැඩි වේ.

අනෙක් අතට, ද්විමය විකල්ප යනු ස්ථාවර අවදානමක් සහ ප්රතිලාභයක් ලබා දෙන කොන්ත්රාත්තු වේ. නිශ්චිත කාල සීමාවකට පසු, විදේශ විනිමය මුදල් ඇතුළු වත්කමක මිල වත්මන් මිලට වඩා වැඩි හෝ අඩු වේද යන්න වෙළඳුන් තෝරා ගනී. ඔවුන් නිවැරදිව පුරෝකථනය කරන්නේ නම්, ඔවුන් කලින් තීරණය කළ ගෙවීමක් උපයති; එසේ නොවේ නම්, ඔවුන් ආයෝජනය කළ මුදල අහිමි වේ.

මේ අනුව, විදේශ විනිමය මුදල් පිළිබඳ අනුමාන කිරීමට ද්විමය විකල්ප භාවිතා කළ හැකි වුවද, ඒවා වෙළඳ යාන්ත්ර විද්යාව, විභව ලාභ සහ අවදානම් අනුව සැලකිය යුතු ලෙස වෙනස් වේ. මෙම වෙනස ද්විමය විකල්ප සාම්ප්රදායික විදේශ විනිමය වෙළඳාමේ සංකීර්ණතා සඳහා සරල විකල්පයක් බවට පත් කරයි.

ද්විමය විකල්ප වංචාවක්ද?

නැහැ, ද්විමය විකල්ප යනු වංචාවක් නොවේ, නමුත් ඉහළ අවදානම් සහිත, ඉහළ ප්රතිලාභ සහිත මූල්ය ව්යුත්පන්නයකි. කෙසේ වෙතත්, මෙම කර්මාන්තය වංචනික තැරැව්කරුවන්ගේ වංචා සහ රැවටිලිකාර ක්රියාවන් හේතුවෙන් විනාශ වී ඇත. මෙය මහජනතාව අතර ඍණාත්මක මතයක් ඇති කිරීමට හේතු වී තිබේ.

ද්විමය විකල්ප නීත්යානුකූල වෙළඳ අවස්ථා ලබා දෙයි, නමුත් ඒවායේ සියල්ල හෝ කිසිවක් නැති ස්වභාවය නිසා ප්රවේශම් සහගත උපාය මාර්ග සහ අවදානම් කළමනාකරණය අවශ්ය වේ. වෙළඳුන් වෙනත් ඕනෑම මූල්ය ආයෝජනයක් සමඟ කරන ආකාරයටම ප්රවේශමෙන් සහ කඩිසරකමෙන් ද්විමය විකල්ප වෙත ප්රවේශ විය යුතුය.

ද්විමය විකල්ප සූදුවද?

ද්විමය විකල්ප බොහෝ විට සූදුව සමඟ සංසන්දනය කරනු ලබන්නේ ඒවායේ සියල්ල හෝ කිසිවක් නොමැති ප්රතිඵල නිසාය, නමුත් ඒවා ස්වභාවයෙන්ම සූදුව නොවේ. මෙම මූල්ය උපකරණ මඟින් වෙළඳුන්ට පූර්ව නිශ්චිත කාල පරිච්ඡේදයක් තුළ වත්කමක මිලෙහි දිශාව පිළිබඳව අනුමාන කිරීමට ඉඩ සලසයි, ඒ සඳහා යම් මට්ටමක වෙළඳපල විශ්ලේෂණයක් සහ උපායමාර්ගික සැලසුම් කිරීමක් අවශ්ය වන අතර එය පිරිසිදු අහම්බෙන් වෙන්කර හඳුනා ගනී.

කෙසේ වෙතත්, තීරණ ගැනීමේ ක්රියාවලියේ සරල බව – මූලික වශයෙන් වත්කම් මිල ඉහළ යයිද පහළ යයිද යන්න පුරෝකථනය කිරීම – සමහරු එය මූල්ය උපාය මාර්ගයක් ලෙස නොව ඔට්ටුවක් ලෙස සැලකීමට නොමඟ යැවිය හැකිය.

ප්රධාන වෙනස පවතින්නේ වෙළෙන්දාගේ ප්රවේශය තුළ ය: යමෙකු කිසිදු පර්යේෂණයක් හෝ විශ්ලේෂණයක් නොමැතිව වාසනාව මත පමණක් රඳා සිටින්නේ නම්, ද්විමය විකල්ප වෙළඳාම සූදුවට සමාන වේ. අනෙක් අතට, ගැඹුරු විශ්ලේෂණයක් සහ විනයගරුක වෙළඳ උපාය මාර්ග භාවිතා කිරීම එය නීත්යානුකූල මූල්ය වෙළඳාමේ ක්ෂේත්රය තුළ ස්ථිරව තබයි.න් නොමඟ යැවිය හැක. ප්රධාන වෙනස පවතින්නේ වෙළෙන්දාගේ ප්රවේශය තුළ ය: යමෙක් කිසිදු පර්යේෂණයකින් හෝ විශ්ලේෂණයකින් තොරව වාසනාව මත පමණක් රඳා සිටින්නේ නම්, ද්විමය විකල්ප වෙළඳාම් කිරීම සූදුවට සමාන වේ. අනෙක් අතට, පරිපූර්ණ විශ්ලේෂණය සහ විනයගරුක වෙළඳ උපාය මාර්ග භාවිතා කිරීම නීත්යානුකූල මූල්ය වෙළඳාමේ ක්ෂේත්රය තුළ එය ස්ථිරව තබයි.