Contents

- 1 بائنری آپشن کیا ہے؟

- 2 ثنائی کے اختیارات بمقابلہ روایتی اختیارات

- 3 بائنری اختیارات کی اقسام

- 4 بائنری اختیارات کے فوائد

- 5 بائنری اختیارات کے نقصانات

- 6 بائنری اختیارات کی تجارت کیسے کریں۔

- 7 بروکر کا انتخاب کیسے کریں۔

- 8 ضابطہ

- 9 CFDs بمقابلہ بائنری اختیارات

- 10 فاریکس بمقابلہ بائنری اختیارات

- 11 کیا بائنری اختیارات ایک گھوٹالہ ہیں؟

- 12 بائنری اختیارات جوا ہیں؟

Binary-options.org میں خوش آمدید، 2025 میں بائنری آپشنز ٹریڈنگ کے لیے حتمی گائیڈ۔ مالیاتی منڈیوں میں برسوں کے تجربے کے ساتھ ایک قابل اعتماد وسیلہ کے طور پر، ہم تمام سطحوں پر تاجروں کو بااختیار بنانے کے لیے عملی علم، ریگولیٹری مہارت، اور جدید تجارتی حکمت عملیوں کو یکجا کرتے ہیں۔ چاہے آپ اپنے پہلے قدم اٹھانے والے ابتدائی ہوں یا ایک جدید تاجر آپ کے نقطہ نظر کو بہتر بنا رہا ہو، یہ گائیڈ بائنری آپشنز مارکیٹ کو مؤثر طریقے سے اور محفوظ طریقے سے نیویگیٹ کرنے کے لیے قابل عمل بصیرت، ماہرانہ مشورہ اور قابل اعتماد ٹولز فراہم کرتا ہے۔

ہمارا عزم اس بات کو یقینی بنانا ہے کہ تاجروں کو قابل اعتماد معلومات ، ریگولیٹری اپ ڈیٹس ، اور ثابت شدہ تجارتی حکمت عملیوں تک رسائی حاصل ہو ، یہ سب جامع تجزیے اور مالیاتی منڈیوں کی گہری تفہیم سے حمایت یافتہ ہیں۔

اہم زمرے:

- ثنائی کے اختیارات بروکرز

- ثنائی کے اختیارات ڈیمو اکاؤنٹس

- ثنائی کے اختیارات بونس

- بائنری اختیارات ایپس

- بائنری اختیارات کتابیں

- بائنری آپشن کیلکولیٹر

- بائنری اختیارات ریگولیشن

- بائنری اختیارات گھوٹالے

بائنری آپشن کیا ہے؟

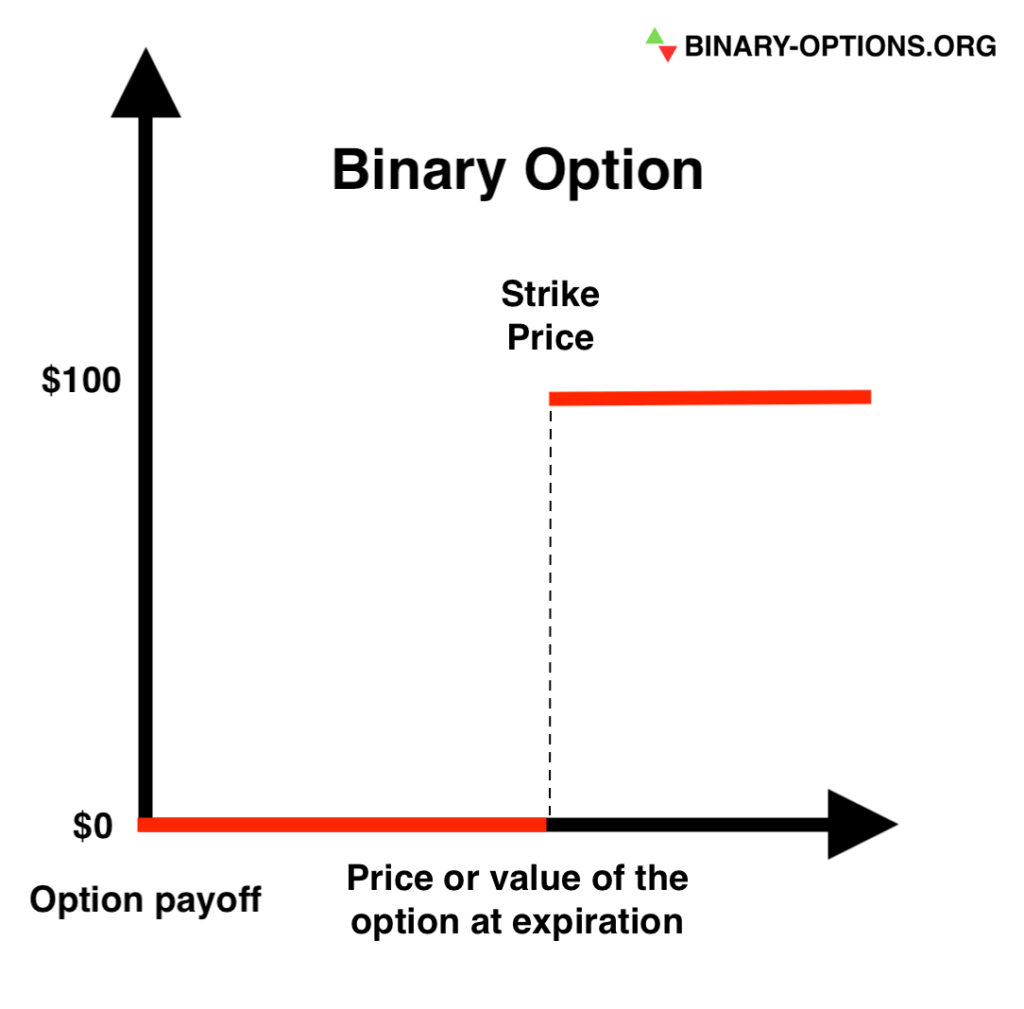

ثنائی کے اختیارات مالی مشتقات ہیں جو تاجروں کو اثاثوں کی قیمتوں کی نقل و حرکت جیسے اسٹاک، کرنسی، اشیاء، یا اشاریے پر قیاس کرنے کی اجازت دیتے ہیں۔ "بائنری” فطرت ہر تجارت کے دو ممکنہ نتائج کی عکاسی کرتی ہے:

- "پیسے میں” (کامیاب پیشین گوئی): ایک مقررہ ادائیگی حاصل کریں (عام طور پر آپ کی سرمایہ کاری کا 70%-98%)۔

- "پیسے سے باہر” (ناکام پیشین گوئی): سرمایہ کاری کی گئی رقم کھو دیں۔

منفرد فوائد:

- متعین خطرہ: روایتی تجارت کے برعکس، نقصانات ابتدائی سرمایہ کاری تک محدود ہیں، اور انعامات پہلے سے طے شدہ ہیں۔

- قابل رسائی: بائنری آپشن پلیٹ فارمز صارف دوست ہیں اور تجربہ کی تمام سطحوں پر تاجروں کے لیے ڈیزائن کیے گئے ہیں۔

تاہم، بائنری اختیارات اپنی مکمل یا کچھ بھی نہ ہونے کی وجہ سے اہم خطرات لاحق ہیں۔ تاجروں کو شرکت کرنے سے پہلے میکانکس اور خطرات کو پوری طرح سمجھ لینا چاہیے۔

ثنائی کے اختیارات کیسے کام کرتے ہیں۔

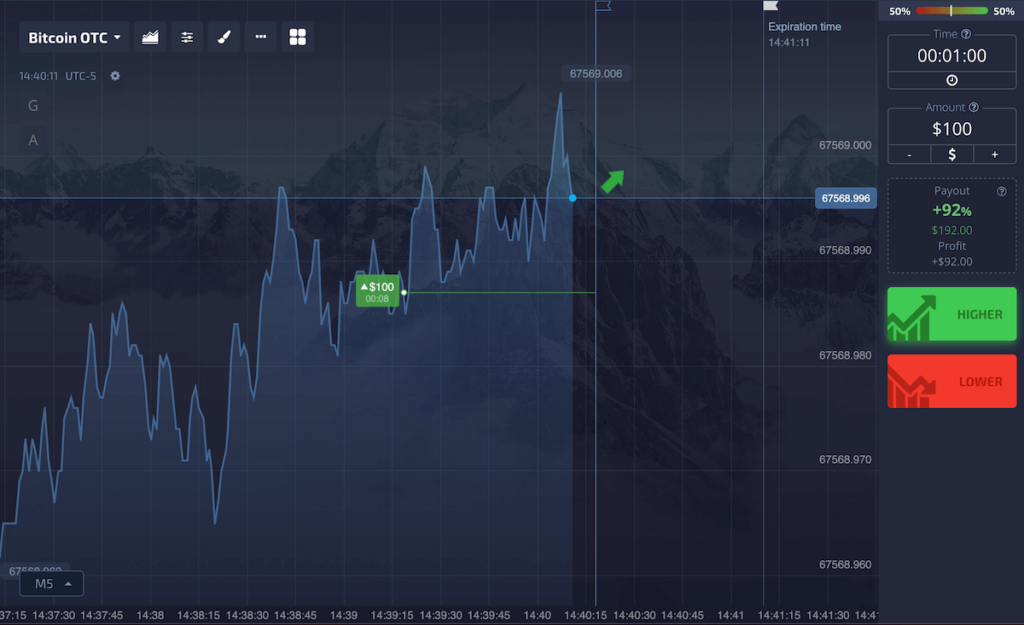

ثنائی کے اختیارات وقت کے لحاظ سے حساس معاہدے ہوتے ہیں جہاں تاجر یہ پیشین گوئی کرتے ہیں کہ آیا کسی اثاثہ کی قیمت پہلے سے طے شدہ سطح (اسٹرائیک پرائس) کے مقابلے میں ایک مخصوص میعاد ختم ہونے تک بڑھے گی یا گرے گی۔

بائنری آپشن ٹریڈ کے کلیدی اجزاء:

- ادائیگی کی شرح: ایک کامیاب تجارت کے لیے پیش کردہ منافع کا فیصد۔

- بنیادی اثاثہ: مالیاتی آلہ جس کی تجارت کی جا رہی ہے (مثلاً، EUR/USD کرنسی جوڑا یا سونا)۔

- ہڑتال کی قیمت: تجارت کے آغاز پر حوالہ قیمت۔

- ختم ہونے کا وقت: تجارت کا دورانیہ (مثال کے طور پر، 1 منٹ، 1 گھنٹہ، یا 1 دن)۔

ثنائی کے اختیارات بمقابلہ روایتی اختیارات

بائنری اختیارات اور روایتی اختیارات قیمت کی نقل و حرکت پر قیاس آرائی کی اجازت دیتے ہیں لیکن میکانکس اور لچک میں نمایاں طور پر مختلف ہیں۔ باخبر تجارتی فیصلے کرنے کے لیے بائنری اختیارات اور روایتی اختیارات کے درمیان فرق کو سمجھنا ضروری ہے۔ یہاں ایک جدول ہے جس میں بائنری آپشنز اور روایتی آپشنز کے درمیان اہم فرق کو بیان کیا گیا ہے:

| فیچر | ثنائی کے اختیارات | روایتی اختیارات |

|---|---|---|

| نتیجہ | مقررہ منافع یا نقصان | متغیر منافع یا نقصان |

| پیچیدگی | سادہ، پہلے سے طے شدہ نتائج | پیچیدہ، اسٹریٹجک منصوبہ بندی کی ضرورت ہے |

| رسک/انعام | مقررہ خطرہ اور انعام | لامحدود فوائد اور نقصانات |

| ٹائم ہورائزن | قلیل مدتی توجہ | مختصر سے طویل مدتی |

ثنائی کے اختیارات ان تاجروں کے لیے بہترین موزوں ہیں جو سادگی کو ترجیح دیتے ہیں، جبکہ روایتی اختیارات ان لوگوں کے لیے زیادہ لچک فراہم کرتے ہیں جو جدید علم اور ہیجنگ کی ضروریات رکھتے ہیں۔

بائنری اختیارات کی اقسام

بائنری اختیارات کی اقسام میں ایک منفرد ساخت اور خطرے کی سطح ہوتی ہے۔ مختلف قسم کے معاہدوں کو سمجھنے سے تاجروں کو ان کے بازار کے تجزیے اور خطرے کی رواداری کی بنیاد پر سب سے موزوں انتخاب کرنے میں مدد مل سکتی ہے۔

- اوپر/نیچے یا اونچا/نیچا: یہ بائنری آپشن کی سب سے آسان اور عام قسم ہے۔ تاجر فیصلہ کرتے ہیں کہ آیا اثاثہ کی قیمت میعاد ختم ہونے کے وقت اس کی موجودہ قیمت سے زیادہ ہوگی یا کم۔ اگر وہ صحیح پیشن گوئی کرتے ہیں، تو وہ تجارت جیت جاتے ہیں۔

- اندر/باہر، حد یا حد: اس قسم میں قیمت کی دو سطحیں شامل ہوتی ہیں، ایک حد یا حد بناتے ہیں۔ تاجر پیشین گوئی کرتے ہیں کہ آیا قیمت اس حد کے اندر ختم ہونے پر ختم ہو جائے گی۔ یہ مستحکم قیمتوں کے ساتھ مارکیٹوں کے مطابق ہے اور اگر حد مارکیٹ کے رویے کے مطابق درست طریقے سے سیٹ کی گئی ہو تو زیادہ منافع پیش کر سکتا ہے۔

- ٹچ/کوئی ٹچ نہیں۔: ان اختیارات میں قیمت کی ایک مقررہ سطح ہوتی ہے جسے ختم ہونے سے پہلے اثاثہ کو یا تو (Touch) تک پہنچنا چاہیے یا (No Touch) تک نہیں پہنچنا چاہیے۔ اگر اثاثہ کی قیمت میعاد ختم ہونے سے پہلے ایک بار بھی سیٹ لیول کو چھوتی ہے تو ‘ٹچ’ آپشن سے ادائیگی ہوتی ہے، جب کہ اگر قیمت کبھی بھی سطح تک نہیں پہنچتی ہے تو ‘نو ٹچ’ آپشن ادا کرتا ہے۔

- سیڑھی کا اختیار: سیڑھی کے اختیارات میں قیمت کی کئی سطحیں شامل ہیں جنہیں ترتیب وار حاصل کرنے کی ضرورت ہے۔ سیڑھی کے ہر دہانے تک پہنچنے کے لیے ایک قیمت ہوتی ہے، اور ادائیگیوں میں اضافہ ہو سکتا ہے کیونکہ قیمت ہر ایک دھڑے کے ساتھ مزید بڑھ جاتی ہے۔ یہ قسم پیچیدہ ہے لیکن مضبوط مارکیٹ کی پیشین گوئیوں کے ساتھ اعلی درجے کے تاجروں کے لیے انتہائی منافع بخش ہو سکتی ہے۔

بائنری اختیارات کے فوائد

بائنری آپشنز کے فائدے نمایاں ہیں، جو نوسکھئیے اور تجربہ کار دونوں تاجروں کو ان کی سیدھی نوعیت اور متنوع مارکیٹ تک رسائی کی وجہ سے فراہم کرتے ہیں۔ یہاں اہم فوائد ہیں:

- سادگی: ثنائی کے اختیارات کے لیے صرف ایک بنیادی فیصلہ سازی کے عمل کی ضرورت ہوتی ہے، اس بات پر توجہ مرکوز کرتے ہوئے کہ آیا کسی اثاثے کی قیمت بڑھے گی یا نیچے، بغیر کسی پیچیدہ خارجی حکمت عملی کے۔

- متعین خطرہ: تاجروں کو پہلے سے ہی معلوم ہوتا ہے کہ وہ کتنا فائدہ یا نقصان اٹھانا چاہتے ہیں، جس سے مالیاتی رسک کو منظم کرنا آسان ہو جاتا ہے۔

- فوری نتائج: ختم ہونے کے اوقات کے ساتھ جو کہ 60 سیکنڈ تک کم ہو سکتا ہے، بائنری آپشنز فوری واپسی کے امکانات پیش کرتے ہیں۔

- رسائی: تاجر مارکیٹوں اور اثاثہ جات کی ایک وسیع رینج تک رسائی حاصل کر سکتے ہیں، بشمول اسٹاک، کرنسی، اشیاء، اشاریے، اور کریپٹو کرنسی، سبھی ایک ہی پلیٹ فارم سے۔

- کم داخلے کی حد: بہت سے بروکرز کم از کم ڈپازٹ کے تقاضے اور چھوٹے تجارتی سائز پیش کرتے ہیں، جس سے ابتدائی افراد کے لیے تجارت شروع کرنا قابل رسائی ہو جاتا ہے۔

بائنری اختیارات کے نقصانات

اس قسم کی تجارت میں مشغول ہونے سے پہلے بائنری اختیارات کے نقصانات پر غور کرنا ضروری ہے۔ اپنی ظاہری سادگی کے باوجود، یہ اختیارات کچھ خطرات اور حدود کے ساتھ آتے ہیں:

- نقصان کا زیادہ خطرہ: بائنری اختیارات کی مکمل یا کچھ بھی نہ ہونے کا مطلب یہ ہے کہ جب آپ کافی منافع حاصل کر سکتے ہیں، تو آپ اپنی پوری تجارت کو بھی کھو سکتے ہیں۔

- محدود منافع: چونکہ تاجر پہلے سے ہی جانتے ہیں کہ وہ کتنا حاصل کرنے یا کھونے کے لیے کھڑے ہیں، اس لیے فی آپریشن کے فوائد بھی پہلے سے طے شدہ ادائیگی تک محدود ہیں۔

- محدود ریگولیٹری نگرانی: کچھ خطوں میں، بائنری آپشنز مارکیٹس کو بہت زیادہ ریگولیٹ نہیں کیا جاتا ہے، جو تاجروں کو ممکنہ دھوکہ دہی اور گھوٹالوں سے بے نقاب کر سکتا ہے۔

- حد سے زیادہ سادگی: اگرچہ بائنری آپشنز کی سادگی ایک فائدہ ہو سکتی ہے، اس کا مطلب یہ بھی ہے کہ دوسرے تجارتی اختیارات کے مقابلے میں لیوریج جیسے محدود ٹولز۔

- نشہ آور رویے کے لیے ممکنہ: بائنری ٹریڈنگ کی تیز رفتار نوعیت، خاص طور پر مختصر مدت کے ساتھ، جوئے کی طرح نشہ آور رویے کا باعث بن سکتی ہے۔

بائنری اختیارات کی تجارت کیسے کریں۔

بائنری اختیارات کی تجارت کرنے کے لیے، ذیل میں میری آسان قدم بہ قدم گائیڈ پر عمل کریں۔ بائنری اختیارات کی تجارت میں ایک سیدھا سادا عمل شامل ہوتا ہے جسے کئی مراحل میں تقسیم کیا جا سکتا ہے۔ بائنری اختیارات کی تجارت میں آپ کی مدد کرنے کے لیے یہاں ایک جامع گائیڈ ہے:

1. ایک بروکر کا انتخاب کریں۔

آپ کا پہلا قدم معروف کو منتخب کرنا ہے۔ بائنری اختیارات بروکرز. ایسے بروکرز کو تلاش کریں جو تسلیم شدہ مالیاتی حکام کے ذریعے ریگولیٹ ہوتے ہیں، صارف کے لیے دوستانہ تجارتی پلیٹ فارم پیش کرتے ہیں، اور اثاثوں کی ایک وسیع رینج تک رسائی فراہم کرتے ہیں۔ جائزے اور موازنہ کے اوزار آپ کی ضروریات کو پورا کرنے والی بہترین بائنری ٹریڈنگ سائٹ تلاش کرنے میں مددگار ثابت ہو سکتے ہیں۔

2. تجارت کے لیے اثاثہ یا مارکیٹ کا انتخاب کریں۔

بائنری آپشنز بروکرز ٹریڈنگ کے لیے مختلف قسم کے اثاثے پیش کرتے ہیں، بشمول اسٹاک، کموڈٹیز، کرنسیز اور انڈیکس۔ ایک ایسا اثاثہ یا مارکیٹ منتخب کریں جس سے آپ واقف ہوں یا جس کی آپ نے اچھی طرح تحقیق کی ہو۔

3. ختم ہونے کا وقت منتخب کریں۔

میعاد ختم ہونے کا وقت وہ نقطہ ہے جس پر تجارت بند اور طے ہوتی ہے۔ یہ مختصر دورانیے جیسے 5 سیکنڈ یا 60 سیکنڈ سے لے کر لمبے عرصے جیسے گھنٹے، دن، یا حتیٰ کہ ہفتوں تک کا ہو سکتا ہے۔ آپ کا انتخاب آپ کے تجزیے اور تجارتی حکمت عملی پر مبنی ہونا چاہیے۔

4. تجارت کا سائز مقرر کریں۔

فیصلہ کریں کہ آپ تجارت پر کتنی رقم کا خطرہ مول لینا چاہتے ہیں۔ اپنے خطرے کا احتیاط سے انتظام کرنا ضروری ہے، اس بات پر غور کرتے ہوئے کہ 100% سرمایہ کاری خطرے میں ہے۔ کبھی بھی اس سے زیادہ سرمایہ کاری نہ کریں جتنا آپ کھو سکتے ہیں۔

5. کال/پوٹ یا خرید/فروخت کا انتخاب کریں۔

اپنی پیشن گوئی کریں:

- اگر آپ کو لگتا ہے کہ اثاثہ کی قیمت ختم ہونے کے وقت تک بڑھ جائے گی، تو آپ انتخاب کرتے ہیں۔ "کال” یا "خریدیں” یا "اعلی”.

- اگر آپ کو یقین ہے کہ قیمت گر جائے گی، منتخب کریں۔ ” ڈالو " یا "بیچ” یا "نیچے”.

6. تجارت کی جانچ اور تصدیق کریں۔

زیادہ تر پلیٹ فارمز آپ کو اپنی تجارت کی تفصیلات کا جائزہ لینے اور اپنے فیصلے کی تصدیق کرنے کا موقع فراہم کریں گے۔ تجارت کی تصدیق کرنے سے پہلے سرمایہ کاری کی رقم، اثاثہ، میعاد ختم ہونے کا وقت اور اپنی پیشن گوئی کو چیک کریں۔

7. اپنی تجارت کی نگرانی کریں۔

اپنی تجارت کرنے کے بعد، آپ میعاد ختم ہونے تک اس کی پیشرفت کی نگرانی کر سکتے ہیں۔ کچھ پلیٹ فارم میعاد ختم ہونے سے پہلے تجارت کو بند کرنے کا اختیار فراہم کرتے ہیں، ممکنہ طور پر آپ کو منافع یا نقصانات کو کم کرنے کی اجازت دیتے ہیں۔

8. نتائج کا انتظار کریں۔

میعاد ختم ہونے کے بعد، تجارت بند ہو جائے گی، اور آپ کو یا تو پہلے سے طے شدہ ادائیگی موصول ہو جائے گی اگر آپ کی پیشین گوئی درست تھی یا اگر یہ نہیں تھی تو آپ کی سرمایہ کاری سے محروم ہو جائیں گے۔

بروکر کا انتخاب کیسے کریں۔

بائنری آپشن ٹریڈنگ کے لیے بروکر کا انتخاب کرنے کے لیے، یہ ضروری ہے کہ مختلف عوامل کا بغور جائزہ لیا جائے جو آپ کی تجارتی تاثیر اور سلامتی کو متاثر کریں گے۔ ایک اچھا بروکر آپ کے تجارتی تجربے کو بڑھا سکتا ہے اور آپ کی کامیابی کے امکانات کو بڑھا سکتا ہے۔ بروکر کا انتخاب کرتے وقت غور کرنے کے لیے یہاں کئی کلیدی معیارات ہیں:

- ضابطہ: اس بات کو یقینی بنائیں کہ بروکر معتبر حکام کے ذریعہ ریگولیٹ ہو۔ یہ قدم آپ کی سیکیورٹی اور ممکنہ گھوٹالوں سے بچنے کے لیے اہم ہے۔

- ادائیگیاں: پیش کردہ ادائیگی کی شرحوں کو دیکھیں۔ زیادہ ادائیگیاں زیادہ سازگار ہوتی ہیں، لیکن انہیں حقیقت پسندانہ اور مارکیٹ کے معیارات کے مطابق بھی ہونا چاہیے۔

- کم از کم ڈپازٹ: کم از کم ڈپازٹ کی ضروریات کو چیک کریں۔ کم از کم ڈپازٹ ابتدائی افراد یا ان لوگوں کے لیے فائدہ مند ہے جو بڑی مقدار میں سرمایہ لگائے بغیر پلیٹ فارم کی جانچ کرنا چاہتے ہیں۔

- اثاثوں کا انتخاب: اثاثوں کا وسیع انتخاب آپ کی تجارتی حکمت عملیوں میں زیادہ لچک پیدا کرنے کی اجازت دیتا ہے۔ اس بات کو یقینی بنائیں کہ بروکر اثاثوں کی ایک رینج پیش کرتا ہے جس میں آپ کی دلچسپی اور اس کے بارے میں علم ہے۔

- تجارتی پلیٹ فارم: پلیٹ فارم بدیہی، قابل اعتماد، اور ضروری تجارتی ٹولز سے لیس ہونا چاہیے۔ ایک اچھا پلیٹ فارم آپ کی باخبر فیصلے جلدی کرنے کی صلاحیت کو بڑھاتا ہے۔

- کسٹمر سپورٹ: مؤثر کسٹمر سپورٹ بہت ضروری ہے، خاص طور پر نئے تاجروں کے لیے۔ بروکر کو جوابدہ اور علمی تعاون پیش کرنا چاہیے۔

ضابطہ

بائنری آپشن ریگولیشن منصفانہ تجارتی طریقوں کو یقینی بناتا ہے اور تاجروں کو دھوکہ دہی سے بچاتا ہے۔ ریگولیٹڈ بروکرز کی نگرانی مالیاتی حکام کرتے ہیں جو سخت ہدایات اور آپریشنل معیارات کو نافذ کرتے ہیں۔ یہاں بائنری آپشنز مارکیٹ میں بڑے ریگولیٹرز ہیں:

- قبرص سیکورٹیز اینڈ ایکسچینج کمیشن (CySEC): بائنری اختیارات کی نگرانی کرنے والے پہلے ریگولیٹرز میں سے ایک۔ یہ EU کے اندر ایک ریگولیٹری فریم ورک فراہم کرتا ہے۔

- فنانشل کنڈکٹ اتھارٹی (ایف سی اے): برطانیہ کا بنیادی مالیاتی ریگولیٹر، جو اپنے سخت معیارات اور صارفین کے تحفظ کے لیے جانا جاتا ہے۔

- کموڈٹی فیوچر ٹریڈنگ کمیشن (سی ایف ٹی سی): USA میں بائنری آپشن ٹریڈنگ کو ریگولیٹ کرتا ہے، اس بات کو یقینی بناتا ہے کہ صرف ایک محدود تعداد میں تبادلے سخت رہنما خطوط کے تحت بائنری اختیارات پیش کرتے ہیں۔

- آسٹریلیائی سیکورٹیز اینڈ انویسٹمنٹ کمیشن (ASIC): آسٹریلیا میں مالیاتی خدمات اور بازاروں کی نگرانی کرتا ہے، بشمول بائنری آپشنز، سرمایہ کاروں کے تحفظ اور مارکیٹ کی سالمیت کو یقینی بنانا۔

- مالیاتی خدمات بورڈ (ایف ایس بی): جنوبی افریقہ میں مالیاتی صنعت کو منظم کرتا ہے، افریقہ میں بائنری اختیارات کے لیے سب سے بڑی منڈیوں میں سے ایک میں تاجروں کی حفاظت کرتا ہے۔

بڑے ریگولیٹری اداروں کے علاوہ، دنیا بھر کے دیگر ریگولیٹرز کے ذریعے بائنری آپشنز ٹریڈنگ کی بھی نگرانی کی جاتی ہے۔ مثال کے طور پر، مالٹا فنانشل سروسز اتھارٹی (MFSA) اور آئل آف مین گیمبلنگ سپرویژن کمیشن بائنری اختیارات کو بیٹنگ کی ایک شکل کے طور پر منظم کرتے ہیں۔ ایشیا میں، جاپان میں مالیاتی خدمات کی ایجنسی (FSA) مالیاتی معیارات کی سختی سے تعمیل کو یقینی بناتے ہوئے، بائنری اختیارات کی نگرانی کرتی ہے۔ مزید برآں، مزید دائرہ اختیار میں ریگولیٹرز ہیں، جیسے کہ بیلیز میں انٹرنیشنل فنانشل سروسز کمیشن (IFSC) اور وانواتو فنانشل سروسز کمیشن (VFSC) دیگر بہت سے لوگوں کے درمیان۔

یہ ریگولیٹرز اس بات کو یقینی بنانے میں مدد کرتے ہیں کہ تاجروں کو بروکرز کی نگرانی اور مالی بدعنوانیوں کو روکنے کے لیے قواعد و ضوابط کو نافذ کر کے ایک محفوظ تجارتی ماحول حاصل ہو۔

CFDs بمقابلہ بائنری اختیارات

| فیچر | ثنائی کے اختیارات | CFDs |

|---|---|---|

| فائدہ اٹھانا | دستیاب نہیں۔ | دستیاب ہے۔ |

| رسک/انعام | مقررہ خطرہ اور انعام | متغیر فوائد اور نقصانات |

| پیچیدگی | آسان، مارجن کی ضرورت نہیں۔ | پیچیدہ، مارجن ٹریڈنگ شامل ہے۔ |

CFD ٹریڈنگ اور بائنری آپشنز ٹریڈنگ دونوں فنانشل ٹریڈنگ کی مقبول شکلیں ہیں لیکن ان کے طریقہ کار اور خطرے کی نمائش میں نمایاں طور پر فرق ہے۔ CFD ٹریڈنگ (معاہدے برائے فرق) میں کرنسیوں، اشیاء اور دیگر اثاثوں کی خرید و فروخت شامل ہے جس کا مقصد قیمت میں ہونے والی تبدیلیوں سے فائدہ اٹھانا ہے۔ تاجروں کے پاس بڑھتی ہوئی اور گرتی ہوئی دونوں مارکیٹوں سے فائدہ اٹھانے کی صلاحیت ہے، ممکنہ منافع کو بڑھانے کے لیے لیوریج جیسے ٹولز کا استعمال کرتے ہوئے، جس سے ممکنہ نقصانات میں بھی اضافہ ہوتا ہے۔

CFD ٹریڈنگ کے برعکس، بائنری آپشنز ٹریڈنگ ٹریڈنگ کے عمل کو نمایاں طور پر آسان بناتی ہے۔ تاجر اس بات پر قیاس کرتے ہیں کہ آیا کسی اثاثہ کی قیمت پہلے سے طے شدہ مستقبل کے وقت میں موجودہ قیمت سے زیادہ یا کم ہوگی، اگر ان کی پیشین گوئی درست ہے تو ایک مقررہ ادائیگی وصول کرتے ہیں۔

CFD ٹریڈنگ کے برعکس، بائنری آپشنز میں قیمت کی حرکت کی شدت شامل نہیں ہوتی ہے۔ اس کے بجائے، ادائیگی بائنری ہے، مکمل طور پر اسٹرائیک پرائس کی نسبت قیمت کی منتقلی کی سمت پر منحصر ہے۔ یہ بائنری اختیارات کو آسان بناتا ہے لیکن CFD ٹریڈنگ میں زیادہ لچکدار اور ممکنہ طور پر لامحدود نتائج کے مقابلے میں خطرے اور انعام پر تاجروں کے کنٹرول کو محدود کرتا ہے۔

فاریکس بمقابلہ بائنری اختیارات

فاریکس اور بائنری آپشنز دونوں میں کرنسی ٹریڈنگ شامل ہے لیکن عمل درآمد اور رسک میں فرق ہے۔

| فیچر | ثنائی کے اختیارات | فاریکس |

|---|---|---|

| پھانسی | قیمت کی سمت کا اندازہ لگائیں۔ | قیمت کے اتار چڑھاو پر مبنی تجارت |

| فائدہ اٹھانا | دستیاب نہیں۔ | وسیع پیمانے پر دستیاب ہے۔ |

| رسک/انعام | فکسڈ | متغیر |

فاریکس ٹریڈنگ میں ایکسچینج ریٹ میں تبدیلیوں سے منافع کمانے کے مقصد کے ساتھ ایک کرنسی کو دوسری کرنسی کا تبادلہ کرنا شامل ہے۔ یہ مارکیٹ 24/5 چلتی ہے، اعلی لیکویڈیٹی اور بڑھتی ہوئی اور گرتی ہوئی دونوں منڈیوں میں خریدنے (لمبی گزرنے) یا بیچنے (مختصر ہونے) کے ذریعے منافع کی صلاحیت پیش کرتی ہے۔

فاریکس ٹریڈرز اپنی پوزیشن کے سائز کو ایڈجسٹ کر سکتے ہیں اور ممکنہ منافع کو بڑھانے کے لیے لیوریج کا استعمال کر سکتے ہیں، حالانکہ اس سے خطرہ بڑھ جاتا ہے۔

فاریکس ٹریڈنگ میں، ممکنہ فائدہ یا نقصان داخلے اور خارجی مقامات کے درمیان قیمت کی حرکت کی شدت پر منحصر ہے۔ تاجر موجودہ مارکیٹ قیمت (داخلہ) پر کرنسی خریدتے یا بیچتے ہیں اور قیمت کے فرق سے منافع کماتے ہوئے، زیادہ سازگار قیمت (ایگزٹ) پر پوزیشن کو بند کرنا چاہتے ہیں۔

قیمت میں تبدیلی کی حد براہ راست نفع یا نقصان کی رقم کو متاثر کرتی ہے۔ داخلے سے اخراج تک قیمت میں جتنی بڑی تبدیلی ہوگی، ممکنہ مالیاتی نتیجہ اتنا ہی زیادہ ہوگا۔

دوسری طرف ثنائی کے اختیارات ایسے معاہدے ہیں جو ایک مقررہ خطرہ اور انعام فراہم کرتے ہیں۔ تاجر اس بات کا انتخاب کرتے ہیں کہ آیا کسی اثاثہ کی قیمت، بشمول فاریکس کرنسی، ایک مقررہ مدت کے بعد موجودہ قیمت سے زیادہ یا کم ہوگی۔ اگر وہ صحیح پیشین گوئی کرتے ہیں، تو وہ پہلے سے طے شدہ ادائیگی حاصل کرتے ہیں۔ اگر نہیں، تو وہ اپنی سرمایہ کاری کی رقم کھو دیتے ہیں۔

اس طرح، جب کہ بائنری اختیارات کا استعمال فاریکس کرنسیوں پر قیاس آرائی کے لیے کیا جا سکتا ہے، وہ تجارتی میکانکس، ممکنہ فوائد اور خطرات کے لحاظ سے نمایاں طور پر مختلف ہیں۔ یہ امتیاز بائنری آپشنز کو روایتی فاریکس ٹریڈنگ کی پیچیدگیوں کا سیدھا سیدھا متبادل بناتا ہے۔

کیا بائنری اختیارات ایک گھوٹالہ ہیں؟

نہیں۔ تاہم، صنعت کو بےایمان دلالوں کے ذریعے دھوکہ دہی اور دھوکہ دہی کے واقعات نے نقصان پہنچایا ہے۔ اس سے عوام میں منفی تاثر پیدا ہوا ہے۔

ثنائی کے اختیارات تجارت کے جائز مواقع پیش کرتے ہیں، لیکن انہیں اپنی تمام یا کچھ نہ ہونے کی وجہ سے محتاط حکمت عملی اور رسک مینجمنٹ کی ضرورت ہوتی ہے۔ تاجروں کو بائنری اختیارات سے اسی سطح کی احتیاط اور مستعدی کے ساتھ رجوع کرنا چاہیے جیسا کہ وہ کسی دوسرے مالیاتی سرمایہ کاری کے ساتھ کرتے ہیں۔

بائنری اختیارات جوا ہیں؟

ثنائی کے اختیارات کا اکثر جوئے سے موازنہ کیا جاتا ہے کیونکہ ان کے مکمل یا کچھ بھی نہیں ہوتے ہیں، لیکن وہ فطری طور پر جوا نہیں ہیں۔ یہ مالیاتی آلات تاجروں کو پہلے سے طے شدہ مدت کے اندر اثاثہ کی قیمت کی سمت کے بارے میں قیاس آرائی کرنے کی اجازت دیتے ہیں، جس کے لیے مارکیٹ کے تجزیہ اور حکمت عملی کی منصوبہ بندی کی ایک خاص سطح کی ضرورت ہوتی ہے، جو اسے خالص موقع سے ممتاز کرتے ہیں۔

تاہم، فیصلہ سازی کے عمل کی سادگی – بنیادی طور پر یہ پیش گوئی کرنا کہ آیا اثاثہ کی قیمت بڑھے گی یا نیچے – کچھ لوگوں کو مالی حکمت عملی کے بجائے شرط کی طرح سلوک کرنے میں گمراہ کر سکتی ہے۔

اہم فرق تاجر کے نقطہ نظر میں ہے: اگر کوئی بغیر کسی تحقیق یا تجزیہ کے مکمل طور پر قسمت پر انحصار کرتا ہے تو بائنری آپشنز کی تجارت جوئے کے مترادف ہو جاتی ہے۔ اس کے برعکس، مکمل تجزیہ اور نظم و ضبط کی تجارتی حکمت عملیوں کا استعمال اسے مضبوطی سے جائز مالیاتی تجارت کے دائرے میں رکھتا ہے۔ی آپشنز کی تجارت جوئے کے مترادف ہو جاتی ہے۔ اس کے برعکس، مکمل تجزیہ اور نظم و ضبط کی تجارتی حکمت عملیوں کا استعمال اسے مضبوطی سے جائز مالیاتی تجارت کے دائرے میں رکھتا ہے۔